易车研究院发布PHEV车市洞察报告(2021版):PHEV这把利刃即将插入主流车市

来源:金融界网 2021-11-26 16:22:01

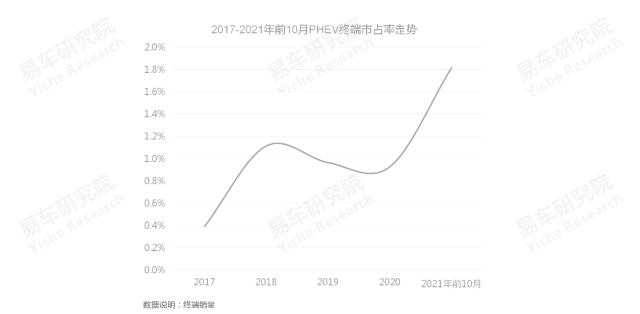

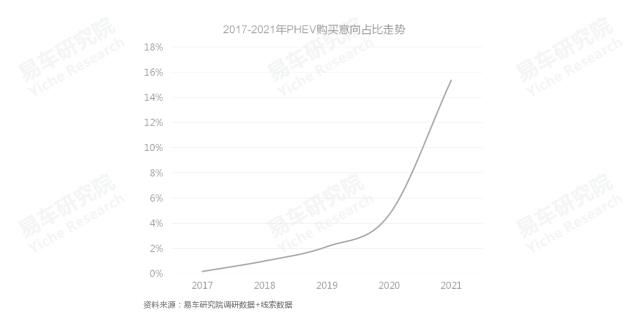

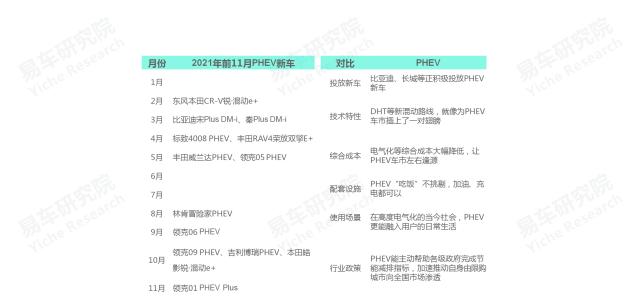

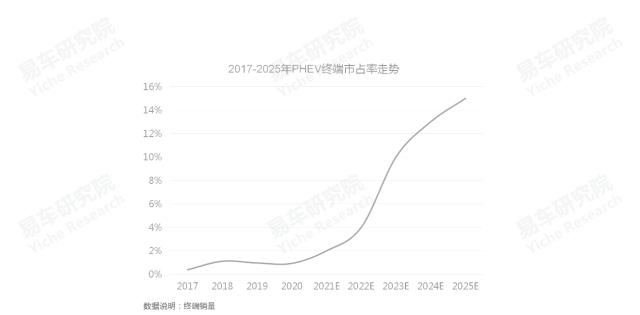

2017-2021年前10月,PHEV的市占率震荡式提升,由0.39%升至1.82%,2021年的整体销量有望挑战40万辆,但PHEV仍属边缘细分车市;易车研究院调研数据显示,2021年有选购PHEV意向的用户占比高达15.37%,比2020年的4.67%高出三倍多,呈现爆发式增长态势;随着DHT等技术大幅降低准入门槛,电池规模化供应等不断降低制造成本,再加购置税优惠等锦上添花,以及比亚迪(行情002594,诊股)等参与车企的积极推广,PHEV快速逼近由量变到质变的爆发临界点,2021-2025年,有望成为PHEV的“黄金发展期”。

PHEV就像插入中国主流车市的一把利刃

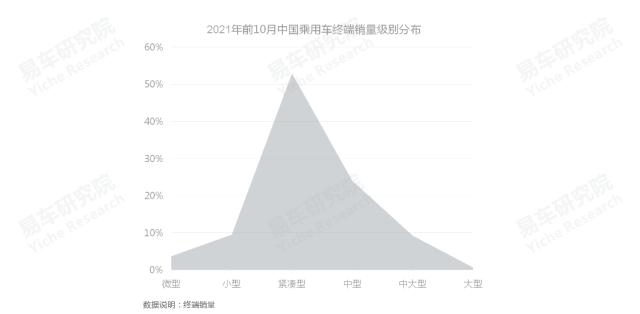

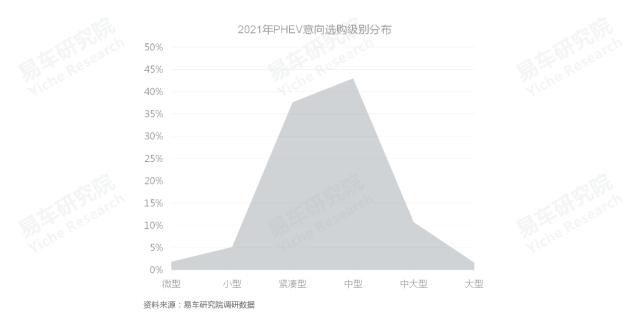

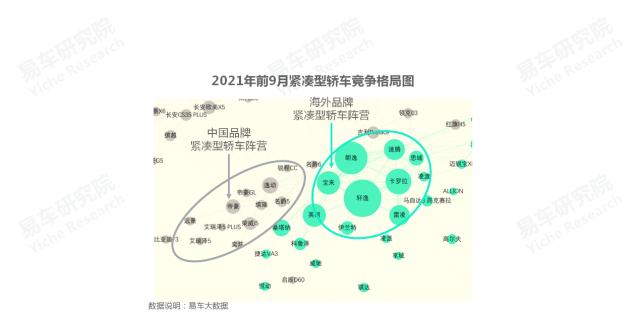

目前,中国车市的消费重心仍高度集中于紧凑型级别,2021年前10月的销量占比高达52.93%,其次是中型级别,占比23.95%;目前,新能源车市仍呈现两极分化特征,纯电动车市更严重,低端以主打微型级别为主的五菱为代表,高端以主打中型级别为主的特斯拉为代表,面对10-20万元价区为主的主流车市,多数新能源车企望洋兴叹;2021年,PHEV的选购意向,高度集中紧凑型与中型,不仅聚焦主流车市,而且更符合消费升级趋势,日后一旦PHEV能按此节奏爆发,将成为插入中国主流车市的一把利刃。

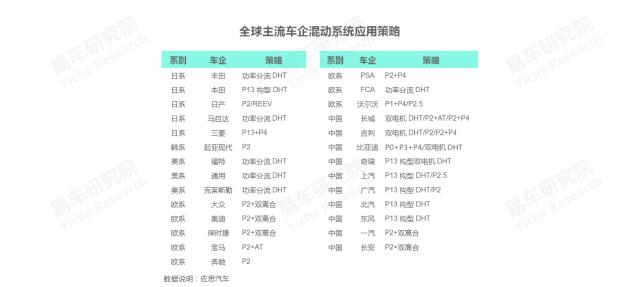

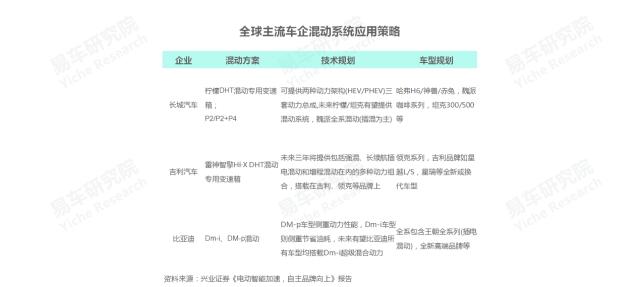

DHT等新混动路线,就像为PHEV车市插上了一对翅膀

目前,以比亚迪、长城、奇瑞、吉利为代表的自主车企开发的DHT混动专用变速箱,以采用类似本田i-MMD结构的双电机串并联混联式结构为主,该结构具有很强的兼容性,能以更低成本同时开发HEV和PHEV车型;DHT等新混动路线的最大功效,就是降低技术门槛,降低制造成本,直击阻碍PHEV普及的要害!DHT等新混动路线的PHEV车型,大体涵盖了HEV卖点,一旦该PHEV加速普及,HEV车型会很尴尬。

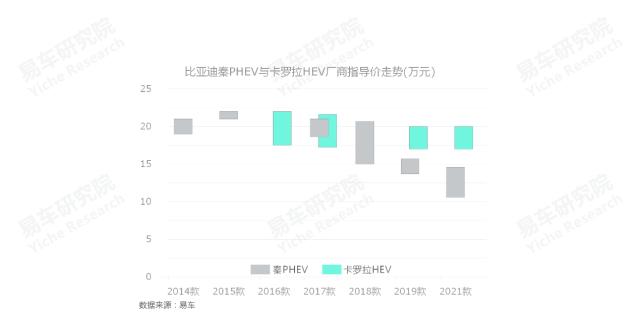

近三年,电气化等综合成本大幅降低,让PHEV车市左右逢源

PHEV的普及,光有技术进步是不够的,还得有综合成本的大幅降低。近几年,电气化等成本的大幅降低,恰恰有效解决了这一难题;即便以垂直整合自居的比亚迪,其2017款秦PHEV的指导价高达18.59-20.99万元,比2016款卡罗拉HEV的13.98-17.58万元指导价,高出了一大截,搞得非常被动,只能靠限购城市走点量。不过就在短短的近四年,随着三电系统等成本大幅降低,2018款秦PHEV的指导价降至14.99-20.69万元,2021款降至10.58-14.58万元,不仅完全碾压了卡罗拉HEV售价,后者2021款的指导价仍高达13.58-15.98万元,而且也完全可以傲视同级别燃油车的售价,卡罗拉2021款燃油车指导价为12.28-13.68万元;最核心的车价有了大幅降低,再加免购置税等的锦上添花,共同降低了PHEV的综合成本,快速涌现“爆款车”,目前“提不到车”成了比亚迪PHEV车型的投诉“重灾区”,堪称戏剧性一幕;HEV也存在降价空间,只是有没有必要降,何时降的问题。再加二手车保值率等也有一定优势,HEV车市存在较大变数。

PHEV“吃饭”不挑剔,加油、充电都可以

技术门槛与综合成本的降低,大幅提升了PHEV的自身竞争力,另外,PHEV的适应性也特别强,一点都不挑食,加油、充电都可以“下肚”;加油站与充电桩,无论谁的数量提升,都有利于PHEV普及。如果两者都有提升,更是皆大欢喜。2015-2021年,加油站与加油枪数量处于小幅提升状态,期间充电桩数量突飞猛进,于2020年反超加油枪数量,2021年有望突破250万个;加油站与充电桩各有优劣势:前者已有成熟的商业模式,日常维护等都有保障,但投入高,建设周期长;后者还处于探索期,盈利可望不可及,但投入少,建设快。对PHEV而言,没有传统燃油车与EV那么讲究,不存在加油站与充电桩的孰优孰劣与相互替代之争,都是为我所用。

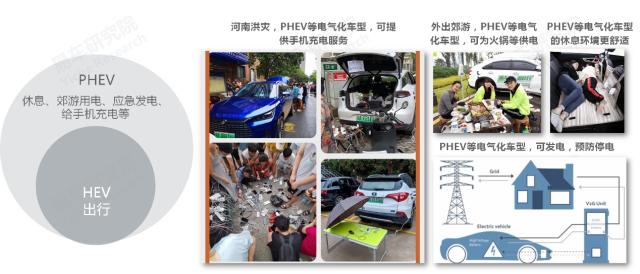

在高度电气化的当今社会,PHEV更能融入用户的日常生活

在目前各种生意中,都强调要融入用户生活之类的概念,基于高度电气化的时代,PHEV在这方面表现的游刃有余;2021年河南洪灾,断水断电,以至于不少人因手机没电,不能及时向家人报平安,危难之际,一辆辆PHEV等电气化车型挺身而出,摇身一变为“充电宝”;当一家人高高兴兴出去郊游,PHEV等电气化车型,能为大家创造一顿美味的火锅盛宴,助助兴;万一家里停电了,PHEV等电气化车型还能摇身一变为发电机,留住光明……在电气化时代,PHEV会说话、能来事,自然更招人喜欢,但除了驾驶,传统燃油车往往爱莫能助,95%以上时间只能在一边睡觉。

PHEV能主动帮助各级政府完成节能减排指标,加速推动自身由限购城市向全国市场渗透

随着碳中和、碳达峰等国家级战略目标不断分解与下沉,各级城市都在不予余力加速节能减排工作,汽车使用环节自然是整治的重点。十四五将成为各级城市加速公交车、网约车、出租车等电动化关键期,PHEV将成为核心受益对象;目前,只要满足国家规定的纯电续航里程要求,PHEV车型仍能享受10%的购置税优惠,以帕萨特PHEV和途观L PHEV为例,对比同级别的凯美瑞HEV和汉兰达HEV,价格优势将进一步凸显;除购置税,PHEV还享有车船税优惠、上牌/摇号便利性、新能源积分等诸多政策优势,HEV等传统燃油车只能望梅止渴

天时地利人和都已就位,相关车企积极投放新车,撸起袖子准备收割,预判2021-2025年将是PHEV车市的黄金发展期

2021年前11月,主流车企投放混动车型的热情持续高涨,PHEV与HEV的新车投放数量累计已超30款,如剔除48V轻混,PHEV数量明显占优;从长城、吉利、比亚迪等已公布的新车规划与技术路线看,2022-2023年,混动新车的投放会快速步入高潮期,其中PHEV是重点;基于新车投放、技术特性、综合成本、配套设施等诸多领域的共同突破,基本预判,PHEV车市即将迎来由量变到质变的关键转变期,2025年PHEV的市占率有望挑战15%,销量有望挑战300万辆。

十四五期间,PHEV发展同样存在诸多隐患,但整体挑战可控

十四五期间,PHEV发展也面临诸多挑战:受制于疫情等,电池级碳酸锂等原材料成本快速上涨;2021年受煤炭价格大幅上涨且持续高位运行影响,国内电力面临供需紧张局面,拉闸限电现象层出不穷;2023年起,新能源免购置税优惠将到期;我国动力电池累计退役量约20万吨,预计2025年累计退役量将达78万吨,但目前正规网点回收到的电池只占市场20%……问题不少,但都不会危及PHEV的整体性发展:多数问题是相对的,如自燃爆炸等,随着销量增加而增加;有些问题可以在发展中缓解与解决,如利用波谷波峰有效安排充电,增加清洁能源与优化能源结构;有些冲击局限于短期,如购置税减免政策的到期。

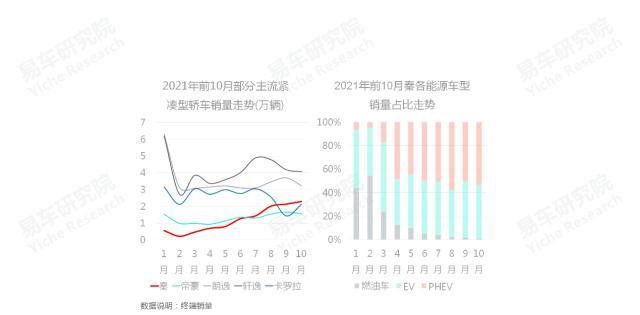

比亚迪、长城、吉利等主流中国品牌,在PHEV战车的掩护下,将在入门车市对合资车企发起新一轮冲锋

目前紧凑型轿车等入门车市,仍由合资车型主导,但内部格局演变剧烈。2021年前10月,比亚迪秦终端销量逐月提升,8月起突破2万辆,大幅缩短与轩逸、朗逸两款冠亚军车型的销量差距,且超越了卡罗拉等主流车型的销量;秦的强势表现,主要归功于新一代PHEV,接下来比亚迪会持续投放驱逐舰05等新车,强化入门车市,吉利、长城、奇瑞等主流中国品牌的PHEV车型,也会加速涌入,将在入门车市发起新一轮全面冲锋;合资车型虽然仍占据着入门车市核心阵地,但主要依靠大规模降价促销,有点弹尽粮绝,准备最后肉搏的意味。中国品牌这轮由PHEV战车开道的冲锋,极有可能会给合资车型致命一击,并助力中国品牌开拓继SUV车市后的新蓝海。

PHEV除助力中国品牌夯实入门车市,还助力突破高端车市

目前,中国品牌面临两场艰巨的战役,一是如何夯实15万元以内的入门车市,二是如何突破15万元以上的高端车市。PHEV对中国品牌夯实入门车市,具有决定性价值,对突破高端车市,将发挥关键作用;十三五期间(2016-2020年),中国品牌在高端车市小试牛刀,先后试水WEY、领克、星途等新品牌,十四五期间(2021-2025年),将是全面考验新高端品牌的关键期。目前部分品牌不仅提出了新目标,红旗欲冲击100万辆、领克欲冲击60万辆等,也开始投放新PHEV车型。

建议合资车企积极引入中方新一代PHEV技术,全面升级传统燃油车,缓解积分压力,突围入门车市,构建2.0新合作模式

目前,主流合资车企的销量重心仍聚焦入门车市,南北大众入门车型销量占比仍维持在60%以上的水平,北京现代、东风日产、一汽丰田、东风本田、东风悦达起亚入门车型销量占比仍高达80%以上;近几年,中国车市的消费升级等,已让多数聚焦入门车市的合资车企举步维艰,2021-2025年中国车市只会加速升级,如合资车企还是一副“死猪不怕开水烫”的姿态,可能会遭遇灭顶之灾;基于越发严峻的竞争环境、越发紧迫的双积分任务、仍旧复杂的中外合作利益等诸多因素,建议合资车企积极引入中方新一代PHEV技术,全面升级传统燃油车,全力缓解积分压力,全速突围入门车市,构建2.0新合作模式。

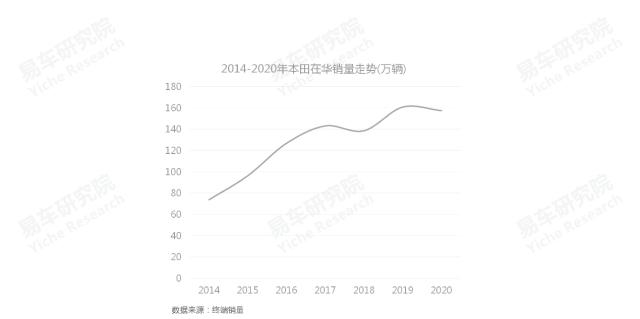

建议本田基于i-MMD混动技术全面布局PHEV,直击丰田THS成本软肋,积极培育在华新一轮增长点

在上一轮产品周期(2014-2019),本田基于“地球梦”等核心技术,在华取得了销量翻倍增长的好成绩,由不及80万辆升至160万辆;机油乳化、疫情、不够强势的新车等,让本田近两年的销量徘徊于160万辆,2021-2025年本田新一轮发力点在哪里?基于PHEV车市含苞欲放之势,再加本田i-MMD混动技术采用与自主车企DHT混动变速箱类似的双电机串并联混联式结构,比较容易开发PHEV车型,建议本田基于i-MMD混动技术全面布局PHEV,直击丰田THS混动系统的成本软肋,培育在华新增长点,争取十四五突破200万辆。

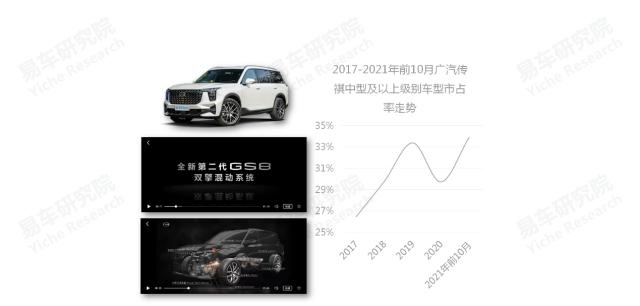

建议丰田与广汽成立联合研发中心,丰田引入G-MC强化PHEV,广汽引入THS强化HEV,践行合资车企2.0新合作模式

目前,虽然丰田在华整体势头不错,汉兰达、塞那等高端车型表现坚挺,但在紧凑型轿车为主的入门车市,丰田同样压力山大,截至2021年前10月,丰田紧凑型及以下的入门车型的销量占比仍高达70%以上;2021年三季度,基于PHEV车型,比亚迪秦的月终端销量突破2万辆,超越丰田主销车型卡罗拉。如何突围入门车市,已成丰田在华能否可持续发展的核心挑战,虽然HEV、丰田式PHEV等新车进行了积极尝试,但目前都未取得实质性突破;十四五期间,是丰田巩固入门车市、传祺巩固中高端车市的关键期,基于合资车企等诸多共同利益,建议丰田与广汽深化合作,成立联合研发体系,丰田可基于广汽G-MC技术强化PHEV车市,广汽可基于丰田THS技术强化HEV车市,践行合资车企2.0新合作模式。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐