美联储加息洗劫全球 缩减购债引发非美空头

来源:新浪网 2021-09-15 17:02:02

上个月底8月26日韩国宣布加息,成为疫情以来第一个加息的亚洲主要经济体,并且是首个加息的发达经济体,还是世界GDP前十的国家里首个加息的国家。在这之前,全球已经有七个国家宣布加息,主要是俄罗斯、巴西、墨西哥这样的新兴市场国家,要不就是匈牙利和捷克这样的东欧小国;要不就是土耳其这种已经出现严重经济问题的国家,今年可能是全球央行货币政策整体转折的年份。这个转折的意思是在过去40年基本都处于一个超级大的货币宽松周期,而在明年之后,全世界央行可能会进入到一个收紧的过程。跟去年40年的宽松相对应,这样的收紧可能会持续3-5年。今天凯枫就来对此详细分析,韩国加息意味着什么?看过去美国如何制造危机进行金融收割。

1980年没脸大幅度加息到20%这样史无前例的高值后,从1982年至今的40年时间里,全球货币政策都处于一个超级宽松周期,在这个超级宽松周期里,虽然美联储每隔7-10年会进入一个1-3年的加息,但这种加息大都只是临时反弹一下,因为每次加息后不久,美联储很快就会以更大的力度降息。因此在这40年的时间里,美联储的利率一直处于长期下行的状态,可以发现,这40年里,美联储每一次加息周期,利率的高点都比上一次低,而每一个降息周期、利率的低点也都不高于上一次,而有意思的是在美联储最近的两个降息周期里,2008年利率降至为零,还有2020年利率降至为零。这两次来组合看待的话会发现,这个走势图是一个典型的底背离结构也就是双重筑底。

这意味着美联储的货币宽松状态已经达到了一个极限,我们如果把利率作为世界各国央行用来解决经济问题的弹药,或者说是帮助经济发展的动力,那么现在美联储可以说已经处于弹尽粮绝的状态。美国上世纪70年代经历了罕见的大滞胀、大通胀时代,虽然让美国面临长达十年的经济停滞,但也让美联储积累了很多弹药,而美联储传奇人物沃尔克在1980年开始史无前例地大加息,一口气把美联储利率提升至20%,这可是银行利率20%,现在的人无法想象银行利率还可以这么高,但当时沃尔克为了打破通胀就这么干了,大幅度加息并没有让当时陷入滞涨的美国经济更加困难,反而成为了帮助美国走出经济泥潭的关键。并借此美联储一口气攒够了充足的弹药,为美国后续40年的高速经济发展奠定了充实的基础。但沃尔克为美国攒下的宝贵弹药,也在过去这30多年里被美国挥霍一空了,2008年次贷危机爆发后,美联储一口气降至零利率,第一次打光了子弹,然后靠着我们当时给美国接盘,买了很多美国国债,才帮助美国撑过那次难关,美国也因此才有余力从2013年开始,进入到缩减量化宽松的状态,并在2015年开始加息。

我们在美国最艰难的时候救了美国一把,被人反咬一口,有过这样的经验教训,美国现在还指望我们给美国接盘购买大量的美国国债,这显然是痴心妄想,六月我们持有美国国债总额减少了165美元,连续四个月减少。这使得我们当前持有的美国国债总额已经接近去年的低点。我们当前即使购买美国国债,最多也只是100多亿美元的单月增持规模,当前美国要是指望我们跟2008年一样,三年增持5000亿美元的美债,那是不可能的。而且客观来说以美国当前28.6万亿美元的巨额国债规模,我们即使增持个几千亿也根本于事无补,杯水车薪。我们没能力去给美国接盘也解决不了美国当前的困境。当然美国肯定不会等死,也肯定会想方设法搞事情,垂死挣扎。

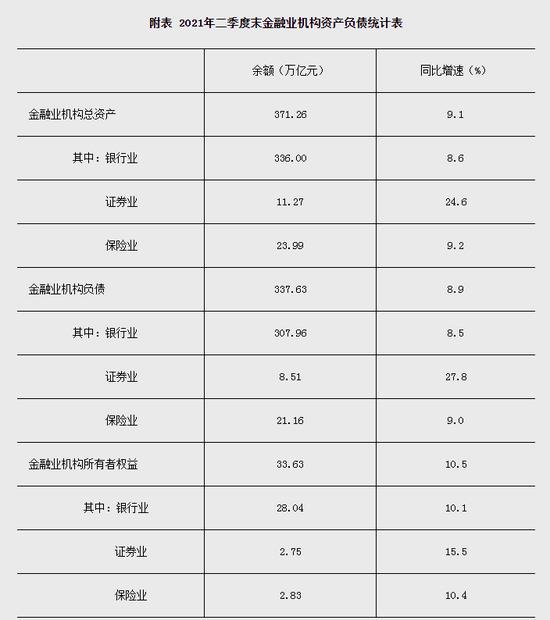

除了大家关心的热战以外,还有一种方式是金融战,已经进入到了21世纪了,热战的成本太高,所以金融战的可能性更大一些。毕竟美国在全球玩金融战是顶尖的存在,这40年以来的加息表格如上图所示,这40年以来每一轮加息周期,都会爆发全球经济危机,而通过下方的走势图我们不难看出美联储每一次加息以后,通常1-3年世界其他国家乃至美国自己都会爆发经济危机,有大有小。1982年开始的拉美经济危机根源,包括拉美国家巴西差点踏入发达国家的门槛,新兴市场国家一下子被打回原形。至此拉美国家陷入到了中等收入陷阱;被美国完成一次大收割,1990年破裂的日本泡沫也是一样。在泡沫戳破之前美联储曾经在1988年到1989年有过一次不到一年的加息周期。如上图所示,对于亚洲白菜价大肆抄底国家优质资产,美国还美其名曰“援助”。

而当时亚洲一些国家,比如泰国和韩国,等同于是被美国抢劫,还得求着让他们过来"援助"。杀人还要诛心,照这样看来热战相比金融战显得太低效了。美联储加息就像是一把屠刀,每次美联储加息都像是挥动屠刀全球经济和金融市场都要鸡飞狗跳一阵子;不过属于美国的强运也只有在20世纪,21世纪很显然是不属于美国的。所以在21世纪的头一年,美国互联网泡沫就破裂了,在此之前美联储同样也进行了一次加息周期,只不过这一回美联储把屠刀砍向了自己人。

在2008年美国次贷危机爆发之前,2003年-2006年已经有过一次经济加息,这个加息周期本来目标是为了收割兔子,有没有收割这里咱们不做讨论了,而是在2006年完成加息后,美元指数只是小幅度的反弹,并且很快下行,这意味着美国那一次加息没能完成美元潮汐环流,过往洒向全世界的美元并没有如美联储预期那样,回流美国去购买美国国债。完成加息后,美元指数只是小幅度的反弹,并且很快下行,这意味着美国那一次加息没能完成美元潮汐环流,过往洒向全世界的美元并没有如美联储预期那样,回流美国去购买美国国债。结果到2008年次贷危机爆发后,美国金融体系遭受重创,虽然美联储一口气降息至零利率,并开始量化宽松的印钞打法,让美国金融市场从休克状态中被抢救了过来,但这个病根却一直都在,只是被美国印钞强行覆盖了。

而后美联储在2015年又开始了一轮加息,延续至2018年停止加息以后,国内在2016年开始对外汇严格管控,所以2015年的加息美国那一轮金融收割只能无功而返,不过仍旧无法撬动。延续至今美国在通过2020年疫情爆发以后,通过无限印钞以及放债来把经济拉动,疫情的爆发也让充满傲慢的美国受到了经济重创。不得已之下,美联储好不容易重新攒下来的一点点弹药,就在2020年3月份一下子全部打光了,并且当时美股仍然持续熔断崩盘,眼看着无能为力美联储也只能无限印钞,一口气印了过去16年的印钞总和,当前大约有1/3的美元都是在过去两年之间印刷出来,没来南昌如此流氓式印钞,虽然把美国金融市场从太平间里重新拉了出来,但也让美国资本泡沫被吹得更大,更夸张。

美联储知道当前美国金融市场已经流动性泛滥,每天逆回购规模已经持续超过1.1万亿美元,但美联储依然只能是死撑着,直到它撑不住的那一天。然而在美联储如此印钞之下,全球通胀都出现了失控的态势,所以其他国家才会不管美联储怎么死鸭子嘴硬,身体都已经开始老老实实地加息,因为他们已经撑不住了。今年已经有八个国家加息,下一个有可能加息的就是加拿大……加拿大已经开始了量化宽松,半年内可能会直接开始加息,世界上加息的国家越多,则会导致加息国会有更多本币留在国内,就意味着市场上流通的美元会越多,会加剧美元流动性泛滥。以前是美联储加息,其他国家被迫加息。现在是反过来,这也可以反应美国加息的影响力已经大不如以前了。

最近一次加息时间是2015年,而美联储真正开始行动的时间是2013年12月19日,也正是这一天美联储开始缩减购债,有序地缩减购债两年以后才开始在2015年12月份的FOMC会议上开始实行加息,然而上次加息美元确实回流到了美国,美元指数在2017年强势反弹到103整数关口附近。不过我们需要研究的是2013年缩减购债以后的整体走势,2013年3月美联储FOMC会议纪要,黄金在数据公布前涨幅40个点,数据公布后开始下跌,总体走势冲高回落,5月份的FOMC会议依旧冲高回落,6月份是直接开始下跌200个点的空间…打开日线图就不难看出在缩减购债之前,美联储的官员造势让黄金呈现出反弹冲高回落,而且后续的反弹始终无法突破之前的高位,也就是一整年都是震荡下行的状态,故而陆凯枫个人认为今年美联储开始造势缩减购债,大概率会复制这个行情走势。

本文首发于微信公众号:陆凯枫。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐