从基建股看利率——江海债市日报2021-9-9

来源:屈庆债券论坛 2021-09-08 19:22:05

1.市场回顾与展望

周三债市利率有所反弹,下午2点半长端利率快速拉升,在今天午盘策略中我们已提示“盘久必跌”,前期利率下滑幅度已偏离基本面,昨天孙司长对于流动性的表态也一定程度加重利空,短期内利率下行或告一段落。截至5点,210009和210210分别收于2.8675%和3.1925%,较昨日收盘上行1.25BP和0.5BP。

与债市相比,权益市场在进行预期交易这方面通常更为激进,包括订单、业绩增速、市场估值、行业动态、政策取向等等都可以作为交易指标,因此观察和利率相关行业的股价变动,可以一定程度上反应市场当前对于某一因素的一致预期。

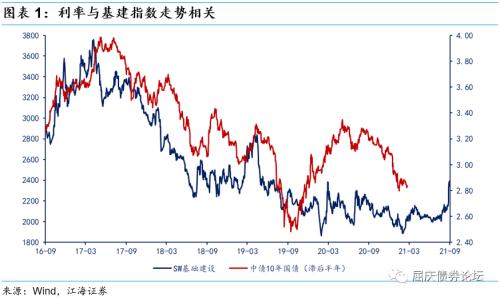

当前债市讨论的重点之一是,如果下半年宽信用得以开展,那么刺激经济抓手会是什么?相比之下,基建托底比放开房地产对于经济的副作用更小,前者需要面对的是政府杠杆率的提升,后者则容易产生更多的外部负效应。因此,我们可以尝试研究基建相关的权益指数和利率走势的关系,以此发现权益市场对基建投资的一致预期。

我们分别选取申万二级行业指数——SW基础建设和中债十年国债作为权益和利率的研究指标。观察二者自2016年以来的数据,可以发现,滞后半年的中债十年国债和SW基础建设指数有着较高的同步走势,其相关度达到了0.85。其逻辑是,如果市场对于基建板块产生了增速预期,那么通常会提前交易,而真正形成基建投资完成额则需要几个月到半年不等的时间,利率则容易在看到经济数据转向前后开始走高,因此二者容易产生一个时间差。

近期SW基础建设指数快速拉升,除了权益整体走强的因素外,部分暗含了市场对于下半年基建发力、营收增长的预期。我们以营收最大的四家中的三家成分股(中国电建(行情601669,诊股)由于数据不连续因此剔除)为例,可以发现中国中铁(行情601390,诊股)、中国铁建(行情601186,诊股)、中国交建(行情601800,诊股)三家公司二季度基建新增订单持续增长14%,但未完成基建订单同比增长21.8%,说明企业在上半年加速接单的同时,并未同步快速开工建设,导致了在手订单的积压。因此这部分订单可能会在随后得到快速释放,进而提升下半年的基建进程。

整体来看,从权益角度来看,目前市场对于下半年基建股存在看好的一致预期,从重点央企的订单情况来看,也存在后续发力的基础。对于利率来说,考虑到二者的相关走势,后续存在上行风险。

2.周三市场策略回顾

江海证券早盘策略9-8

周一美国股债市场休市,周二则延续了非农就业的影响,美债利率继续回升,10年升至1.37%。受此影响,风险偏好回落,三大股指唯有纳指小幅收涨;德国和英国国债利率中出现明显反弹:大宗商品下跌。消息层面,据媒体报道,美国因新冠疫情而设置的联邦紧急失业救济金将于9月6日到期,之后700万人将失去这份救助,此外300万人失去州政府提高的失业救济金,这意味着后期美国就业市场会加速改善,因为此前一部分人是因为救济金的问题而选择了主动失业。

国内方面,在昨日国务院政策例行吹风会上,央行化司孙国路务对进休坦山的“年内其货币的缺口仍然较大,人民银行会采取什么货币政策工具填补这个流动性缺口?”,孙司长表示”7月降准后,金融机构运用降准释放的长期资金归还了一部分中期借贷便利,金融机构的流动性需求得到了充分满足。今后几个月流动性供求将保持基本平衡,不会出现大的缺口和大的波动。”我们认为:

(1)央行此前的降准更多是对冲流动性缺口,并没额外投放过多的流动性,体现出央行维持流动性平稳的意图,这是一贯的态度。但既然后面几个月不存在大的资金缺口,也就不会降准。但是市场对降准降息的预期是非常强烈的。

(2)孙司长表示,观察流动性的一个最重要指标是货币市场的DR007,从这个指标看货币市场运行平稳,月末、季末都没有出现大的流动。这意味着央行的态度还是保持DR007围绕2.2波动,但目前存单利率过低,隐含了市场对未来DR007利率下行的预期。

整体而言,央行的态度是稳为主,而市场对央行进一步放松货币的预期较强,这就是预期差。

此外,媒体报道未成立理财子公司的银行或不能新增理财投资,未来中小银行或退出理财市场。如真如此,必然降低市场对债券配置的需求。加大债券市场的波动。综合而言,我们认为近期股市反弹,商品暴涨,市场对央行降息降准预期过于浓烈,中小银行理财业务发展的担心等等因素均对债券市场不利,目前债券市场的配置和交易的性价比均低,建议机构保持谨慎。

江海证券午盘综述9-8

周三早盘利率开盘较前日收盘变化不大,随后股市下跌,利率小幅下行。整体比昨日收盘略低。资金面保持平稳,一级市场招标中规中矩。

消息层面,央行调查统计司杠杆率课题组在《中国金融》发文指出“当前我国保持宏观杠杆率基本稳定已取得显著成效。未来,经济增长稳定,债务总量与经济增长相匹配,预计下半年宏观杠杆率将保持基本稳定。其中,当前住户部门债务过快增长得到一定遏制。”我们认为宏观杠杆率的稳定将利于经济的稳定。实际上,上半年经济的下行压力,也有一部分是因为宏观调控的结果,例如对房地产行业的调控,政府债务的约束等等。从动态的角度看,此前是对住户部门债务增长过快的约束过程,如果这个过程逐步结束,意味着调控下的经济下行速度也有望放缓。

整体而言,目前债券市场处于均衡状态,上下似乎两难。但从市场预期的乐观程度,从市场对宏观数据下滑的认知和预设程度,从多方力量的释放程度,目前的债券利率已充分反映了利多因素。最近一段时间,利率基本上处于底部徘徊震荡的局面,任何金融资产都是久盘必跌。

法律声明

本文章仅供江海证券有限公司客户使用,接收人不会因为收到文章而被视为江海证券有限公司客户。本文章信息均来源于公开资料,对这些信息的准确性和完整性不作任何保证。本文章所载的资料、意见及推测仅反映发布文章当日的判断。在不同时期,可发出与本文章所载资料、意见及推测不一致的文章,在知晓范围内履行披露义务。文章中的内容和意见仅供参考,并不构成对所述证券买卖的出价或询价。本文章所载信息均为个人观点,并不构成对所涉及证券的个人投资建议,也未考虑到个别客户特殊的投资目标、财务状况或需求。客户应考虑本文章中的任何意见或建议是否符合其特定状况。本文章中提及的投资价格和价值以及这些投资带来的预期收入可能会波动。

此外,本文章并非证券研究报告。

相关文章

猜你喜欢

今日头条

图文推荐