融资总体平稳,收益率大幅下行(上篇)

来源:东方金诚 2021-08-18 18:27:23

7月信用债市场月报(上篇)

主要观点:

一级市场:

7月信用债融资总体平稳:发行量延续增长,净融资小幅回落;平均发行利率创2020年5月以来新低,平均发行期限继续拉长,取消发行规模明显减少,特别是AAA级取消发行规模下降明显,反映低利率环境下高评级主体发行意愿提升。其中,央企信用债净融资扭转了过去3个月持续为负的局面,发行量占到AAA级主体发行量的一半;城投债各等级总体滚续情况尚可,净融资为负的省份数量和融资缺口下降;受永煤违约影响的行业和地区融资缺口持续缩小,过剩产能行业投资者情绪逐步转暖;房地产行业政策持续加码,净融资再度转负。

二级市场:

7月“资产荒”继续演绎,信用债各期限收益率跟随利率债全线大幅下行,各期限AA级及以上级别收益率历史分位数均降至10%以下。5年期AAA级及AA+级信用利差压缩幅度较大,显示市场在中高评级品种上明显拉长久期。目前信用债中高评级收益率已降至历史低位,预计下半年将随利率债低位波动,杠杆和久期策略空间受限。

市场对于低评级品种仍谨慎,7月信用债等级利差(AA-AAA)多数走阔,仅1年、3年期城投债等级利差小幅压缩,反映市场在中短久期城投债上进一步下沉;但7月末AA-级城投债各期限信用利差均处于历史高位,反映地方政府隐性债务严监管下投资者对弱资质城投的规避情绪。

信用风险:

7月新增违约主体2家,基本面和政策面影响下,今年跟踪季主体评级下调数量明显高于过去两年。评级行业生态面临重塑,负面评级行动增多,但跟踪季已过,未来一段时间评级下调将明显减少。

城投债方面,7月银保监会“15号文”明确要求严禁新增地方政府隐性债务,城投平台融资环境进一步收紧,部分负债率高、短期债务到期规模大以及非标融资占比较高的城投公司债务滚续压力加大,城投债面临的流动性风险或提升。但整体上看,下半年城投公募债违约概率仍低,非标违约仍将常态化,私募债偶发违约概率增加,需警惕局部风险引发的相关城投债估值调整。

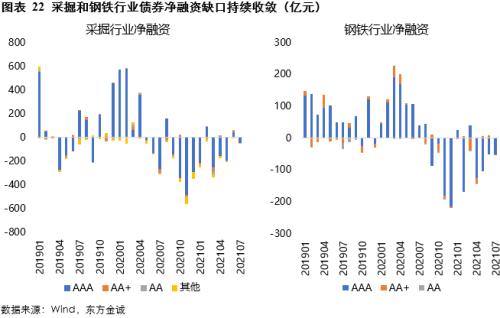

过剩产能债方面,永煤违约的影响仍在,但随着中央和地方相关政策不断出台,市场情绪逐渐改善,融资持续修复。监管部门和地方政府多次表态防控国企债券违约风险、严禁恶意逃废债,日前河南等地国资委也出台了相关配套政策,地方国企债务风险已纳入重点监控范围,短期内地方国企再现超预期违约事件的可能性比较小。

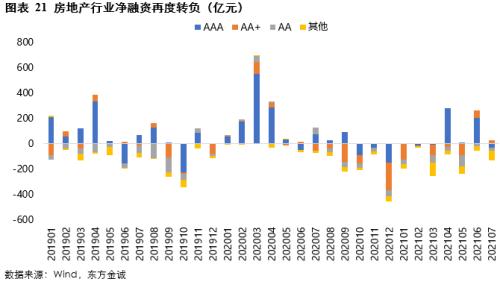

地产债方面,7月房地产调控政策再次加码,政治局会议再提“稳地价、稳房价、稳预期”,住建部等八部委发布55号文全面整顿房地产产业链,多地限购限贷政策升级等。同时,蓝光违约和恒大被司法集中管辖冲击投资者的风险偏好,行业融资环境持续收紧,去化回款慢、土储质量差、无序并购风险高、“高杠杆但非高周转”的民营房企信用风险状况值得关注。

具体内容如下

一、7月信用债融资总体平稳:发行量延续增长,净融资小幅回落;发行利率创去年5月以来新低,平均发行期限小幅拉长,取消发行规模明显减少

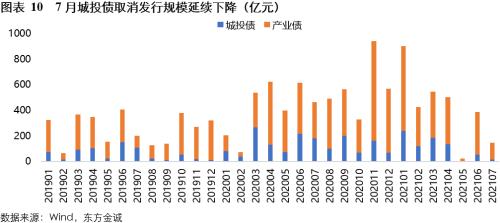

7月信用债发行量延续增长,发行量1.07万亿元,环比增长5.2%,同比增长36%;偿还量8330亿元,净融资规模为2353亿元,环比下降24%,同比增长267%。其中,城投债净融资额2060亿元,环比下降26%,产业债净融资额294亿元,环比下降13%,城投债净融资占比由6月的89%小幅下降至7月的87%。截至7月末,今年信用债累计发行7.17万亿元,较去年同期增长0.67%,净融资1.23万亿元,较去年同期下降59.9%。其中城投债和产业债1-7月累计净融资分别为1.40万亿元和-1758亿元,分别较去年下降6.41%和111%,产业债融资情况依旧偏弱。

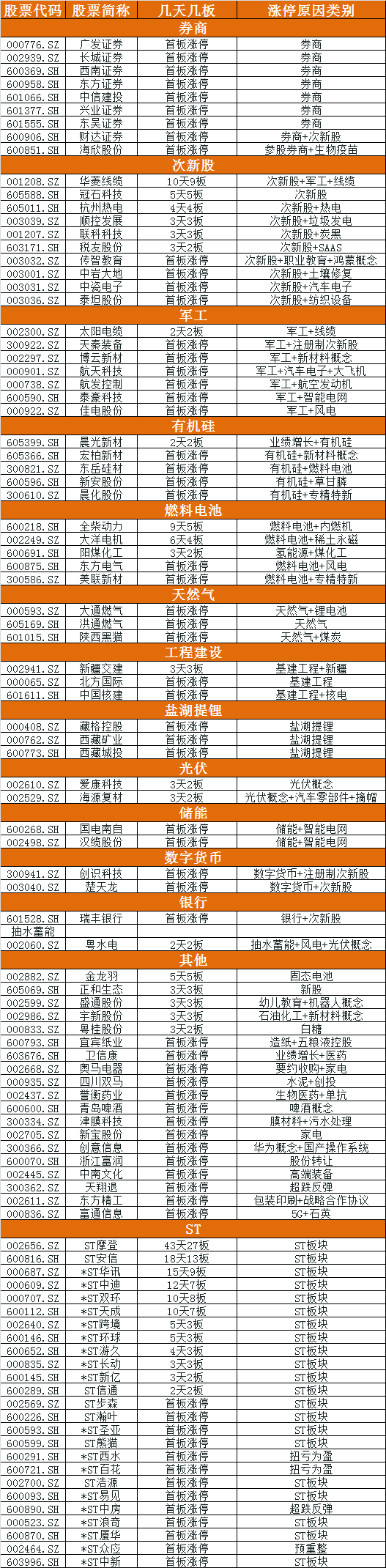

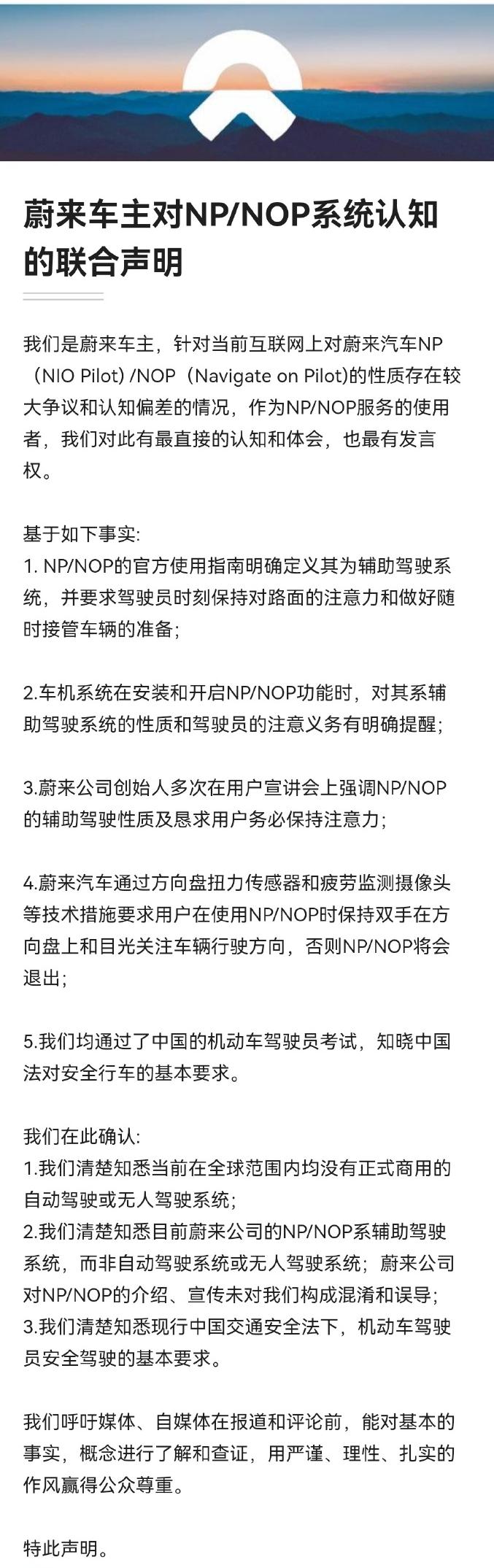

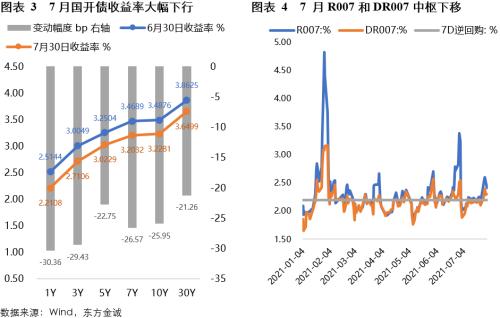

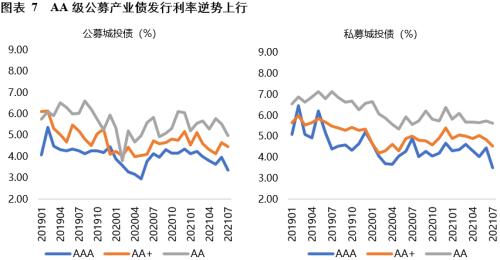

发行利率方面,7月资金面仍宽松,无风险利率大幅下行,10年期国债和国开债到期收益率分别较月初下行24bps和26bps,带动信用债发行利率走低,全市场加权平均发行利率下行42bps至3.92%,利率水平(下行幅度)创2020年5月以来新低(新高)。主要券种平均发行利率全线下行(图表6),我们在控制期限、评级、券种影响和区分产业债、城投债后发现(图表7),仅AA级公募产业债发行利率逆势上行,公募品种中低评级、私募品种高评级发行利率下行更多,反映在中高评级公募债券收益率大幅下行后,市场通过公募债券下沉资质或挖掘高评级私募品种利差增厚收益。

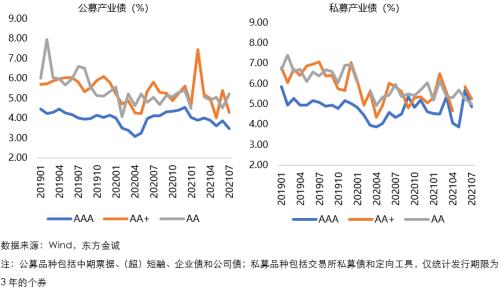

7月信用债加权平均发行期限为2.604年,较6月拉长0.056年。[1]分企业性质看,各类发行人信用债发行期限均有所拉长,其中,地方产业类国企发行期限自3月以来不断拉长,显示市场对产业类国企的谨慎情绪逐渐缓解。

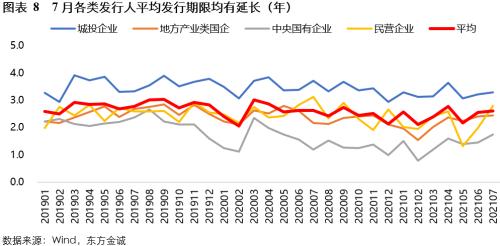

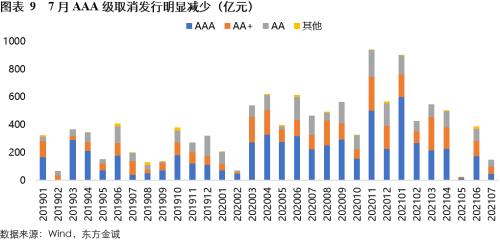

利率下行推动7月取消发行规模大幅下降至154亿元,为2020年3月以来次低,仅高于今年5月。其中AAA级取消发行降幅最大,反映低利率背景下高评级主体主动取消发行意愿下降。城投债取消发行规模延续下降,自2020年初以来仅高于今年5月水平。尽管城投融资政策持续收紧,但城投债滚续压力叠加投资者面临“资产荒”,注册完成后成功发行的概率提升,低评级主体通过适当提高发行利率亦可获得市场接受。

二、7月信用债净融资主要由中票和私募债贡献,AAA级发行占比大幅提升,中低评级总体滚续情况尚可,城投债净融资为负的地区数量和融资缺口下降,受永煤违约影响行业和地区融资缺口持续缩小,房地产净融资再转负

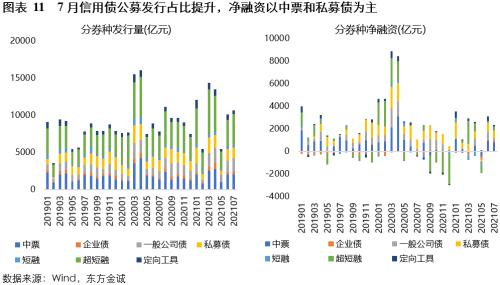

券种结构上,7月信用债发行以公募债券为主,净融资主要由中票和私募债贡献。7月超短融、中票和一般公司债发行量较多,分别为4172亿元、2101亿元和1721亿元,私募债和定向工具发行量环比分别下降9.37%和38.18%。但当月信用债净融资以中票和私募债为主,分别为788亿元和821亿元,其他券种净融资规模较小。从私募债净融资情况看,4月底交易所审核新规的影响主要集中在5月,当月私募债净融资转负,但6月和7月私募债净融资规模均达到或接近2019年以来的月均值水平,表明市场已在很大程度上消化了监管冲击。不过,随着“15号文”落地实施,城投债融资可能进一步收紧,需持续关注。

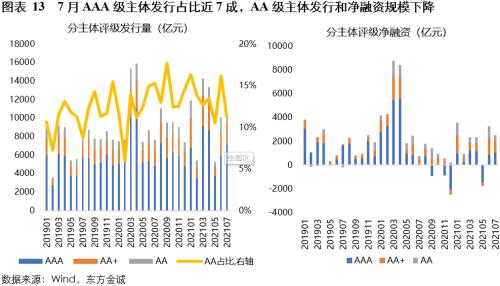

从等级结构来看,7月AAA级主体信用债发行量和净融资规模较6月大幅提高,发行量占信用债发行总量的近7成,反映利率下行背景下,高评级主体债券融资意愿回升。7月AA级主体发行量环比下降,发行占比仅为11.27%,为2020年5月以来的第二低点;当月AA级主体信用债净融资额亦较6月下滑近五成,但仍高于2019年以来的均值,显示低评级主体整体信用债滚续情况尚可。

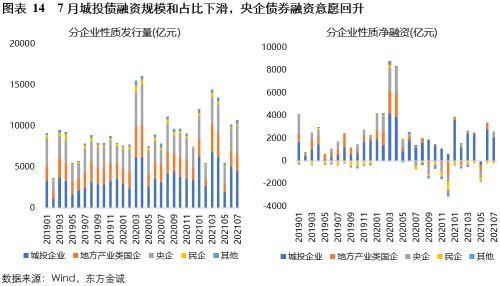

从发行人企业性质看,城投仍是发行和净融资规模最大的主体,但规模和占比均有所下降。7月城投债共发行4489亿元,净融资2060亿元,分别较6月下降503亿元和713亿元,占比分别下滑10%和26%;但AA+和AA级城投债净融资分别占到全市场的92%和72%,中低等级城投债整体融资环境尚可。随着发行利率走低,央企净融资扭转了过去3个月持续为负的局面,发行量和净融资均占到AAA级的一半;地方产业类国企净融资再度转负,民营企业净融资连续第13个月录得负值。

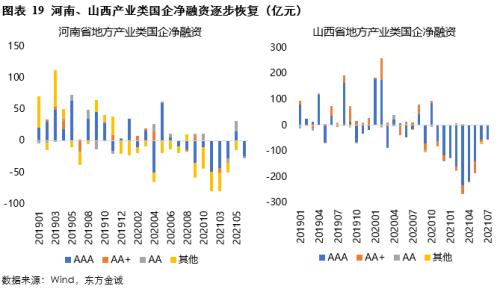

分省份看,7月净融资排名靠前的省份仍集中于北京、长三角、珠三角、成渝地区,净融资为负的省份仍为东北地区、云贵、天津、新疆等省份以及山西、河北等产业债融资受永煤违约影响较大的地区。7月城投债净融资为负的省份只有4个,较6月减少,且融资缺口相对较小,主要是中低评级主体融资出现缺口,AA级城投平台分化显现:江浙等地AA级城投债净融资占全市场一半,但东北地区、天津、新疆等地AA级城投债现净流出;产业债净融资为负的省份有10个,河南、山西、河北AAA级产业债净融资为负的情况依旧,贵州和安徽主要受AA级产业债净融资为负拖累,北京、上海、福建等地产业债净融资为负或主因地产债融资受阻。

分行业看,7月综合、建筑装饰、化工、食品饮料等行业净融资情况较好,房地产、采掘、钢铁、商业贸易、交通运输等行业债券融资净流出情况较为明显。当月房地产行业债券市场资金净流出规模在所有行业中居于首位。从时间序列来看,2020年下半年开始,除个别月份外,房地产行业净融资持续为负,特别是AA+级主体债券融资净流出明显高于2020年6月之前的水平。结合区域融资情况看,永煤违约对于过剩产能行业债券融资的影响仍未消失,但采掘和钢铁行业债券发行、净融资情况在逐步好转。

注:[1] 统计口径为企业性质分类为城投、央企、地方产业类国企和民营企业的信用债

相关文章

猜你喜欢

今日头条

图文推荐