一只年化收益超80%的基金,实质是赛道的豪赌!

来源:格隆汇 2021-08-16 19:22:04

价值投资定义了2021年之前的市场风格,2021年之后,风格更多的是偏向于赛道投资,即:行业龙头股的估值被机构抱团推高泡沫化后,中下游甚至第二、三龙头企业的估值都会被拔高。

定义成长股,更愿意定义为成长赛道,以这种风格出圈的基金经理,风头压过老派的基金经理。今天,基金君就介绍一只豪赌赛道的基金:泰达宏利转型机遇(000828)。

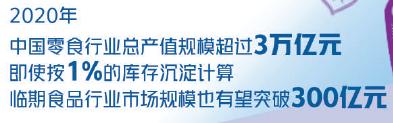

1、年化超80%

泰达宏利转型机遇基金是大盘成长风格型,作为股票型基金,比较基准是中证800指数收益率*85%+中证综合债指数收益率*15%。

根据wind数据显示,泰达宏利转型机遇A从2014-11-18成立以来,已取得339.01%的收益,大于同类平均水平,同类排名7/48,期间资产净值增长104.32%。从各区间表现看,该基金今年以来表现突出,收益率61.44%,同类排名5/546;1年收益率140.08%,同类排名4/475;3年收益386.25%,同类排名3/312;5年收益328.98%,同类排名2/177。

现任的基金经理是王鹏,2017年任职以来,总回报在302.43%,年化46.37%,超越基准回报279.77%,在266只同业基金中排在第四位置。

整体的资金规模在15.54亿元,属于小规模基金,能够让基金经理灵活的调仓。在最近1年里,该基金的下行风险为18.74%, 大于同类平均;年化收益率在85.18%,波动率为36.23%, 大于同类平均;综合该基金的下行风险和波动率在同类基金中的排名,该基金过去一年风险为高。

从图中可以看到,泰达宏利转型机遇的业绩曲线在去年年末有极为明显的拐点,甚至年后暴跌,整理阶段依旧是业绩向上。

从其整体的持仓可以看出,近90%的仓位配置给了制造业,而且对比于2020年,基金经理王鹏对整个的持仓结构进行了大调整。

2021年之前,持仓以新能源为主,辅以消费、医药,比如中国中免(行情601888,诊股),康泰生物(行情300601,诊股)等等,在今年之后,清一色的新能源及新能源上下游产业链为主。

2、大手笔加仓宁德时代(行情300750,诊股)、天赐材料(行情002709,诊股),持续看好未来新能源机会

具体来看,相较于上一季度,王鹏对于两家公司进行大幅度的加仓,分别是第一重仓股:宁德时代,今年涨幅37%,第三重仓股天赐材料,今年涨幅86%。其他的个股在今年表现均是涨超20%以上。

可以说,这就是押注赛道的优点。押对了,业绩净值画出45度完美的曲线,压错了,不单单业绩下滑,还要面对客户以及市场的质疑。

既然选择重注押注一个赛道,那么必须要对这个领域要有非常深的见解和把握,从重仓并加仓天赐材料可以看出,王鹏对于新能源的环境十分了解。

天赐材料,六氟磷酸锂龙头股,这个原材料已经成为动力电池企业生产的一大障碍。根据资料显示,六氟磷酸锂年初的10万元每吨到如今的40万元每吨,趋势上依旧没有下降的趋势,值得一提的是,六氟磷酸锂是电解液的核心材料,在电解液成本中占比约40%。

价格屡涨不跌的主要原因还是供需失调,一方面原有产能满足不了目前整个新能源发展的步伐,其次新产能的投入,大约有一年左右投产周期滞后。

目前对于天赐材料这种公司来说,行业景气度能够看到两三年,但是随着未来各大厂商新产能的投入,原材料的价格上涨势必会迎来缓解,那么天赐材料现在炒作的逻辑,就没有太强的支撑性。

这个逻辑性的问题对于泰达转型机遇,或是其他豪赌赛道股的基金经理来说,考验的便是自身择股、判断未来行业趋势的能力,能否快速细分领域的边际变化,并对持仓做出调整,是能不能够持续走出业绩的唯一标准。

对于未来的机会,泰达转型机遇也在最新的基金业绩报告做了阐述:二季度 PMI 大概率见到年内高点,大宗原材料价格开始从高点回落,对中游制造业压力缓解,二季报大概率就是中游制造业盈利能力低点,未来是逐季回升趋势。端午节消费数据显示疫情后消费恢复仍然疲弱,结合未来半年低基数效应消除,报表端增长大概率不理想。

基于以上宏观经济特征,我们在二季度仍然坚持配置中游制造业,减仓上游原材料。结合产业周期,我们认为未来一年考虑到上游锂、钴、镍产品价格涨幅趋缓或回落,中游盈利能力边际向好。同时下半年开始芯片瓶颈和中游材料产能瓶颈逐渐消除,潜在新能源车消费需求会真正释放。把眼光再放长,中游要求的是低成本大规模制造能力,这正是国内制造业核心优势。

我们认为目前的新能源车产业渗透率处于迅速提升阶段,在渗透率达到 30%之前,任何短期扰动都是机会

猜你喜欢

今日头条

图文推荐