市值53亿元,粤开证券拟定增150亿元!公司称增资扩股是发展必然选择

来源:中国证券报 2021-08-04 14:23:08

粤开证券8月3日晚间公告,公司日前收到全国股转公司出具的《关于粤开证券股份有限公司股票定向发行自律监管意见的函》。经审查,全国股转公司对公司本次不超150亿元股票定向发行无异议。

假如定增如期完成,粤开证券净资产将达到200亿元,其在2020年证券行业净资产排名中的位次将上升至第30名。

粤开证券在公告中表示,公司立志于“打造一流精品特色券商”,力争5年内跻身行业前列,增资扩股充实资本金实力,成了发展的必然选择。

150亿元大手笔定增

根据粤开证券8月3日晚间发布的股票定向发行说明书(修订稿),公司此次计划以每股1.8至2元的价格发行不超83.33亿股,预计募资总额不超过150亿元。

近几个交易日公司股价持续反弹,但截至8月4日午间收盘,公司股价为1.69元/股,较定增价仍有一定倒挂。从总市值看,目前公司总市值为52.8亿元,定增规模是公司总市值的近3倍!

来源:Wind

从公司最新披露的2021年半年度财务报表看,截至2021年6月30日,粤开证券母公司总资产合计183.91亿元,其中所有者权益50.61亿元,150亿元定增规模已占到公司母公司总资产的八成以上,是所有者权益的近3倍。

粤开证券在公告中表示,证券行业是资本密集型行业,净资本实力直接影响其业务资质和业务规模。因此,必须持续不断地夯实资本实力,为业务发展提供源泉。

Wind数据显示,2020年末,粤开证券净资产49.68亿元,在行业内排第84名,较2019年下降1名。假如本次定增如期完成,公司的净资产将达到200亿元,以2020年证券行业净资产排名来看,排名将上升至第30名。

粤开证券表示,公司立志于“打造一流精品特色券商”,力争5年内跻身行业前列,增资扩股充实资本金实力,成了发展的必然选择。

加大固收、权益类业务投入

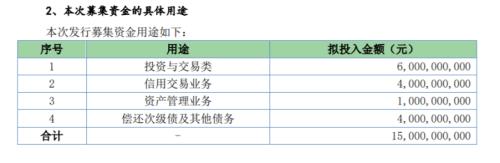

从募资用途看,粤开证券此次计划将资金用于四大方面,包括投资与交易类业务、信用交易业务、资产管理业务以及偿还次级债及其他债务。

来源:粤开证券公告

其中,粤开证券计划使用不超过50亿元募资用于固定收益业务、10亿元用于权益类业务,主要系为提高固定收益类自营业务投资规模、提升权益类自营业务中的量化交易规模,缩小与一流券商投资本金和业务规模的差距。

粤开证券表示,公司固定收益类业务相对收益水平较好,但受限于规模较小,对公司整体经营业绩贡献有限。自营业务投资规模较小,亦会使资产配置中优质流动资产比例偏低,流动性风险指标承压。

此外,粤开证券拟投入不超过40亿元用于信用交易类业务。粤开证券表示,证券信用业务营业收入占公司营业收入总额的比例呈不断提高趋势,已逐渐成为公司收入来源最重要的组成部分,但受限于净资产规模,公司需对外融资以支持信用业务规模扩张。

此次定增还有不超10亿元资金将用于资产管理业务。粤开证券表示,未来增资后公司除持续拓展定向资管和集合资管的业务外,还将针对公募REITS、融资租赁等几类重点基础资产战略性地投入承揽力量和资金资源,努力成为细分领域市场标杆。

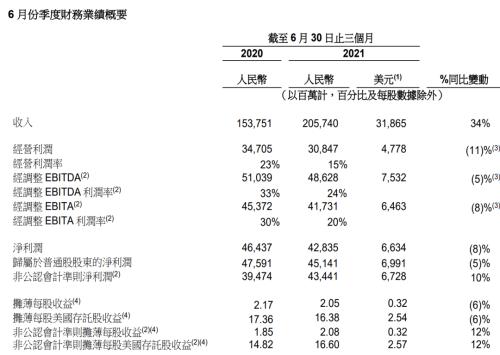

上半年营收净利双降

对于此次定增,粤开证券表示,所发行股票全部以现金方式认购,公司资产负债率将明显下降,资产负债结构更趋稳健,为公司各项业务的持续发展奠定良好基础。

2020年,粤开证券证券经纪业务收入对整体营业收入增量的贡献率超过100%,相关业务也成为2020年公司营业收入增长的主要拉动因素。得益于收入增幅大于成本增幅,2020年粤开证券归母净利润同比上升。

不过2021年上半年,粤开证券的业绩则较去年同期有所下滑。根据公司披露的2021年半年度财务报表,粤开证券母公司上半年实现营业总收入4.67亿元,较上年同期4.89亿元下滑4.50%。

从具体项目看,公允价值变动收益合计1825.62万元,较上年同期7755.71万元明显缩水;粤开证券母公司上半年净利润为1.05亿元,较上年同期1.22亿元下滑13.94%。