突发黑天鹅!刚刚,600亿上海国企,被证监会立案调查!此前爆出80亿大雷,市值蒸发150亿!30万股民懵了…

来源:中国基金报 2021-07-06 09:24:58

5日盘后,没想到浓眉大眼的上海国企,600亿市值的上海电气(行情601727,诊股),被证监会立案调查了。

上海电气:因涉嫌信披违法违规

遭证监会立案调查

7月5日傍晚,上海电气公告称,于2021年7月5日收到中国证监会对公司的《调查通知书》(沪证调查字2021-1-028号),因公司涉嫌信息披露违法违规,根据《中华人民共和国证券法》的有关规定,决定对公司立案调查。

在调查期间,公司将积极配合中国证监会的调查工作,并严格按照监管要求履行信息披露义务。

此前曾曝出80亿大雷

公告中并未提及因何事被立案调查。但是5月30日,身为一家大型国企,上海电气却在毫无征兆的情况下玩起了爆雷游戏。

上海电气5月30日晚间公告,公司合并报表范围内的控股子公司上海电气通讯技术有限公司(以下简称“通讯公司”,公司持有40%的股权)应收账款普遍逾期,存在大额应收账款无法收回的风险。

截至公告日,通讯公司应收账款余额为86.72亿元,账面存货余额为22.30亿元,通讯公司在商业银行的借款余额为12.52亿元,公司向通讯公司提供的股东借款金额合计为77.66亿元,均存在重大损失风险。

据了解,通讯公司成立于2015年,主要生产、销售专网通信产品,通讯公司采取的销售模式是由客户预先支付10%的预付款,其余款项在订单完成和交付后按约定分期支付。

从通讯公司股东及股权结构看,通讯公司共有6位股东,分别是上海电气、上海星地通通信科技有限公司、鞍山盛华科技有限公司、北京富信丰源贸易有限公司、上海东骏投资管理有限公司、上海奈攀企业管理合伙企业(有限合伙),持股比例分别是40%、28.5%、8.5%、8.5%、8.5%和6%。

自2021年4月末起,上海电气陆续发现通讯公司应收账款普遍逾期,经催讨,其客户均发生不同程度的欠款行为,回款停滞,上述情况已对上海电气构成重大风险。

截至2020年12月31日,通讯公司总资产101.04亿元,净资产13.15亿元,应收账款3.89亿元,应收款项融资55.25亿元,应收账款表外融资27.75亿元,存货22.13亿元,短期借款27.05亿元,应付票据3.81亿元,应付账款7.99亿元,其他应付款43.38亿元,长期应付款4.9亿元。2020年度通讯公司营业收入29.84亿元,营业成本24.51亿元,净利润9024.70 万元。

通讯公司已于 2021年5月对上述表外应收账款融资27.75亿元进行收购,截至公告日,通讯公司应收账款合计为86.72亿元。

上海电气发布的公告显示,截至2020年12月31日,上海电气对通讯公司的股东权益账面值为5.26亿元,若通讯公司出现应收账款无法收回、存货无法变现等重大损失,将导致母公司权益投资全额损失,从而减少公司归母净利润5.26亿元;另加上因通讯公司可能无法偿还公司向其提供的股东借款77.66亿元,上述极端情况下,最终可能对公司的归母净利润造成83亿元的损失(即对通讯公司的股东权益损失和股东借款损失)。此外,通讯公司在商业银行的借款12.52亿元,也存在无法按约清偿的风险。

此事引发交易所的关注,并出具监管工作函,要求上海电气查明子公司应收账款出现普遍逾期的具体原因及责任人,是否存在其他应披露而未披露的事项,是否存在侵占上市公司利益的行为。

上海电气的这一黑天鹅事件,立马在二级市场有所反应。5月31日,上海电气A股一字跌停,资金蜂拥出逃;截至最新收盘,上海电气的股价从事发以来跌去18%,市值蒸发了150亿。

而值得注意的是,中央纪委国家监委4月7日公布信息显示,上海电气原副总裁吕亚臣涉嫌严重违纪违法,目前正接受上海市纪委监委纪律审查和监察调查。这距离吕亚臣退休尚未满一年。

相关简历显示,吕亚臣1960年3月生,1982年8月参加工作,在职研究生学历,先后任第一重型机械集团公司副总工程师兼生产长、副总经理、常务副总经理;上海重型机器厂厂长;上海电气重工集团总裁、党委副书记,上海重型机器厂有限公司董事长、总经理、党委副书记;上海电气(集团)总公司副总裁;上海电气集团股份有限公司副总裁……

目前,尚未有进一步的信息显示此次爆雷与上述吕亚臣事件是否存在关联。

另据了解,为减少损失,通讯公司已向上海市第二中级人民法院、上海市杨浦区人民法院正式提起诉讼。截至5月30日,法院已经依法受理通讯公司就应收账款提起的相关诉讼。

即:通讯公司请求判令被告北京首都创业集团有限公司、北京首都创业集团有限公司贸易分公司(尚欠付货款约为11.93亿元)、哈尔滨工业投资集团有限公司(尚欠付货款5672.25 万元亿元)、富申实业公司(尚欠付货款约为7.88亿元)和南京长江电子信息产业集团有限公司(尚欠付货款约为21.38亿元)向通讯公司合计支付货款44.63亿元及违约金。

从背景来看,除坐标上海的富申实业属非国企之外,其余4家违约企业均属国有企业,规模较大、现金流理应充足,且大多数业务关联性不强。

中伦文德律师事务所高级合伙人律师,上海市企业法律顾问协会特邀委员腾云撰文分析指出,欠款所涉的被告主体理应信用状况良好,且目前在公开市场上并无违约记录。但在买卖关系项下出现如此高金额的欠款不合常理、似有蹊跷。故应当进一步厘清与涉诉交易所关联的其他上下游的主体。

在腾云看来,公告中所涉的欠款主体包括国企北京首创、富申实业、实际控制人为中国电子信息产业集团有限公司的南京长江,以及股东方为黑龙江省国资委和哈尔滨市国资委的哈工投资。在这其中,除了哈工投资的资信状况可能稍显薄弱以外,其他主体资信状况均良好且目前在公开市场上无任何违约记录。而包括北京首创等在内的涉诉国有企业理应资金充裕,无理由在买卖合同项下向通讯公司“赊账”高达十亿余元。

“有鉴于此,结合我们的实务经验,我们有理由怀疑和推测涉诉交易的违约系第三方(例如欠款方的下游采购方)违约所造成的连锁反应,而第三方出现重大违约继而造成了上述欠款方拒绝继续履行原买卖合同项下的给付义务。”腾云认为。

腾云指出,根据公告信息,通讯公司采取的销售模式是由客户预先支付10%的预付款,其余款项在订单完成和交付后按约定分期支付。所有出现逾期的涉诉交易均存在了两年以上,采用的交易方式均为“10%预付款+交付后按约定分期支付”。而这种做法,普遍地出现在融资性贸易的交易模式中,且早已于2016年国务院办公厅所颁布的《关于建立国有企业违规经营投资责任追究制度的意见》,以及2018年国务院国资委所颁布的《中央企业违规经营投资责任追究实施办法(试行)》(“办法”)所限制乃至禁止。

那么,事实真相究竟如何?或有待相关部门的进一步调查结果。

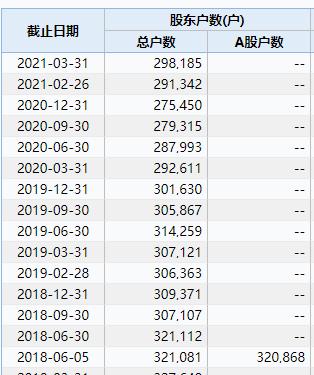

最新数据显示,上海电气的股东户数高达近30万。