价格波动大 煤炭企业如何进行全面风险管理

来源:期货日报811人参与讨论 2021-06-07 09:18:17

煤炭行业在巩固供给侧结构性改革成果的同时,步入“十四五”煤炭行业“需求侧改革”的创新发展阶段。2021年第一季度,煤炭行业期现货市场的整体表现耀眼,不仅展现出了价升量增、盈利能力大增的良好局面,而且展现出市场化价格机制功能的有效发挥。

那么面对构建“双循环”新发展格局和践行“需求侧改革”的新局面,煤炭企业如何利用期现货两个市场和期货、期权等风险管理工具,实现煤炭销售价格风险的有效管理、推动煤炭企业在“碳达峰、碳中和”目标下的长期可持续发展,成为市场研究和探索的核心问题。

煤炭期货与期权市场的发展

目前,在国内期货交易所上市的煤炭类期货合约主要有焦煤、焦炭和动力煤,期权合约主要有动力煤。其中,焦炭期货、焦煤期货分别于2011年4月15日、2013年3月22日在大商所上市;动力煤期货于2013年9月26日在郑商所上市;动力煤期权于2020年6月30日挂牌上市。煤炭三个期货品种、一个期权品种已经发展成为规范的、成熟的期货交易品种,有效发挥了期货价格发现和规避风险的功能,更为煤炭上下游产业链客户规避价格波动和管理价格风险提供了工具和交易场所。据了解,大商所也将尽快推动焦煤、焦炭期权上市,加快气煤期货上市进程,扩大工业品“保险+期货”试点和基差交易试点,努力为行业提供更多的风险管理工具。

与此同时,煤炭市场化价格机制的形成正在推动煤炭价格风险管理的深化,期货市场已经成为煤炭企业避险的主要场所,期货、期权工具正在被市场参与者充分应用,以期货、期权交割为代表的煤炭销售新模式也在确立,点价交易将逐步被市场接受并普及,期货与期权市场的完善也使得煤炭企业实施全面风险管理成为可能。

产供储销体系建设稳步推进

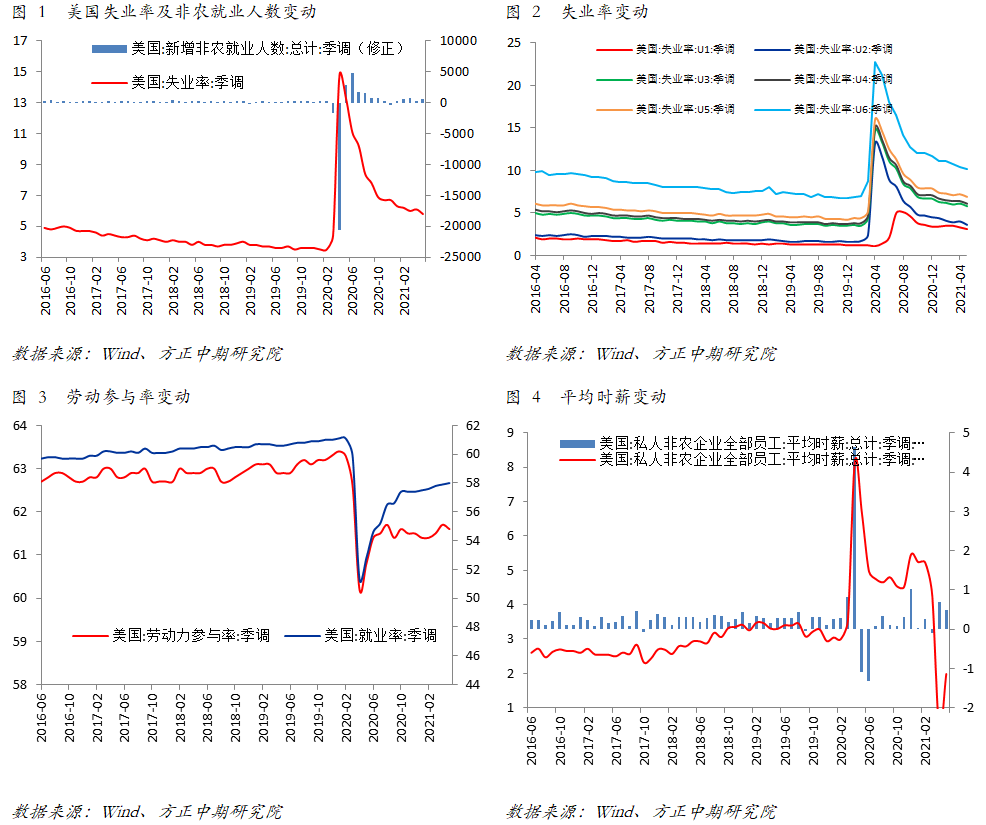

截至2021年1—3月,大型煤炭企业原煤产量完成7.0亿吨,同比增加7112.8万吨,增长11.4%,占比达72.12%。其中,排名前10家企业原煤产量合计为5.3亿吨,同比增加5748万吨,占规模以上企业原煤产量的54.6%。

“十四五”期间要建立煤炭多元化储备体系,发改委等相关部门提到会安排专项基金,支持在煤炭生产集中地、铁路枢纽重要港口区域,按照政府给政策、市场化运作等原则,以产销联动共建共享的方式,新建一批企业社会责任的项目。储备量方面,目标是建立6亿吨煤炭储备。其中,4亿吨为市场主体商业库存,2亿吨为社会责任储备。

2020年12月,甘肃能化集团与中煤西部煤炭销售有限公司举行“深度合作,协同发展”签约仪式,力争2021年入甘煤炭总量达到500万—1000万吨,“十四五”期末达到2000万—3000万吨;依托甘肃煤炭枢纽通道优势,积极推进大中型煤炭储备基地建设,在甘肃河西、白银等区域形成近期1000万吨、远期3000万吨以上的储配能力。

2021年4月,湖北省人民政府发布《湖北省国民经济和社会发展第十四个五年规划和2035年远景目标纲要》,提出“十四五”期间要补齐能源储备短板,提升能源运行调解和风险防范能力。在煤炭方面,要打造“两湖一江”煤炭物流枢纽,建设以荆州江陵为重点的大型煤炭储配基地,建立华中地区煤炭交易中心,改扩建企业现有储煤场地和设施,煤炭储备能力达到1600万吨。

建设大型煤炭储备项目、提升煤炭储备能力,将成为“十四五”时期煤炭兜底保障功能和“压舱石”作用发挥的主要模式,而且这种煤炭储备项目将提升煤炭的需求能力、保障能力,并改善煤炭企业的经营方式,提升煤炭储备的市场供需调节能力和稳定价格的能力,进而推进煤炭市场化价格机制功能的发挥。由此可见,煤炭行业产业集中度正在稳步提升,煤炭储备基地建设和产供储销体系建设正在稳步推进,这为煤炭企业和储备基地实施全面风险管理奠定了坚实的基础。

煤企创新发展环境不断优化

目前,煤炭企业创新发展环境不断优化,特别是大型煤炭企业之间的横向并购整合、创新托管经营方式、确立“以销定产”新方式、煤电联营模式不断创新并深化等,煤炭企业由做大做强正在向做优做精方向转型发展。具体表现在以下几个方面:

一是大型煤炭企业并购整合。煤炭行业的并购整合正在逐步深化,其中特大型煤炭企业合并的典型案例是兖矿集团与山东能源集团的合并;煤电一体化联营的典型案例是中国神华与国电的合并;行业内部整合的典型是山西晋能控股的整合;煤炭资本管理平台成为兼并重组的新力量,比如,山西国有资本运营有限公司的成立等。

二是煤炭企业创新托管经营方式。2019年,国家煤监局印发了《煤矿整体托管安全管理办法》,同时山西焦煤与山煤集团签订了战略合作框架协议,将在煤矿和选煤厂的托管方面开展长期合作,标志着托管经营模式的诞生。2020年,由焦煤集团吸收合并山煤集团,托管经营与吸收合并后,新的焦煤集团在原煤产量上已经成为继中国神华和晋能控股、山东能源后的第四大煤炭产业集团。托管经营方式的创新提升了相关煤炭企业的话语权、定价权、议价能力和市场竞争力,更提升了一致响应的能力,为煤炭企业实施全面风险管理奠定了基础。

三是煤炭企业确立“以销定产”新方式。2019年,山煤集团提出将变革生产方式、营销方式、管理体系,全面推行“以销定产”,稳步推进全过程、全方位的质量管理,实施“菜单式”生产,提供“个性化”服务。

2020年,以山煤国际、中国神华为代表的大型煤炭企业在“以销定产”方面重点执行长协合同。这样一来,势必会增强煤炭企业生产经营的计划性、有效性,提升煤炭供给保障能力,同时有利于稳定市场价格,积极践行保供给的使命担当,同时又为煤炭企业实施全面风险管理打开了市场空间。

四是煤电联营创新不断深化。2016年,国家发改委发布《关于发展煤电联营的指导意见》;2018年,国家发改委、国家能源局印发《关于深入推进煤电联营促进产业升级的补充通知》,推动煤电联营的落地和深化;2021年,陕煤集团创新实施的“三方合作”煤电联营模式,充分发挥资源优势、管理优势、技术优势,建设国内领先的智慧电厂。

总之,煤炭企业发展环境的改变,特别是大型煤炭企业并购整合、托管经营、“以销定产”和创新煤电联营方式等经营模式的创新发展,为煤炭企业实施全面风险管理,尤其是以风险托管为核心的风险管理模式提供了借鉴经验,煤炭企业实施全面风险管理已经具备各方面的条件。

期货工具提升煤企风控能力

理念阐述

全面风险管理是围绕企业年度销售价格总目标,在企业经营过程中严格执行价格风险管理流程,建立健全全面风险管理体系,包括价格风险管理方案、策略、措施和组织职能体系、价格风险管理信息系统等,为全面风险管理的总目标提供合理保证的过程和方法。具体包括价格风险识别、风险评价、风险管理策略、风险管理解决方案、风险管理的监督与改进等。

期货价格发现功能是进行全面风险管理的前提,而期货避险功能则是全面风险管理的基础。目前,期货与期权使企业实施全面风险管理成为可能。在此背景下,煤炭企业实施全面风险管理,在坚持依法合规、科学规范、稳定市场的原则下,应坚持以下操作理念:

第一,稳定市场价格。在国内国际“双循环”发展理念下,煤炭企业实施全面风险管理,应提高政治站位,肩负稳定市场价格的初心和使命,以“稳价”为己任,依法合规、科学规范地实施全面风险管理。

第二,锁定预期销售价格。煤炭企业实施全面风险管理,初衷应该是利用期货、期权工具,充分发挥煤炭市场化价格机制的功能与作用,实施以套期保值为核心的价格风险管理行为,以锁定预期销售价格,实现预期销售利润的经营目标。

第三,拓宽销售渠道。通过期货、期权实物交割或期转现,可以拓宽煤炭销售渠道,实现期现货市场协同销售的新模式,特别是卖出期权套期保值还可以实现期货套期保值基础上的权益金收益,提升销售价格和能力。

第四,创新销售模式。通过期现货市场的联合运作,期货、期权在传统现货销售模式的基础上,运用点价交易、均价交易、“确定价格”交易等基差贸易模式,提升全面风险管理能力。

第五,改善供需环境。煤炭企业实施全面的价格风险管理,可以有效调解煤炭的供需环境,提升煤炭市场化价格机制功能发挥的效率,有效“稳价”和调解供需,促进煤炭市场高质量发展。

实现方式

煤炭企业利用期货、期权实施全面风险管理,既包括自身煤炭销售价格的全面风险管理,也包括采购价格的全面风险管理,还包括以稳定期现货市场煤价为核心而进行的价格风险管理等。具体实现方式包含以下几类:

第一,企业内部独立实施的全面风险管理方式。一种方式是企业内部成立独立的部门,是在具备完整的业务流程和科学的制度规范、专业的人员团队和健全的决策机制下进行的,目前市场上大多以这种方式进行价格风险管理。另一种方式是企业通过收购期货公司、设立期货公司风险管理公司的方式来实施,行业内大型煤炭企业已有此类典型代表,价格风险管理效果尚好,但是有待提升价格风险管理效率。

第二,联合第三方机构共同实施的全面风险管理方式。一般是煤炭企业联合期货行业机构,充分利用其价格风险管理专业技能而进行的,其中主要是期货投资咨询模式。根据《期货公司期货投资咨询业务试行办法》的规定,期货公司可以开展风险管理顾问、研究分析、交易咨询等服务。实践中,期货公司投资咨询业务主要是为相关企业进行价格风险管提供风险管理顾问和交易咨询服务,具体包括制度与流程设计、套期保值方案与策略设计、风险管理咨询和策略指导等,期货公司以投资咨询业务方式参与煤炭企业全面风险管理,可以推动煤炭企业科学规范有效地实施全面风险管理,提升价格风险管控能力和水平。联合第三方机构共同实施的全面风险管理方式,是目前煤炭行业利用期现货市场实施全面风险管理的主要形式之一,但是缺乏深度的专业化合作。

第三,委托第三方独立实施的全面风险管理方式。一般是通过协议约定的方式与第三方独立进行的、以价格风险管理和现货销售为目的的市场操作行为,这也是在煤炭行业经营管理托管基础上的创新尝试,是基于约定的独立运作的全面风险管理模式。

管理模式

一是风险托管模式。风险托管是煤炭企业基于年度销售计划和销售价格目标,与期货公司风险管理公司或资管业务部门签订的基于煤炭价格风险管理的合作协议。具体操作中,期货公司风险管理公司的基差贸易与合作套保是一种运作模式,通过期货公司设立独立的资管计划进行价格风险管理又是一种运作模式。

二是基差贸易模式。根据《期货公司风险管理公司业务试点指引》的规定,基差贸易是指风险管理公司以确定价格或以点价、均价等方式提供报价,并与客户进行现货交易的业务行为。由此可以延伸为根据企业的年度销售计划和销售价格计划,与风险管理公司签订的基于现货销售的价格风险管理协议,根据协议,风险管理公司全面负责煤炭企业煤炭的销售价格风险管理工作,以提升企业价格风险管理的科学性、规范性、有效性和目标性,最终全面提升企业煤炭销售价格水平和价格风险管控能力。

三是合作套保方式。根据《期货公司风险管理公司业务试点指引》的规定,合作套保是指为规避客户现货生产经营中的市场风险,风险管理公司为客户提供套期保值服务,以抵销被套期项目全部或部分价格风险的业务行为。合作套保业务方式也是实现煤炭企业全面风险管理的一种方式,能够有效提升煤炭企业煤炭销售价格风险管理能力。

四是资管计划模式。基于全面风险管理的资管计划模式是煤炭企业委托期货公司资产管理部门设立资管计划,以管理煤炭销售价格为核心,约定具体的运作模式和资金管控模式,提升全面风险管理的能力和水平。委托第三方独立实施的价格风险管理方式是煤炭行业实施全面风险管理的有效模式和未来的核心选择,更是实现依法、科学、规范的全面风险管理的必然选择,同时也是煤炭行业实现高质量发展的创新运作模式的发展方向。

需求迫切

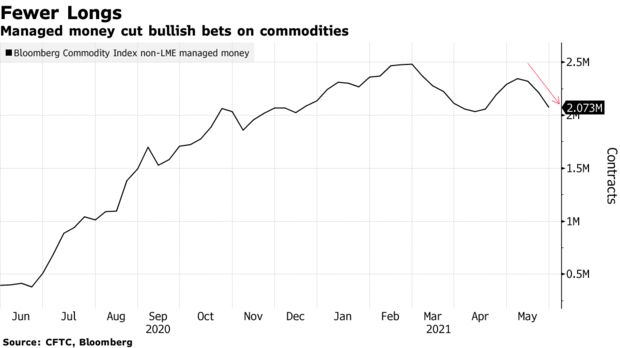

煤炭企业利用期货、期权管理价格波动风险已成必然选择,特别是2021年以来,动力煤期货价格在主力合约转换的过程中连续三次创出新高,现货市场同样存在宽幅波动频发,不论从国家稳定市场、稳定行业、保供给、保民生的角度,还是从煤炭产业链稳健发展方面,均提出了“稳价”的迫切需求。特别是国家发改委年内三次提出“增产、稳价”的举措,更彰显了“稳定煤炭价格”的迫切性和重要性。虽然大型煤炭企业在积极践行“增产、保供、稳价”的具体举措,但是也存在利用期现货市场进行价格风险管理的需求和使命担当。而煤炭储备基地建设和其功能发挥更需要进行全面的价格风险管理,以风险托管为核心的全面风险管理正在孕育,即将破茧而生。

总之,煤炭企业利用期货、期权工具进行全面风险管理,既具备良好、规范的市场基础,又具备运作模式创新的条件,还具备市场化价格机制功能有效发挥的基础。在目前煤炭企业参与期货套期保值的基础上,在国家发改委“增产、保供、稳价”举措不断创新实施的过程中,期货、期权将助推煤炭企业步入全面风险管理的新时代。(作者单位:英大期货)

(文章来源:期货日报)