基金经理投资笔记|另类资产中的翘楚REITs——FOF投资新选择

来源:金融界网 2021-05-28 17:24:14

《基金经理投资笔记》资产配置系列

一层一层,剥开大类资产配置的心

作者:高莺 平安基金养老金投资总监

随着人口老龄化的加剧以及预期寿命的延长,如何在退休以后获取持续稳定的收入,过好一个有质量、有尊严的晚年是我们每个人面临的重要课题。低利率时代通常伴随着通货膨胀,钱也会变得越来越不值钱,如果仅仅把钱放在货币或者债券基金上面,恐怕难以满足退休后的收入目标,国内养老FOF刚刚起步,未来随着公募REITS符合养老FOF投资条件时,公募REITs有望成为养老FOF的重要投资标的之一,为投资者创造真正的多资产、跨地区的投资收益来源。

5月17日,平安广州交投广河高速公路封闭式基础设施证券投资基金等首批9个基础设施公募REITs项目获得证监会准予注册的批复,标志着2020年4月发布的《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》正式落地,中国版基础设施公募REITs进入实操阶段。

REITs是指在证券交易所公开交易,通过证券化的方式将具有持续性、稳定性收益的不动产资产或权益转化为流动性较强的上市证券的标准化金融产品。REITs诞生于20世纪50年代的美国,是流动性好、收益稳定的优质投资类别,当前已有超40个国家和地区借鉴其模式。REITs在美国诞生之初是为了满足部分高净值投资者参与商业地产的诉求以及支持跨州高速公路的投资建设。从投资形式来看,REITs可分为权益型、抵押型和混合型。权益型即拥有不动产的所有权,受益人拥有或管理办公楼、购物中心、公寓建筑等收益性房产,并出租给承租人,投资者的收益来自租金收益及股利分红。抵押型偏债权属性,即募集的资金用于抵押贷款或购买抵押证券,不直接参与经营管理,因此其风险和投资收益一般低于权益型,如2021年4月美国权益类REITs收益率为8.06%,抵押型REITs收益率为4.50%。混合型是前两者的混合体。根据全美REITs协会NAREIT统计数据,截至2021年4月末,FTSE REITs美国指数净市值已达约1.46万亿美元。截至2020年末,全美共有223只REITs,其中权益型REITs有182只。

REITs对FOF的四大配置价值

REITs作为一种另类资产,对于各类投资者都有一定的投资价值,对于FOF基金管理人来说,REITs具体来看有以下四大意义:

一、REITS与股债等资产相关度较低,能够有效分散风险,提升组合风险调整后收益率。REITs的投资价值不仅体现在其作为单一资产具有较好的收益特征,对于多元化的投资组合而言,REITs作为股票、债券、现金之外的大类资产配置品种,与其他金融资产之间的关联性较低。长期来看,美国REITs产品除了为投资者带来了稳定、良好的回报,并且与传统股、债之间的相关性都比较低。根据NAREIT的数据,自1988年以来截止2021年4月底,美国REITs跟标普500指数的相关性为0.58,与美国10年期国债全收益指数的相关性为-0.03。这使得REITs能够有效分散风险、帮助投资组合有效前沿向外延伸、优化投资组合风险收益特征,为养老金、社保基金、企业年金、保险公司、FOF产品及银行理财等长期机构投资者改善投资组合提供全新资产配置工具。

二、REITs为投资者带来长期稳健回报。对于权益型REITS来说,由于其持有底层资产完整的所有权或经营权,投资者除了可以获得现金分红收益外,还可能获得底层资产的增值收益。此次国内推出的基础设施证券投资基金的试点要求基础设施资产运营模式相对成熟稳定,并将不低于合并后基金年度可供分配金额的90%进行分配。2020年7月31日发改委与证监会联合发布的《关于做好基础设施领域不动产投资信托基金(REITs)试点项目申报工作的通知》中也指出,项目预计未来3年净现金流分派率原则上不低于4%。考虑到基础设施行业通常运营成熟,公募REITs的现金分派率具备一定的优势,再加上底层资产的预期增值收益,能够为投资者带来长期稳健回报。

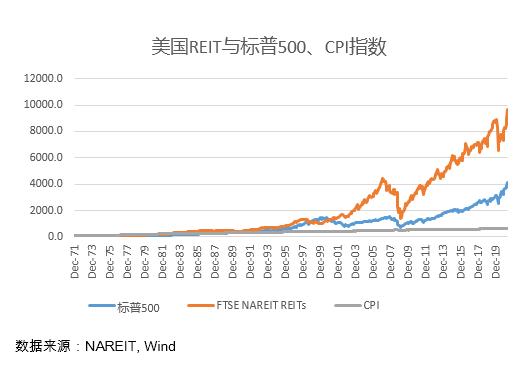

三、REITs产品的抗通胀属性突出。养老FOF的主要投资目的是作为养老第三支柱为个人投资者的养老提供投资选择。养老投资的主要目的之一是抗通胀,REITs的抗通胀特点使得其成为养老FOF重要的资产配置类型。以美国市场为例,REITs分红较为稳定, 尽管2008年经济危机期间REITs指数大跌,但依然保持了较高且稳定的分红。近年来分红收益基本稳定在4%左右。近20年REITs股息率平均值为5.12%,而同期美国CPI平均值为2.12%,可称之为抗通胀利器。下图显示了全美NAREIT REITs指数和标普500股票、CPI指数自1972年以来的走势,历史数据显示美国REITs长期以来为投资者提供了可观、稳定的回报,同时大幅跑赢通胀指数。

四、REITs与债券对利率变动的敏感性不同,REITs在加息环境中整体表现较好。公募REITs以其高分红的“债性收益”,具有类债券的稳定的现金流收入,因而常常会被拿来与债券型资产做比较。不过值得注意的是,这两类资产属性不同,对利率环境变化的敏感性也不同。历史数据显示,REITs价格在加息周期中会较大概率上涨。根据NAREIT统计,在1992-2017这25年之内的加息周期中,美国REITs有87%的概率录得正回报。这一特性与债券资产截然不同,也使得REITs在加息周期中具备较好的配置价值。当前全球经济正处在疫情高峰后的加息预期中,美联储的加息预期也在提升,在此情况下REITs具备更好的配置价值。

REITs的投资价值

在首批公募REITs产品中,底层资产覆盖了高速公路收费、环保污水处理、产业园和仓储物流四大领域。以平安广州交投公募REIT为例,其投向的高速公路资产,是首批产品中较为优质的投资标的之一。从行业上来看,经过多年的制度改革,大多数省份的高速公路主体已经完成集中化管理,各地均拥有一家占据主导地位的高速公路经营主体,业务占比较高,具有明显的集聚特征。根据《2019年全国收费公路统计公报》,截至2019年底,我国高速公路通车里程14.28万公里,占收费公路总里程的83.48%,其中政府还贷性高速公路7.45万公里,占高速公路总里程的52.13%,经营性高速公路6.84万公里,占高速公路总里程的47.87%。从投资角度来看,高速公路的投资价值主要分为五个方面:

一是,现金流充足,高速公路通行费为即时付费,属于“现金奶牛”资产,每天都有大量的资金进账;

二是,盈利能力较为稳定,高速公路收费机制成熟,运营成本相对刚性,盈利能力随车流量增加稳定增长;

三是,具有稳定的商业模式,高速公路收费为特许经营,行业门槛较高,商业模式稳定;

四是,周期性小,高速公路有一定刚需属性,车流周期波动性相对较小;

五是,可扩募资产丰富,我国高速公路里程数世界排名第一,行业发展成熟,具有大量存量资产可以扩募。

以平安广州交投公募REIT为例,从项目本身来看,该项目位置黄金、项目运营成熟、运营机构经验丰富等优势。本基金初始投资的基础设施项目为广河高速公路(广州-河源)广州段,该项目位于粤港澳大湾区核心区域,运营已超过9年,近三年年均营业收入超过6.4亿元 2017- 2019 年标准车流复合增长率达为 13.43%(以 2016 年为基数),整体收益较为稳定。运营机构广州交通投资集团已在高速公路行业深耕36年,高速公路的投资建设及运营管理经验丰富。

从产品来看,平安广州交投公募REIT具备分红比例高、二级市场可流通以及基金管理人运营经验丰富的优势。根据基金合同,该基金应当将不低于合并后年度可供分配金额的95%以现金形式分配给投资者,且收益分配在符合分配条件的情况下每年不得少于1次。另外,满足上市交易条件后将在深交所上市交易,场内普通投资者可以在交易所进行基金份额买卖,场外投资者可以将基金份额跨系统转托管至场内进行交易。

【了解作者】

高莺,现任平安基金养老投资总监,平安养老2035、养老2025、养老2045、平安稳健养老FOF等基金经理。11年海内外养老FOF管理经验,曾任美国太平洋(行情601099,诊股)投资管理公司(PIMCO)养老金投资方案负责人,曾主管超2000亿美元资产配置,擅长资产配置策略设计,尤其养老金资产配置的解决方案设计。