黑色:输入性通胀将加速限产类和双控类政策落地

来源:天风期货 2021-05-02 13:22:02

输入性通胀在铁矿石上的具体体现

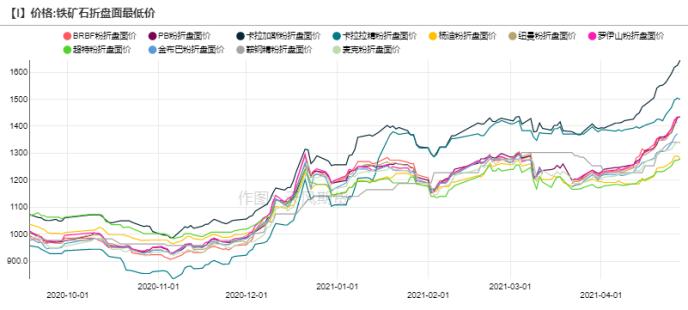

海外复苏导致矿价持续走高,进口深度亏损

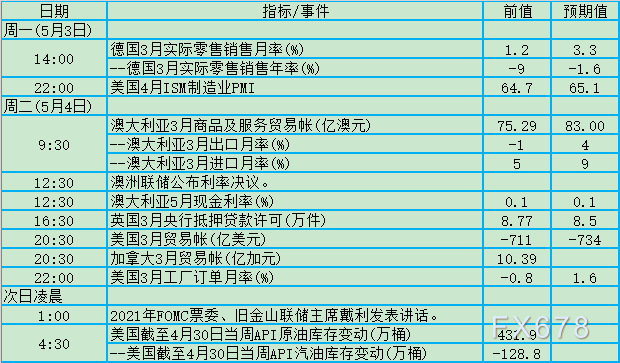

2021年一季度海外铁水产量和铁矿石到港量环比大幅提升,目前已高于往年均值,海外钢铁生产已完全摆脱疫情影响,开始快速复苏。

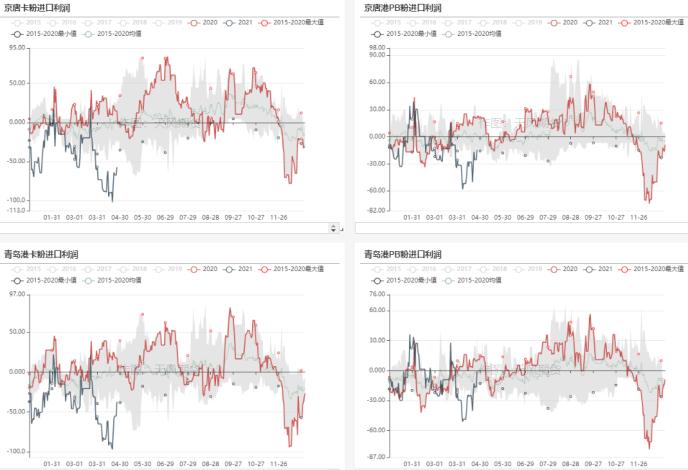

新加坡掉期在4月快速上涨突破了持续数月的宽幅震荡区间,目前各合约均远高于往年同期数倍,同时与连铁05合约的价差扩大至150元/吨,09合约的价差扩大至130元/吨(交割品不同,中低品价差扩大也有影响),大量主流粉矿进口利润出现了深度亏损,2021年4月亏损最严重的时期进口利润为[-50,-150]元/干吨(各品种各港口进口利润不同)。

数据来源:?Reuters 、Mysteel、天风期货研究所

数据来源:Mysteel、天风期货研究所

海外复苏分流大量矿石,在海外矿山大量增产的情况下,我国2021年铁矿石进口增量较少

因为日韩和东南亚地区铁矿石需求大幅提升,澳洲矿发往中国的比例大幅下滑,且印度钢厂已恢复生产,预计未来印度也将分流大部分澳洲矿。

欧美地区铁水产量依旧保持在低位,铁矿石需求短期较难提升,预计巴西矿发往中国的比例大概率维持在2019-2020年中位数水平。

将外矿产量增量按照发运比例进行换算,预计2021年我国铁矿石进口增量为103万吨,增量较少。预计大部分铁矿石供给增量将来源于国产矿或外蒙、俄罗斯等陆路进口地区。

数据来源:Reuters、天风期货研究所

注:中低品价差扩大也是导致掉期连铁价差扩大的原因之一

除去海外复苏驱动新加坡掉期上涨外,海内外定价现货标的不同也是导致价差不断扩大的原因之一。连铁目前低品矿定价,国内钢厂因限产导致利润扩大,这将导致低品矿长期维持低位,其与中高品矿价差也将扩大。

数据来源:?Mysteel、天风期货研究所

国内基本面转差,但进口利润依然快速修复

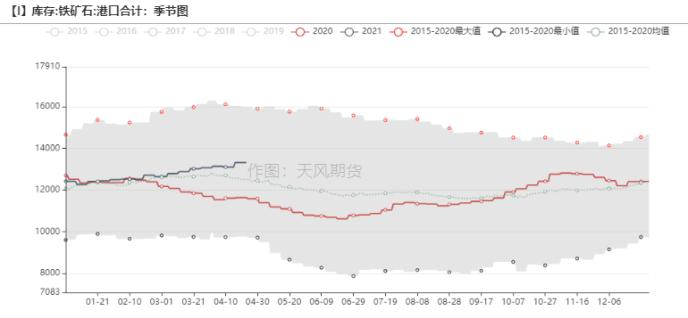

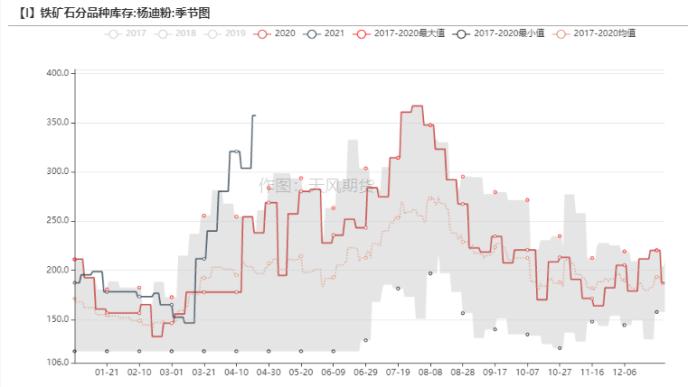

因钢厂环保限产和供给复苏,国内铁矿石基本面已开始反转,今年一季度港口累库731万吨。目前铁矿石港口库存13000多万吨已高于往年均值,且前两年紧缺的烧结用粉矿库存快速上涨1522万吨至9976万吨,已和往年无异。

数据来源:?Mysteel、天风期货研究所

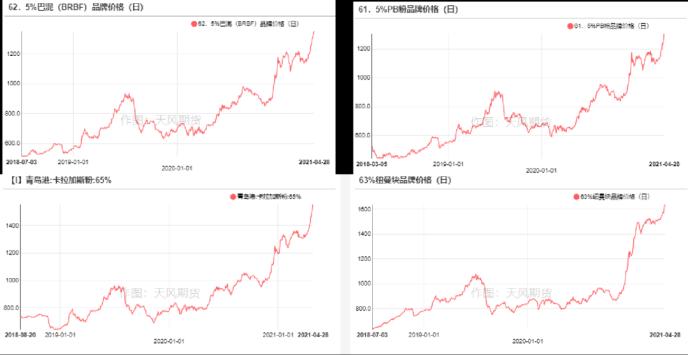

贸易商因进口亏损导致其货权占比大幅下滑,钢厂和矿山货权占比反而大幅上升。同时也导致贸易商哄抢港口PB粉和卡粉等中高品流通现货。这使得港口现货价格大幅补涨,中高品矿的进口利润快速修复。(新加坡掉期和连铁价差还维持高位的原因是中低品价差继续走扩。近期低品矿成交较少,且以贸易商相互转手为主。)

数据来源:Mysteel、天风期货研究所

港口库存结构发生大幅变化,中高品矿走势与整体走势相背离

中高品大幅补涨也伴随着其港口库存的下滑,其中高品卡粉因为目前高利润下滑幅度明显。其中钢厂库存持续上涨,而国内最大贸易商库存持续下滑,其中另一大混矿贸易商库存也开始大幅下滑,但国内最大的国际贸易商却在进口深度亏损后疯抢中高品矿,库存止降反增。

数据来源:Mysteel、天风期货研究所

国内钢材高利润的加持下,中高品矿现货价格快速补涨

数据来源:?Mysteel、天风期货研究所

输入性通胀在钢材上的具体体现

海外复苏导致铁矿外其他铁元素净进口量回归常态

工信部鼓励铁矿外其他铁元素进口,减少低端钢材出口。中国钢铁工业协会副会长骆铁军表算:“钢铁行业需要在保持高附加值产品出口的同时,减少一般产品出口,坚决杜绝通过加合金实现低附加值产品出口的现象,增加钢坯、废钢等初级产品的进口。”

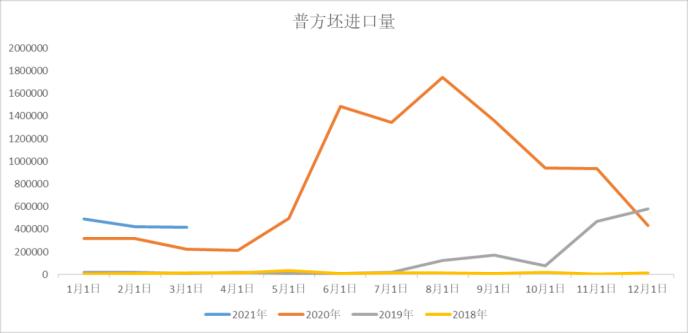

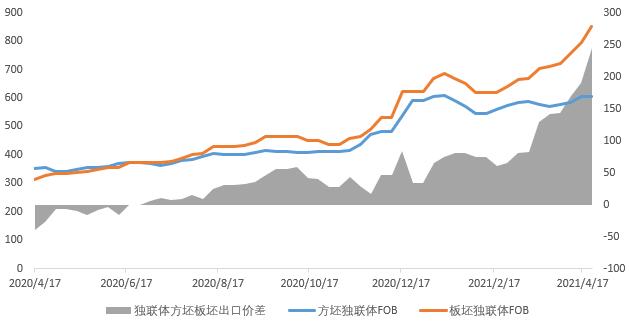

2021年一季度的海关数据显示,钢坯、生铁、钢材、还原铁的净进口量大幅下滑,目前已和往年无异。且新增的再生钢铁原料(废钢破碎料)进口订单也在数十万吨左右,远小于市场最初预期。非铁矿石铁元素进口增量下滑主要源于海外疫情缓解,在较为宽松的货币政策加持下,需求快速恢复,海外工业品大幅上涨,大部分铁矿外其他铁元素进口利润关闭,板卷类出口利润打开。

2020年铁矿外其他铁元素增量最为明显的是普方坯进口增量,大量调坯轧材厂进口普方坯轧制螺纹钢,成为2020年库存表外增量。

2020年其他铁元素净进口量为-611万吨,较2019年增4056万吨。若2021年钢材和铁元素进出口回归常态,将大致供给边际大幅下滑。

数据来源:?Reuters、天风期货研究所

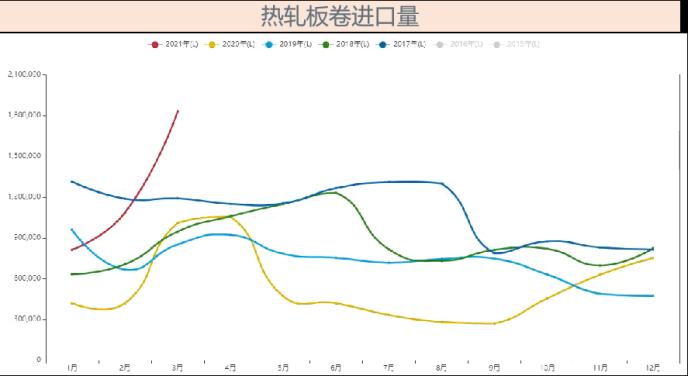

近期热轧板卷出口订单火热,3月热轧板卷出口量达到历史峰值

2021年3月中厚宽钢带出口量达到了183万吨,同比增81.4%,为历史最高值。

华东某大型钢厂近期HRC FOB报价为940美元/吨,ESP FOB报价为940美元/吨。远低于日本HRC FOB报价1000美元/吨和印度HRC FOB报价980美元/吨(印度有欧洲出口配额,而中国被反倾销,所有印度更倾向于出口欧洲)。4月该钢厂出口订单已达到20万吨,华东其他钢厂出口订单也都有数万吨。且大多数板卷买方愿意替卖方承担取消出口退税而导致的成本上升。

数据来源:Reuters、天风期货研究所

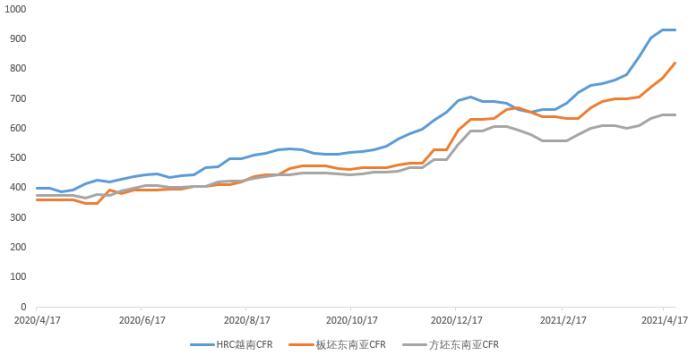

海外卷螺价差扩大,全球复苏的背景下,热卷供远小于求

海外螺纹涨幅较小,4月亚洲地区报价普遍在680-700美元/吨,与海外热轧板卷价差拉大至200-300美元/吨。热轧板卷原料板坯与螺纹钢原料方坯价差也扩大至245美元/吨。目前海外粗钢产量已高于往年同期均值,东南亚、日韩、印度、乌克兰等中国周边国家产量均已恢复至疫情前水平,但目前热卷价格依然在快速上涨,其与其他钢材价差在不断扩大,可以推测出目前海外热卷产能不足(大高炉和热卷产线不足),无法满足全球制造业复苏带来的需求增量。

在美联储货币政策维持宽松的前提下,我国取消板卷类出口退税的政策将无法大幅降低热卷出口,因为目前海外热卷价格快速上涨来源于供给不足而非情绪导致,目前全球唯有中国出口能补足该供给缺口,出口下滑大概率会刺激海外热卷价格继续上涨。

数据来源:Reuters、天风期货研究所

输入性通胀将加速限产类和双控类政策落地

输入性通胀下的粗钢减产

输入性通胀已经对于黑色产业链带来了明显的估值抬升和需求增量,除了一季度最为明显的铁矿石和热卷以外,铁合金出现了几年未见得出口利润,焦炭及半焦炭一季度出口量也较2020年有着明显的增加。

我国铁矿石77%依靠进口,将无法避免输入性通胀带来的现货价格上涨。目前输入性通胀带来的上涨并不是情绪上的,而是供需上的,无论是热卷还是铁矿,海外因为需求复苏和超额的放水导致的原材料价格上涨,都分流了原本属于国内需求该消化的部分。二季度钢厂利润远高于往年同期,旺季季节性增产较为顺畅,4-5月钢厂检修计划环比大幅下滑,包括环保限产地区唐山也放松了废钢添加的限制,钢材和铁水的增产也导致原料价格的补涨,使钢厂利润收缩。

前文也提到了取消进口退税后,因为海外供给有缺口,该政策并不会影响中国出口弥补缺口,大概率将提高板卷价格,将利润通过税费的形式留在国内。这也释放了一个信号,面对输入性通胀和海外需求复苏,政策更倾向于将利润留在国内,将产能占全球比例高的行业产品售价和利润继续抬升,例如3月1日工信部提到我们稀土没卖出‘稀’的价格,卖出了‘土’的价格,就是因为恶性竞争、竞相压价,使得这种宝贵的资源浪费掉了。放在黑色产业链上,就是要求钢企相互进行产能兼并,提高产能集中度,制造高附加值产品,对于低附加值产品控产减产,这也与目前黑色产业链面对的碳达峰钢焦减产和内蒙宁夏等地能源双控政策相呼应。

结合目前四个现实:1.海外对于目前国内高产能的热轧板卷、板坯、铁合金等商品的供给存在缺口,2.钢厂季节性提产导致钢材利润收缩,3.政策导向减少恶性竞争,4.短期其他铁元素原料无法完成对进口矿的替代。我认为近期黑色各环节新的减产(控制增产)政策将落地。

平衡表来看,工信部粗钢减产落地难度极大

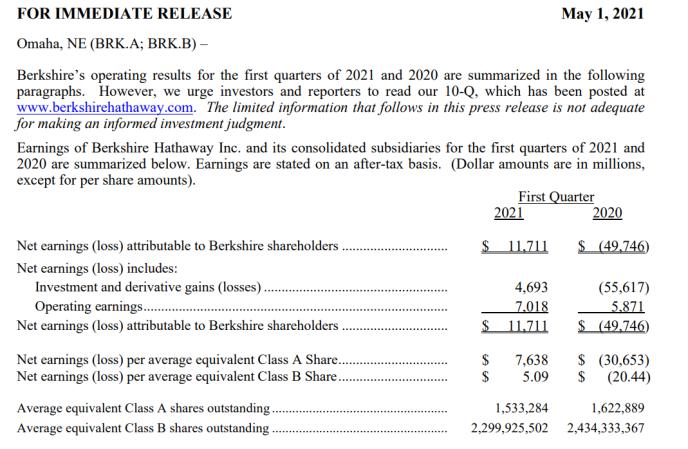

短流程钢厂高利润和政策监管较宽松的情况下,清洁产能电弧炉今年大概率将大幅增产,且2020年因长时间亏损,预计2021年同比增幅将达到14.5%。2021年要完成粗钢减产,铁水产量要较2020年下滑2%以上。

目前唐山限产落地后,2021年3月至今铁水产量依然处于历史高位,2021年一季度铁水产量2.21亿吨,同比增长8%,比2019年一季度增长13.38%,比去年四季度环比下降0.63%。粗钢产量2.71亿吨,同比增长15.60%,比2019年一季度增长17.3%,比去年四季度环比下降0.03%。未来8个月粗钢减产压力较大,新减产政策大概率将在近期落地。

数据来源:Reuters、Bloomberg、Mysteel、Wind、富宝资讯、鑫椤资讯、天风期货研究所