行业观察|电解铝企业一季度净利润狂飙 行业有望迎来重估机遇

来源:财联社 2021-04-29 22:23:08

财联社(北京,记者 李佳佳)讯,在供需失衡加大、“碳中和”压制新增火电铝产能等的背景下,国内电解铝企业今年一季度业绩全线飘红。财联社统计显示,A股已发布一季报或业绩预告的14家电解铝企业,净利润同比增幅均超20%,10家净利润预增100%以上,其中神火股份(000933.SZ)净利润同比增长14倍,中国铝业(601600.SH)净利润同比狂涨30倍。

电解铝企业利润可观 上下游冷热不均

除中国铝业、神火股份利润涨幅惊人外,天山铝业(002532.SZ)披露,一季度实现归母净利润8.19亿元,同比大增302.35%。业绩增幅超200%的还有云铝股份(000807.SZ),一季度实现归属于上市公司股东的净利润约6.8亿元左右,比上年同期增长约276%左右;明泰铝业(601677.SH)一季度实现归属于上市公司股东的净利润3.23亿元,与上年同期相比增长167.09%。

“得益于2017年施行的供给侧改革政策,电解铝产量增速一直到去年年初都维持在极低水平,而消费在此期间维持较快增长,供需矛盾不断扩大,铝锭库存低位推升铝价。”一家电解铝龙头企业的相关负责人对财联社记者说。

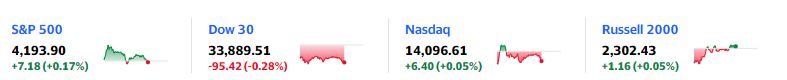

数据显示,今年一季度氧化铝含税均价为2363.75元/吨,同比下跌5.76%。光大证券研报显示,截止到4月18日,电解铝价格为18110元/吨,接近过去10年历史高位,环比增加3.54%,测算利润为3498元/吨(不含税),环比增加18.73%,刷新8年新高。换言之,主要是上游氧化铝产能大价格低,电解铝则严控新产能,而下游需求不断提升,供需矛盾加大导致铝价不断走高,而这也最终造成电解铝企业的净利润集体暴增。

“电解铝价格的持续上涨是多因素共同推动的结果。”龙赢富泽资产管理公司总经理童第轶对财联社记者分析称,在长期因素上,电解铝供给侧改革和“碳中和”无疑对行业的影响深远,电解铝行业逻辑已出现根本性改变。而在短期因素方面,后疫情阶段国内铝消费复苏力度强劲,也给行业环境继续向好。具体看,供给端弹性不足,3月国内电解铝产量虽同比增长10.20%,但在碳排放政策严控下,部分地区能耗压降实施限产措施已经开始,市场预期全年供给承压。从需求端看,国内经济持续回暖,每年钢、铝、铜需求旺季已经到来;而美国众议院通过1.9万亿美元刺激法案,以及欧美国家加快疫苗大范围接种,疫情影响趋淡,海外需求稳步恢复。由此共同导致电解铝库存加速下降,铝价居高不下。

铝价短期易涨难跌 行业有望迎来重估机遇

童第轶指出,碳中和政策不仅是对投资资源类企业短期情绪的提振,更是在根本性改变了电解铝行业的产业逻辑。此前电解铝行业被视为周期股,盈利波动性较大。但在碳中和政策严控之下,新增产能很难进入、落后产能被逐步淘汰,产能承压明显,供需关系逆转,龙头企业持续收益。目前全行业产量已经逼近4500万吨/年天花板,产能利用率高企叠加高吨铝利润的强持续性,行业已经迎来了重大重估机遇。电解铝行业的高景气度将继续维持,龙头铝企业量增价升逻辑短期内很难结束。

国金证券研报指出,中国氧化铝产量全球占比55%,电解铝产量全球占比57%,电解铝消费量全球占比61%,拥有从资源到冶炼加工再下游消费全产业链,铝是中国唯一有相对定价权的金属。2013-2020年,全球铝需求复合增速3.8%,是基本金属中需求增速最快的品种。全球电解铝新增产能主要在中国,中国电解铝供给面临在产产能减产和新增产能延期的情况,再生铝短期也无法形成有效供给,因此全球电解铝价格走势将基本由国内供需形势决定。

根据上海有色网的数据,2021年/2022年中国规划的电解铝供应产能高达314.3万吨/290万吨,其中置换产能为107万吨/263万吨,2021/2022年实际的规划净增量为207.3万吨/17万吨。以2020年末的建成产能4256万吨为基数,预计2022年将达到4480万吨的产能指标天花板。

对此,华安证券有色金属行业分析师表示,由于存在产能指标上限,电解铝短期内供需仍将相对比较紧张,有利于电解铝价格保持高企。未来两到三年内,在全球经济复苏和碳达峰碳中和的大背景下,电解铝行业能够维持相对合理的一个高利润。此外,碳中和碳达峰会带来整个行业的用电结构发生比较大的变化,用电结构变化也可能会推动整个电解铝行业的用电成本有所抬升,使得电解铝整体生产成本中枢上移,从而推动行业产能向低成本区域加快转移整合。