频频调仓换股的基金经理 业绩为何反而差?

来源:上海证券报 2021-04-02 13:16:02

随着基金2020年报披露完毕,基金的换手率情况浮出水面。

基金换手率又叫“持股周转率”,这一指标主要用来判断基金经理的操作风格。整体来看,开放式基金(股票型+混合型基金)的换手率连续几年下降。

但就个别基金而言,换手率保持在高位,业绩却较差……这意味着基金经理偏好交易,但是高频的交易却没能带来好的收益。

基金整体换手率继续下降

何为基金换手率?从计算方法来看,基金换手率=(买入股票总成本+卖出股票总收入)/全年平均的股票市值,这一指标主要反映基金经理股票买卖操作的频繁程度。

天相投顾对运作满一年以上的开放式基金统计发现,基金整体平均换手率为2.63倍,已经连续两年下降,2018年、2019年的整体平均换手率分别为3.27倍、2.97倍。

数据来源:天相投顾

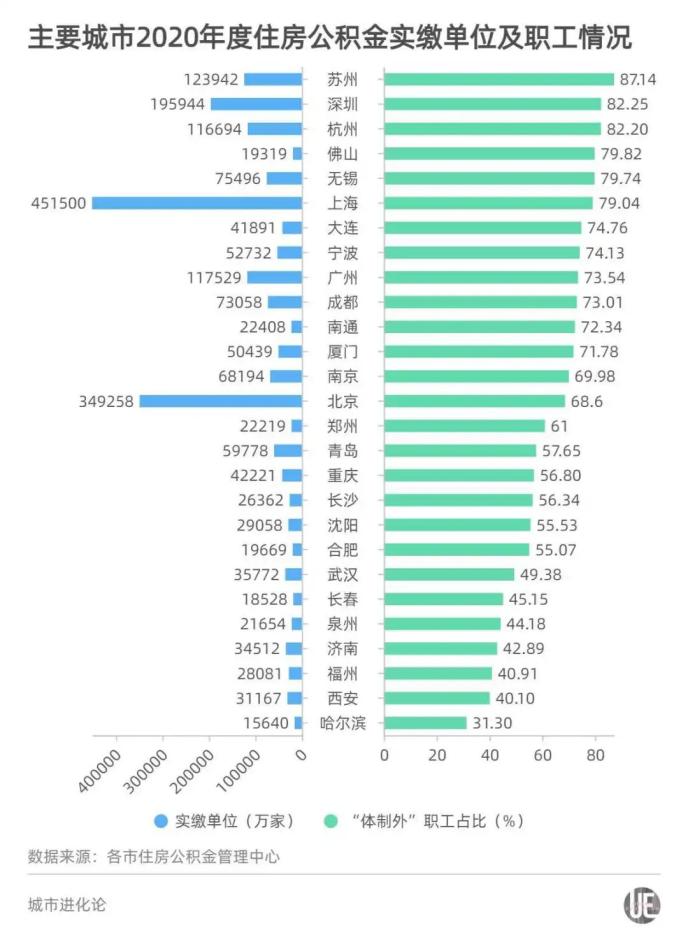

具体到基金公司而言,部分中小基金公司的换手率居前。例如,凯石、中科沃土、恒越、红土创新、浦银安盛等基金公司的整体平均换手率均超过8倍。其中,一些基金公司的换手率更是逐年提高,以浦银安盛基金为例,2018年至2020年的整体平均换手率分别为3.42倍、5.74倍、8.71倍。

换手率前十基金公司

数据来源:天相投顾

相反,一些权益投资实力较强的基金公司,例如易方达、景顺长城、泓德等基金公司的整体平均换手率低于1.6倍,而且换手率逐年降低。以泓德基金为例,2018年至2020年,公司整体平均换手率分别为1.84倍、1.51倍、1.09倍。

华南一位基金公司研究总监表示,近几年,公司加强了对于换手率的考核,越来越强调对上市公司的长期持有。“一般来说,大公司往往在这方面考核更严格些,而且对基金经理考核期限比较长,也促使他们降低换手率。”

个别基金快速换手

却收益不佳

具体到单只基金而言, 150多只基金换手率超过10倍,从基金规模来看,多数规模较小,截至去年年底,平均规模不足4亿元。

部分基金在如此高的换手率下,去年收益却不尽如人意。以长城双动力混合为例,去年换手率高达12倍,但去年全年收益不足2%,作为一只偏股型基金,不仅大幅跑输同行,也跑输业绩基准。

基金经理也在年报中谈及收益不佳的问题。“全年先后参与了电子、通信、军工、非银等板块,但由于仓位调整及板块参与时点不当,全年未能取得预期回报。”

类似的还有民生加银精选,同样是只偏股混合型基金,基金换手率也超过12倍,去年收益为8.42%,同样跑输业绩基准。从民生加银前十大重仓股来看,2020年一季度较2019年四季度变更了7只,到了二季度、三季度、四季度,前十大重仓股连续全部被更换。

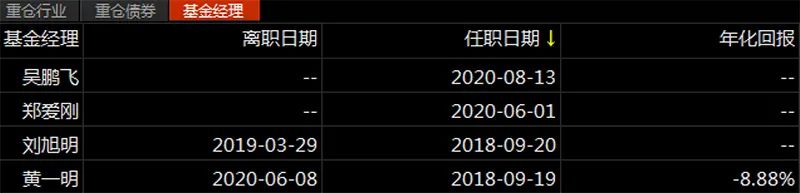

不过,值得注意的是,去年,民生加银精选发生了多次基金经理变更。

明星基金经理换手率差异大

从明星基金经理情况来看,以价值投资著称的基金经理往往基金换手率较低,例如,邬传雁管理的泓德远见回报换手率不足1倍,张坤管理的易方达蓝筹换手率为1.15倍,朱少醒管理的富国天惠换手率也约为1.2倍;部分偏成长投资风格的基金经理,换手率相对较高一些,例如,郑澄然管理的广发高端制造换手率为4.37倍,章晖管理的南方新优享换手率也超过4倍。

沪上一位基金研究员表示,影响基金换手率的因素有很多,首先,在不同的市场环境下,基金换手率会有所不同;其次,基金规模也会影响换手率,毕竟“船小好调头”;此外,当基金出现巨额赎回、大比例分红或是基金投资策略、基金经理人员调整等特殊因素也会影响基金换手率。

“最主要的因素是基金经理投资风格,有的风格偏向长期持股,有的倾向频繁换仓,大家获取收益的方式不同。”上述人士表示。

沪上一位掌管百亿资金的基金经理透露,自己以前规模小的时候换手率比较高,但是随着管理规模不断壮大,很难通过换手来增强收益。“我现在一直做的是稳定换手率,因为就投资收益源泉而言,企业价值增长才是收益源泉。”

相关报道:

2020年公募基金年报出炉!盈利超2万亿 持仓路径全透视!

“公募一哥”张坤2020年投资精华:跑输时的灵魂三问(附十大重仓和隐形重仓股)

(文章来源:上海证券报)