董承非、谢治宇、蔡嵩松、朱少醒、周应波…起底多位明星基金经理隐形重仓股及后市展望

来源:财联社 2021-03-31 19:24:11

财联社(上海,记者 韩理)讯,2020年基金年报还在持续披露,又有一批备受关注的明星基金经理的隐形重仓股和后市管理浮出水面。

截至发稿,包括兴全基金董承非、谢治宇,中欧基金周应波、葛兰,富国基金朱少醒,诺安基金蔡嵩松等多位基金经理管理的基金年报披露。财联社记者也对上述基金经理的观点及隐形重仓股进行了整理。

董承非:军工股现身隐形重仓股

希望投资者理性认识基金

根据董承非管理的兴全趋势年报,截至2020年四季度末,除了前十大重仓股,该基金还重点持有了永辉超市、汇川技术、中航沈飞、鼎龙股份、紫光国微、妙可蓝多等,上述股票持有公允价值占基金净值比例均超过2%。

另外,2020年兴全趋势买入最多的股票是美年健康,买入金额占期初基金资产净值达6.74%,三安光电和万科A买入金额占期初基金资产净值比例也分别达5.94%和5.84%。

在年报中,董承非感慨2020 年又是基金业绩大年。虽然有年初疫情的扰动,但是后面在流动性和赚钱效应的带动下,核心资产的估值水平一路上扬。回顾去年的基金操作,董承非表示全年还是比较积极的参与行情,只是到年末随着指数的上扬降低了权益的配置比重。

他还表示,“疫情宽松”行情让部分公司的估值水平处于历史相对较高的位置,尤其是 A 股的部分市值较大的公司,估值水平高企。按照过往的经验,相对较高的估值通常需要一定的时间,通过业绩的增长来消化,“所以我们认为,在经历了过往几年较强的赚钱效应之后,投资者应该适度降低对于 2021 年的投资回报预期。”

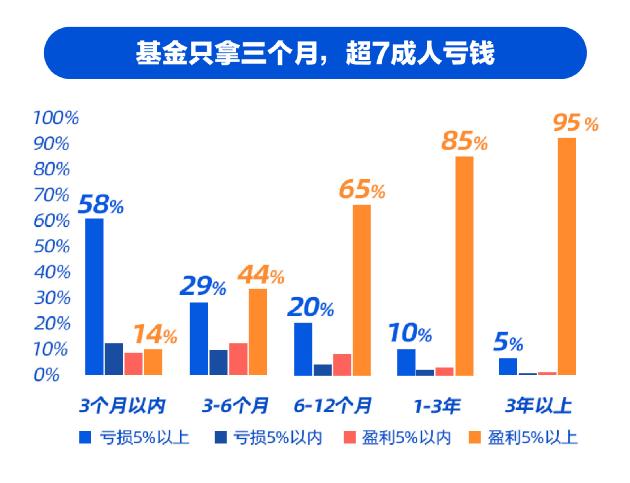

同时他也指出,公募基金行业在近几年取得了长足的进步,越来越多的个人投资者愿意将资金交付给机构投资者。作为基金从业者他感到十分欣慰,也乐于努力为广大投资者提供优质的资产管理服务。但是也希望投资者能够理性地认识基金投资,用一直倡导的长期投资理念,来一起分享中国经济长期增长的红利。

朱少醒:大幅买入智飞生物、贵州茅台

除了甄选优质的公司,估值考量变得更加重要

作为十余年专注管理一只基金的基金经理,朱少醒的持仓备受关注。富国天惠的2020年报显示,截至2020年末,该基金股票仓位为93.24%。除前十大重仓股,他还持有杭氧股份、分众传媒、荣盛石化、捷佳伟创、三一重工和金域医学。

此外,他在2020年还大手笔买入智飞生物和贵州茅台。这两只个股买入金额占期初基金资产净值比例分别为12.77%和8.53%。

朱少醒在年报中回顾了2020年的行情以及操作思路。2020年,沪深300指数上涨27.21%,创业板指数上涨64.96%。今年开年,新冠疫情对全球经济造成了重大的冲击。疫情的负面冲击导致年后市场大幅下跌。随后政府的一系列应对措施持续出台,全年保持宽松货币政策的积极的财政政策,投资者信心迅速恢复,市场走出一大波上涨行情。

从长期来看,疫情的影响终将过去。从短期的影响来看,疫情对企业盈利的影响已经陆续反映在公司报表中。经过各种复杂经营环境的挑战,我们欣喜地发现一批龙头企业的全球竞争力反而得到大幅的提升。投资者需要用更长远的现金流贴现视角来评估优秀企业才能过滤掉太多的短期波动干扰。基金全年保持了较高的仓位,组合偏向经营稳健、质地优良的股票上,行业、风格配置均衡。

展望2021年,未来较长一段时间内,全球经济将和新冠疫情共存。国内因为处置得力,实体经济会率先有一波较强的回复。但全年的可预见性依然不是很强,宏观层面可能应对比精确预测更为可靠。

朱少醒表示,经过2020年的上涨,市场整体的估值有显著抬升,使得对好投资标的的选择变得更具挑战性。这对专业机构扩大筛选范围,去翻更多的石头提出高要求。除了甄选优质的公司之外,估值考量变得更加重要,优质公司并不简单等同于耳熟能详的明星公司。

“我们并不具备精确预测市场短期走势的可靠能力,理性的长期投资者应该做的是以合理的价格耐心收集前景远大的优秀公司的股票,等待公司自身创造价值的实现和市场情绪在未来某个时点的回归。”朱少醒坦言。

而在个股选择层面,他仍然偏好投资于具有良好“企业基因”,公司治理结构完善、管理层优秀的企业。分享企业自身增长带来的资本市场收益是成长型基金取得收益的最好途径。

周应波:关注估值与成长空间的匹配,规避估值透支的领域

中欧时代先锋2020年报显示,截至去年末,该基金规模达197.37亿元。在持仓上,隐形重仓股还包括国电南瑞、京东方A、龙蟒佰利、贵州茅台、三安光电、先导智能、立讯精密等。可以看出,隐形重仓股以科技股为主。

在这份年报中,周应波也写起了“小作文”。他回顾2020年表示,科技、消费、医药三大赛道是市场的明星,其中的龙头公司估值不断提升,这一方面代表了背后的基本面,即长期看经济结构转型升级中科技、消费、医药的产业占比会持续提升,同时各行业龙头公司也越来越具备竞争优势;另一方面也是A股在2020年出现的“龙头溢价泛化”现象,机构投资者们一定程度上“标签化”了对三大赛道的投资行为。A股市场异于以往20多年给予小盘股、绩差股流动性溢价,转而给予大盘蓝筹估值溢价,这种估值、流动性的结构分层,短期一定会带来估值泡沫的压力,

但长期是合理的,经营优秀的企业应当获得优越的融资条件,海外成熟市场历史上都走过类似的道路,A股市场总体上处在长期健康发展的通道中。

总结2020年收益,周应波认为是中规中矩,跑赢比较基准但不突出,前三季度在行业配置、部分个股选择、组合操作层面犯的错误比较多,四季度相对好一些。一是坚持了聚焦个股,在管理规模增加的同时总体上保持了稳定且较高的集中度;二是继续多做减法、聚焦研究,聚焦重点看好的投资机会,主动放弃看不懂、看不透的机会。

周应波总结过去几年工作中的收获时表示,我们的收获,一是要坚持从持有人挣钱的角度思考问题。公募基金的投资管理,与基金投资行为之间,相隔着基金投资研究配置、基金发行、渠道销售等诸多流程,还存在着各环节考核短期化、追涨杀跌等情况,基金业绩转化为投资者获得是很不容易的,需要我辈同仁多加努力。二是尽管估值变化解释了绝大部分的市场涨跌幅,但我们全部的工作依然要聚焦基本面,做好投资,把研究好生意、好团队这件事做通做透是唯一的出路。

展望2021年,周应波的观点是“看好宏观,聚焦好生意、好团队”,在观察层面比较重要的事是全球宏观复苏的进程,在研究层面继续深入挖掘“好生意和好团队”,在组合应对层面需要面向市场估值震荡和收敛的风险。

展望2021年上半年,地产有望继续保持韧性,出口、制造业投资、可选消费等继续推动经济增值。长期来看,消费和科技周期替代传统地产基建周期。随着疫情的缓解,全球经济的复苏预计从2021-2022年将持续,通胀的压力陆续在大宗商品价格中表现出来,对2021年的宏观和流动性环境造成压力。我们看到一季度,在大宗商品价格上涨、利率上涨压力下,已经有了一次较大范围的风险资产调整,可能在2021年下半年依然需要警惕这一点。

在市场估值极度结构性分化的环境下,坚持合适的价格投资的原则变得更加重要,无论何种市场环境下,都会关注估值与成长空间的匹配,规避估值透支的领域,重点关注盈利复苏的方向。

一方面继续关注宏观与中观层面变化,如景气度显著提升的金融服务、化工建材、新能源汽车、可选消费等;另一方面,在长期看好的新一代互联网、云计算、医疗健康、品牌消费品等领域,更多着眼于企业的长期成长价值,降低对短期波动的关注。长期来说,希望通过在感兴趣的领域持续、深度的研究,投资和持有一批多元化的优质管理团队运营的企业,获得较好的价值成长回报。

谢治宇:大手笔卖出隆基股份

兴全合润基金2020年报显示,除了前十大重仓股,截至去年末,持仓占基金资产净值比例超过2%的还有华海药业、海康威视、健友股份、普洛药业、汇川科技和科沃斯。

去年该基金买入最多的股票是中国平安、隆基股份和海尔智家,这三只股票买入金额占初期基金资产净值比例均超过20%。而去年卖出最多的股票是隆基股份,累计卖出金额占期初基金资产净值比例达45.78%,远超其他股票。

记者注意到,隆基股份自2019年3季度至2020年3季度末,一直稳居兴全合润第一大重仓股。但是持股数量从2019年持续上升,转而到去年开始逐步下降,到了四季度则降低为第十大重仓股。这也解释了为何隆基股份既是买入金额第二,也是卖出金额第一。

在年报中谢治宇表示,基金整体维持了较高仓位,抵御住了新冠疫情的冲击,在个股选择上广泛布局了从新能源到化工机械医药等各行业具备核心竞争力的公司。同时他也努力平衡好公司短期估值与长期价值,不断寻找具有良好投资性价比的优秀公司。

蔡嵩松:重点持有晶方科技、北京君正

作为基金圈“网红”基金经理,蔡嵩松多次登上热搜榜,他的一举一动都备受基民关注。他管理的诺安成长是一只风格明显的基金。诺安成长2020年报显示,截至去年末,该基金规模达到327.76亿元。

持仓上,除了前十大重仓股,诺安成长还重点持有了晶方科技、北京君正、万业企业等个股。值得一提的是,从诺安成长的持仓来看,该基金持仓较为集中,前十大重仓股持股比例就达到了84.17%,因此十大重仓股之外个股持股比例占基金资产净值比例都较低。

在年报中,蔡嵩松回顾了精彩了2020年,2020年是属于公募机构热点频出、精彩纷呈的一年。在流动性宽松的大背景下,上半年的医药、下半年的新能源、贯穿全年的消费和白酒,今年表现突出板块的主要特征在于长期大空间、中期高景气度、短期业绩爆发性,静态市盈率是相对忽略的。

对他所“钟爱”的半导体行业,他认为2020年是跌宕起伏的一年。开年国内疫情爆发,市场对流动性宽松的预期带动风险偏好升温,板块暴涨,之后全球疫情爆发对消费电子需求的影响,芯片的最大需求端出现断崖式下跌,下跌盘整期从2月底至6月中旬,时间超过两个半月,板块下跌幅度超过20%。从6月中旬至7月上旬,在三季度疫情控制、全球需求复苏的驱动下,板块出现了为期一个月的暴力上涨,板块上涨超过40%,整个板块也在7月13日达到顶峰,伴随着芯片板块的暴力拉升,整个市场情绪被彻底点燃,券商板块在这一个月同样表现亮眼。

自7月14日开始至年底,美国加大对中国的制裁,而对中国硬核科技的扼杀是其主要抓手。对华为的极限制裁迫使华为手机业务停滞,相关的芯片设计产业链受到沉重打击;把中芯国际纳入实体清单,坚决扼杀中国的晶圆代工。其带来的重要影响在于极大影响了市场情绪,市场对芯片板块坚决杀跌,避之而无不及,恐怕再次出现利空。下半年外围因素已经非常不利,内部还出现了创业板注册制对流动性影响、科创板解禁、大基金减持等等内部不利因素。整个下半年板块出现了漫漫的下跌盘整期,板块下跌幅度超过25%。

他所管理的诺安成长在运作过程中,遵循产业投资,伴随产业的优秀公司成长。细分到科技赛道,首先是选择高景气周期的赛道,在好赛道中再选择龙头公司。在这个大前提下,遵循产业逻辑去投资。持股周期较长,伴随着产业成长。理想状况是持仓的公司到了成熟状态,我国的硬核科技腾飞,不再被卡脖子。

在这个成长的过程中,需要仔细甄别、密切跟踪、抓主要矛盾,最重要的是对产业的理解,既要有对产业周期的把握,也要有对个股技术壁垒和产品护城河的理解,换言之既要格局够大,高度够高,又要对细节有充分的认知和敏锐的洞察力。股价是受多方面因素影响的,会有波动,但最重要的是抓每个时期的主要矛盾,在产业逻辑不发生变化的情况下,陪伴优秀公司成长。