暴走A股:公募里的“黑幕”!

来源:暴走A股 2021-03-23 17:24:37

最近机构抱团股跌得很凶残,有读者问我,基金经理为什么一定要砸盘呢,继续像前期一样抱团多好,现在不是自己把自己砸死了吗?

这就要涉及到国内基金经理的考核制度了。

因为公募基金都是普通老百姓(行情603883,诊股)在买,基金赚到的钱再多,基金公司都不能参与分成,基金经理自然也没法参与分成。基金经理的工资主要是两部分,一个是管理费里面的提成,可以理解为底薪,还有就是年终奖,和基金的业绩挂钩。

至于基金经理的年终奖到底能拿多少,不是看收益率高低(绝对收益),而是看收益率排行高低(相对收益)。也就是说,基金经理能拿多少年终奖,主要看自己打败了多少其他基金经理。

私募基金采取的是绝对收益考核制度,基金公司可以参与基金业绩的分成,这一点在买基金的时候就已经约定好了,所以呢,私募基金经理也可以参与基金业绩的分成,基金赚得越多,基金经理也赚得越多。

公募基金的规模要比私募基金大得多,对于行情的影响也要大得多,今天我们主要讨论公募基金。公募基金的相对收益考核机制,对行情起到了助涨助跌的作用,加大了市场的波动。

我们简单创建个模型来解释一下这个过程。

假设基金经理S管了100亿的产品,基金经理B也管了100亿的产品,两个人都是市场排名前10%的基金经理。

之前行情大好,有一个牛股涨了很多,S配了40%,B也配了40%,大家赚钱都一样多,心里都美滋滋。

现在问题来了,大家的利润都很厚,股票的涨幅很大,估值也很高,然后某一天突然出了个不大不小的利空,拿着其余20%筹码的散户出逃,导致股价大跌。

面对这样的情形,SB应该怎么做呢?

这个情形有点类似于囚徒困境,如果SB都认为这只股票还得跌,那么就有两种策略,一个是减仓,一个是不减仓。

因为SB的仓位都足够重,市值足够大,现在有三种情形:

如果SB两个人都锁仓不减仓,哪怕散户那20%筹码砸完了,也没法对股票走势产生根本性改变,所以大概再跌个5%都跌不下去了。

如果SB当中有一个人减仓,因为砸盘筹码变多了,肯定下跌幅度也大,假设是跌15%。

如果SB两个人一起减仓,对股价的破坏力更大,假设这种情形下跌25%。

所以细分起来,一共有四种可能的情形。

1、S、B都不减,股票跌5%,对排名没影响;

2、S不减、B减,股票跌15%,S的排名落后B;

3、S减、B不减,股票跌15%,S的排名超过B;

4、S、B都减,股票跌25%,对排名没影响。

到这一步会发现,对于S和B两个基金经理来说,最优解肯定是减仓。因为如果不减,我的排名只会和对方一样,或者落后对方;但是如果减仓,我的排名可能和对方一样,或者超过对方。

所以呢,在相对收益考核机制下,基金经理其实不太关心基金到底是赚是亏,但是一定不能落后于其他基金经理。这个道理其他基金经理当然也知道,所以大家都会不约而同地减仓,导致股票跌25%。虽然对基金来说,这是最坏的结果,但反而是基金经理都能接受的结果,亏钱的只是股民而已。

当然了,上面列举的模型比较简单,实际情况中,股价影响因素要复杂很多,基金经理的观点也会有分歧,但是国内公募基金的相对收益考核机制,确实有不合理的地方。

……

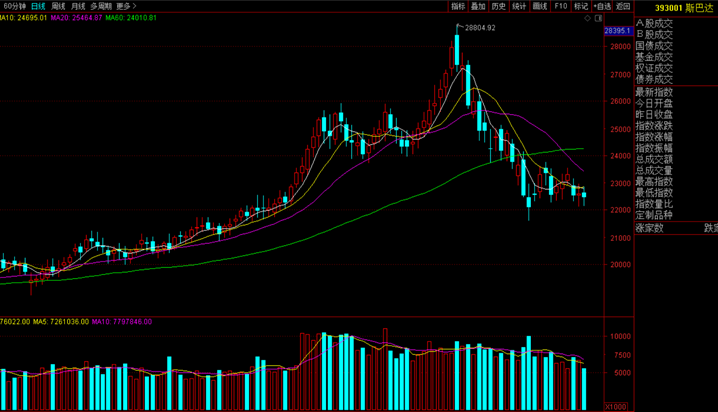

行情方面就不细聊了,今天还是弱鸡行情,机构的主动做多意愿太弱,如果没有其他变量,就等继续缩量后选择方向吧。

看创业板这个走势,大概率要回踩一下年线了。

……

“斯巴达”历史表现情况:

今日涨幅:-0.55%

历史涨幅(2020.10.29~今日收盘):13.82%。

昨天刚嘚瑟中国中免(行情601888,诊股)赚10个点,今天就跌了4个点,市场真的太弱了。

【以上内容仅代表个人投资建议,不构成买卖依据,股市有风险,投资需谨慎!】