【券业场】黄金坑?中信抛280亿最大规模融资,“券业一哥”一日蒸发200亿,同行称短期利空长期利好

来源:金融界网 2021-03-01 21:23:23

金融界网3月1日消息 券商密集配股,这次是“券业一哥”中信!

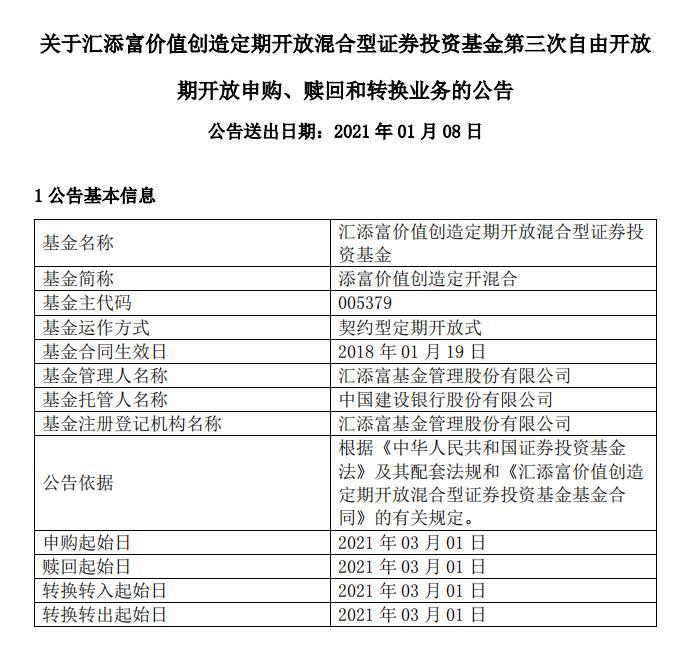

中信证券(行情600030,诊股)上周五晚间发布公告称,拟按每10股配售不超过1.5股的比例向全体股东配售,A股和H股配股比例相同。配股募集资金总额不超过280亿元,扣除发行费用后的募集资金净额拟主要用于发展资本中介业务。

消息一出,周末铺天盖地的机构分析报告纷纷涌出,关注并看好资本市场改革周期下中信证券的成长性。

不过短期而言,冲击难免。另外需要注意的是,配股不同于送转股份,届时投资者需要备足资金参与或者卖出,否则将面临损失!

3月1日开盘5分钟内,中信证券大幅跳水,由跌幅3%扩大至近8%,股价创2020年7月以来新低,H股跌超4%。

随后盘内横盘震荡走势,截止收盘,A股跌近6%,市值蒸发近200亿元。

对于此次配股目的,国泰君安(行情601211,诊股)分析是为了满足流动性监管警戒要求,在看好的同时指出短期会对ROE有负面影响。

拟配股募资280亿

根据中信证券发布的公告,拟按照每10股配售不超过1.5股的比例向全体A股和H股股东配售,配售比例相同。

若以中信证券截至2020年12月31日的总股本129.27亿股为基数测算,本次配售股份数量不超过19.39亿股,其中A股配股股数不超过15.97亿股,H股配股股数不超过3.42亿股。

本次配股募集资金总额不超过280亿元,扣除发行费用后的募集资金净额拟全部用于发展资本中介业务、增加对子公司的投入、加强信息系统建设以及补充其他营运资金。

目前配股预案暂未公布配股价格,中信证券称,配股的价格将采用市价折扣法确定,并参考中信证券的股票在二级市场的价格、市净率和市盈率等估值指标。

不过,本次配股计划仍需公司股东大会通过。接下来,中信证券将择期召开临时股东大会、A股类别股东会及H股类别股东会。公司董事会授权董事长张佑君择机确定本次股东大会及相关类别股东会的具体召开时间。

除此之外,中信证券在公告中表示,将“响应国家战略,打造‘航母级’券商”。

2019年11月,证监会表示将继续鼓励和引导证券公司充实资本、丰富服务功能、优化激励约束机制、加大技术和创新投入、完善国际化布局、加强合规风险管控,积极推动打造航母级头部证券公司。

中信证券称,作为证券行业龙头企业,应积极响应国家战略,不断夯实自身资本实力,抓住资本市场以及证券行业的发展机遇,进一步做大做优做强。

资本中介业务成亮点

值得关注的是,本次中信证券配股募资总金额不超280亿,在资金投向方面,资本中介业务不超190亿,占募资总额的68%。

据中信证券介绍,资本中介业务是公司利用自身资产负债表,通过产品设计满足客户投融资需求的一类业务,包括但不限于融资融券、股票质押、收益互换、股权衍生品、大宗商品衍生品、做市交易、跨境交易等业务。

对于如此大手笔投入,中信证券表示,资本中介业务具有客户广泛、产品丰富、利差稳定、风险可控的特征,是公司近年来重点培育的业务方向。公司在资本中介业务领域建立了较强的竞争优势,业务规模处于行业领先地位,收益互换、股权衍生品等创新型资本中介业务已成为公司重要的业务增长点。

中信证券进一步称,资本中介业务是资本消耗型业务,业务规模和盈利能力依赖于较为稳定的长期资金供给,公司拟通过本次配股募集资金增加对资本中介业务的投入,更好满足各项风控指标要求,保障资本中介业务规模的合理增长。

长江证券(行情000783,诊股)表示,资本中介业务已成为中信证券的主要收入来源和增长动力。截至2020年前三季度,中信证券的资本金业务收入同比增长29.5%至180.20亿元,占公司营业净收入的比例达到47.9%,成为公司盈利增长的主要动力,公司配股融资完成后将进一步抬升资本金业务收入中枢。

光大证券(行情601788,诊股)称,凭借公司广泛的客户资源、丰富的产品线及完善的风控体系未来衍生品业务方面收益互换、股权衍生品等创新型资本中介业务将成为公司主要增量收入来源。

迎最大规模融资计划

在不考虑2020年中信证券发行股份收购广州证券的情况下,此次配股是继2007年A股和2015年H股股权融资后第三次较大规模的融资,分别募集资金为250亿元和271亿港币。

其实,中信证券在2004年刚上市不久就曾首次发布配股预案,但最终却未能实施。

申万宏源(行情000166,诊股)表示,此次融资完成后,公司合并报表净资产规模有望突破2000亿,继续保持行业第一的领先地位,向实现国际一流投行的目标又迈进一步。

据统计,2020年全年共有6家券商完成配股,合计总募资金额为372.71亿元。另外,华安证券(行情600909,诊股)、红塔证券(行情601236,诊股)也发布了配股计划,不过截至目前尚未实施完成。

而此次中信证券的配股募集金额已超过国海证券(行情000750,诊股)、天风证券(行情601162,诊股)、东吴证券(行情601555,诊股)、山西证券(行情002500,诊股)、国元证券(行情000728,诊股)这5家券商的配股募资金额之和245.67亿元。

中金公司(行情601995,诊股)表示,资本市场深化发展和金融供给侧改革背景下,证券公司的商业模式正由过往“看天吃饭”的通道类牌照业务为主导发展为依靠资本实力、风险定价能力、业务协同能力和金融科技能力共同驱动的盈利模式。

中金公司指出,近年来,多家券商已完成股权融资补充。作为头部券商,中信证券此次配股以满足业务发展需求、巩固资本市场改革发展下的综合竞争实力,融资规模及时点均符合预期。