宋雪涛:当前阶段中盘股的吸引力更大

来源:金融界网 2021-02-25 10:24:46

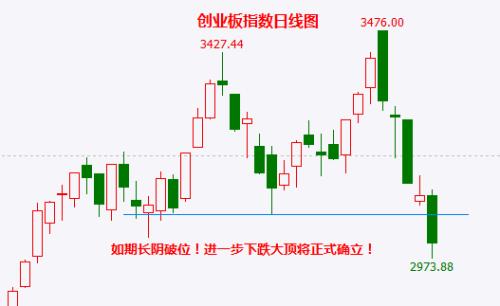

最近两周,中美股市都经历了比较明显的风格切换。A股从1月初的“股灾式上涨”到春节后的第一天大盘下跌但却有超过3600只个股上涨,年前高歌猛进的大盘蓝筹偃旗息鼓,中小市值接力轮动。纳斯达克指数也从上周二的高点位置下跌了5%,而道琼斯工业指数上涨了0.25%。核心因素是美债长端利率出现了明显的提升。10年期美债名义利率已经升至1.4%,10年期实际利率过去一周上升了20个bps,2年期名义利率几乎没有变化。从去年下半年开始,做空美债和做多美债曲线斜率是市场的一致预期。近期美债利率加速上行还是和油价快速上涨有关。

原油价格目前已经涨到60美元/桶以上。今年油价最重要的定价因素不是需求,而是供给。今年原油的总体需求弱于2019年,但当前油价水平已经接近2019年高分位区间。油价快速上涨体现了短期的供需矛盾,一些偶然因素导致供需平衡出现前置。比如墨西哥湾寒潮导致美国主要页岩油产地德克萨斯州页岩油产能大幅下降,全美原油日产量下降约400万桶左右,此外沙特今年1月在现有减产协议的基础上又额外减产100万桶。然而原油的供给恢复相对灵活,OPEC将在3月召开大会讨论下一阶段的产能协议,预计2季度OPEC将增加供给。页岩油的产能恢复也比较灵活,油价上涨提升利润空间将会驱动页岩油企业在天气转暖后加快复产。我们预计后续供给恢复会使油价稳定在50-60美元的核心价格区间。

在剔除原油价格的波动后,美债长端利率的上升也是比较确定的。美法德欧的PMI数据整体呈现出制造强、服务弱的状态,海外生产复苏加快的一致预期逐渐增强。利率的快速上升催化了美股的风格轮动,近期表现较好的股票主要集中在低估值价值股和中小市值股票,这也是今年美股的主流。2019年以来成长与价值的巨大裂口会在今年有所收敛。

国内市场的核心资产受到美债利率的影响更加直接。A股中受外资青睐的主要是高质量因子突出(高ROE、高毛利)、以白酒为代表的“现金牛”类型的消费股,所以美股科技龙头和A股核心资产的走势是相关的。国内科技股和海外科技股的主要联系是风险偏好,和全球流动性的相关性没有那么紧密,国内科技股的估值主要参考国内的信用和流动性水平,因此在本轮下跌中没有消费股明显。

当前国内经济复苏正在接近顶部,大盘股代表的龙头公司的盈利修复已经比较充分,未来进一步业绩上修的空间可能不如中盘股代表的腰部公司,但是小公司在长期经济回落的阶段中,跑赢的概率不大。综合估值水平来看,当前阶段中盘股的吸引力更大。其中机会比较明确的是受海外复苏提振的顺周期中上游品种,如有色,化工、石化油服(行情600871,诊股)等行业。这些板块上涨的主要驱动因素是周期属性。如果赚周期属性的钱,股价更多跟随商品期货价格。如果赚成长属性的钱,需要对行业渗透率和竞争格局有更深入的研究。

风险提示

美国疫情继续恶化、信用事件引发信用扩张加速回落;国内货币政策收紧超预期、模型基于历史数据

文章来源:《如何交易通胀?——天风总量团队联席解读》(2月24日)