天风策略:天风证券:打破国内核心资产正向循环的很可能是全球流动性拐点的预期

来源:金融界网 2021-02-14 16:22:00

天风证券(行情601162,诊股)策略最新报告指出,在2017年外资大量净流入A股之前,没有核心资产的概念,消费龙头的估值中枢,几乎完全取决于利润增速的中枢,也就是PEG的估值逻辑,和其他非核心资产没有什么两样。

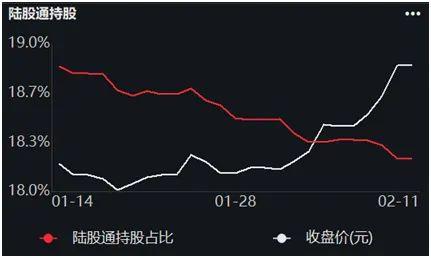

在2017年之后,随着外资持续净流入,这批公司被全球资金定价,在业绩中枢不变(18%的净利润增速中枢)的情况下,估值中枢滞后美债利率(一定程度代表全球流动性)变化,估值逻辑从PEG向DCF切换。

以信用周期来衡量的剩余流动性决定了A股整体估值中枢,但与核心资产估值关系不大。(注:当信用大幅扩张的时候,也是企业部门能够通过各种手段大量拿到便宜资金的时候,于是这一阶段,一般都会发生所谓的“脱实入虚”,即企业部门将拿到的资金投入房地产市场或者金融市场。因此,信用周期可以较大程度形容A股市场的剩余流动性环境。)

美股漂亮50在1970-2000年代,维持了非常稳定的业绩增长和ROE。于是,在DCF模型中,分子相对稳定的情况下,漂亮50在1970-2000年代的估值波动,与分母贴现率也呈现方向波动的关系。

短期来看,虽然美债10年收益率开始出现一定程度上行,但是更多反映的是远期的通胀和经济预期,当下的全球流动性仍然比较充裕,美国的M2周频数据仍然在扩张。这也是全球核心资产估值滞后于美债利率的原因。

中期来看,打破国内核心资产的正向循环(基民申购→基金加仓核心资产→核心资产上涨→基民继续申购),必须有一个足够强大的外力,这个外力很可能是全球流动性拐点的预期。后续要跟踪的焦点在于:美联储议息会议纪要、美国M2数据、美国疫苗和疫情的进展、美国Q2的通胀等。

来源:分析师徐彪