情人节来了 基金圈“夫妻档”哪家强

来源:上海证券报 2021-02-14 12:16:05

一年一度的情人节来了,小编也为大家奉上几对基金圈的“神仙眷侣”。

当夫妻两人都是基金行业“同类中人”,到底谁更胜一筹,管理的基金更加出色,赚钱更多?

兴证全球谢治宇

圆信永丰范妍

谢治宇是兴证全球基金的“扛把子”,目前管理规模接近600亿元,达到597.58亿元。他所管理的基金业绩优异且稳定性、持续性强。

以兴全合润为例,截至2021年2月10日,成立以来收益为764.31%,年化收益高达22.07%,大幅度跑赢市场(沪深300指数),近1年、3年和5年业绩排名均在行业前19%以内。

从能力圈来看,谢治宇对各板块的投资配置相对均衡,对消费、周期、TMT和医药等均有涉猎,偏成长风格。最新信息显示,相较2020年三季度,谢治宇降低了对汽车行业、电子元件的配置,金融行业和化工行业的投资比例有所上升。

从仓位控制来看,谢治宇调仓灵活,主要靠控制股票仓位对冲市场下跌风险。如2015年下半年市场开始下行,谢治宇股票持仓下降到60%左右;2018年整年市场再次震荡下行,其股票持仓出现职业生涯新低,接近40%。

值得注意的是,最近兴全合宜上市,公布了截至今年1月21日的持仓,较2020年四季报持仓数据的最大变化是兴业银行、海康威视被买成了第四、第五重仓股,晶晨股份、隆基股份已不在其前十大重仓股名单。

谢治宇的夫人范妍,是圆信永丰的副总经理、投资总监,策略研究员出身,擅长“自上而下”选股,目前管理规模也已超100亿元。从持仓上看,与谢治宇有所差别,范妍更偏向集中买电子、医药等广义大消费领域的股票,从2019年末开始,她开始不断加仓制造业。

从业绩上看,相比谢治宇,范妍更擅长控制回撤,长期业绩也十分优秀,以其管理的圆信永丰优加生活为例,截至2021年2月10日,成立来收益237.7%,年化收益达25.83%,近1年、3年和5年业绩排名均在行业前17%以内。就重仓股来看,2020年四季度新进中航光电、通威股份、海滨集团和迈瑞医疗。

广发费逸中欧葛兰

费逸和葛兰也是属于风格迥异的基金经理,去年夫妻俩的基金规模都迎来大爆发。截至2020年四季度,费逸在管基金总规模270.12亿元,葛兰在管总规模441.91亿元。

费逸进入广发基金后,一开始是煤炭等顺周期行业的研究员。2013年广发组建TMT研究小组,费逸加入其中。其后,费逸又加入刘格菘的团队,成为成长投资部一员。从行业配置来看,费逸偏向配置医药、电子元器件和机械三大行业。

就业绩来看,费逸中长期业绩很优秀。以广发聚瑞为例,截至2021年2月10日,近3年业绩达176.06%,在同类基金中排名居于前8%以内。从持仓情况看,截至2020年四季度,广发聚瑞增持了北方华创、英科医疗和亿纬锂能。

费逸在近期采访中表示,经过两年的结构性行情后,未来市场的波动或有所加大,投资上应把握好两点:一是严格把控标的质量,买入长期价值能不断增长的核心资产;二是通过交易或组合管理的策略来平滑波动。

在投资方向上,看好两条长期主线:一是制造业升级,包括新能源和半导体方向;二是消费升级,例如医药、食品饮料等,它们可以提供更高品质的服务和升级的产品。

葛兰是大家“耳熟能详”的医药基金经理,代表性基金产品是中欧医疗健康混合,任期4年多,截至2021年2月10日,投资回报率高达336.01%,近1年、3年业绩排名均在4%以内。从重仓股来看,相比2020年三季度,其2020年四季度的重仓股未发生变化,仅调整了持股数。

其中,爱尔眼科依然是第一大重仓股,泰格医药的持股数从881.23万股上升到了982.14万股,迈瑞医疗持股数从230.13万股上升到了300.16万股。

葛兰在中欧医疗健康的四季报中表示,总体维持高仓位运作,长期看好创新药产业链、医疗服务、高质量仿制药龙头企业等方向,并将进行着重布局。

在中欧阿尔法的四季报中,葛兰提到,主要聚焦有竞争壁垒的优质公司,包括三方向:一是必选消费品,比如医药与部分食品饮料;二是选择消费品和服务业中行业格局好、有定价能力的龙头公司;三是在科技创新领域寻找具有国际竞争力,能够实现进口替代甚至在全球产业链中占有一席之地的公司。

永盈李永兴万家高源

永赢基金的李永兴和万家基金的高源,也是“夫妻档”。

李永兴是永赢基金的副总经理、权益投资总监,擅长自上而下选股,看行业比较准。截至2020年四季度,他的管理规模为130.38亿元。从重仓股来看,李永兴在四季度大举加仓银行。永盈高端制造混合新进兴业银行、招商银行。永盈乾元定开重仓股新增杭州银行。永盈惠添利混合则新增兴业银行。

李永兴此前接受采访时提到,在判断股票市场牛熊市的时候,会考虑两个指标:第一,货币政策是松还是紧;第二,经济增长向上还是向下。在宏观认识落实到操作层面,即在货币政策松、估值弹性大的时候,更多配置成长性行业;而当货币政策比较平稳、企业盈利在恢复的时候,更多配置盈利驱动行业。

其夫人高源,在万家基金任职。截至2020年四季度,其在管总规模57.66亿元。从持仓板块来看,高源偏向持有金融业、制造业。

高源在2020年四季报中表示,预计后期货币政策会跟随实际经济复苏情况动态调整,但在整体经济确认企稳之前,整体货币环境不会快速收缩、也不会急转弯。从更长角度来看,盈利对股价的影响力上升,可能体现为市场风格切换。高源表示较少参与市场中的短期博弈,更为关注金融等基本面改善、估值偏低的板块,以及家电、汽车等基本面出现变化的行业。

杨宇孟朝霞

虽然杨宇和孟朝霞不全是基金经理,但在基金行业也各有建树。杨宇是投资出身,孟朝霞则是市场出身。

杨宇是中国基金行业最早的指数基金经理之一,2003年即出任国内首只指数基金——天同180指数证券投资基金基金经理(天同基金现改名万家基金)。2004年,他加入嘉实基金,主要负责指数型基金、股票型基金,还有QDII等基金的管理。

杨宇曾参与首只跨市场指数基金――嘉实沪深300ETF的发行上市,并出任首任基金经理。在转向部门管理后,他领导投资团队开发并管理第一只跨市场ETF、第一只Smart Beta指数基金、第一只公募对冲基金等创新产品。

和丈夫杨宇相比,孟朝霞的履历亦十分出色。

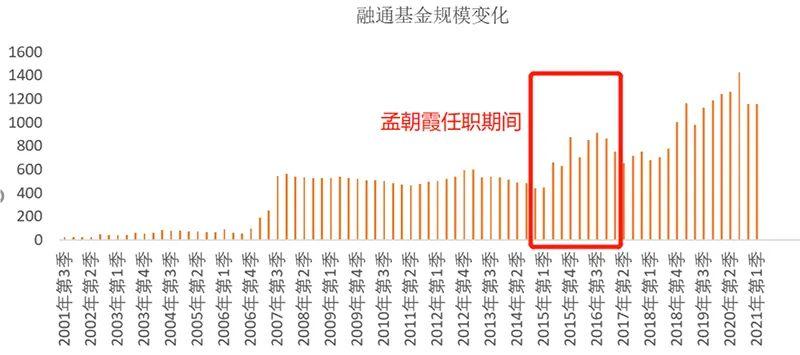

孟朝霞曾任新华人寿保险公司企业年金管理中心总经理,泰康养老险公司副总经理,后任富国基金分管市场的副总。2014年,孟朝霞离开富国基金,加入融通基金并出任总经理,任职期内推行“协同事业部制”,招纳多名人才,离任时融通基金管理资产规模突破千亿,实现翻番。2017年起,孟朝霞又转战国联安担任总经理一职。

2020年5月,杨宇从嘉实基金辞职,出任汇泉基金控股股东,开启“个人系”公募基金生涯。孟朝霞亦从国联安基金卸任总经理,关于其下一站,业内也有猜测:她或加入汇泉基金,与丈夫同进退。

(文章来源:上海证券报)