2020年结构性存款盘点:压降任务完成,到期收益率一路走低

来源:融360大数据研究院 2021-01-28 12:23:08

作为中小银行揽储利器的结构性存款,在2020年经历了坐过山车般的一年。

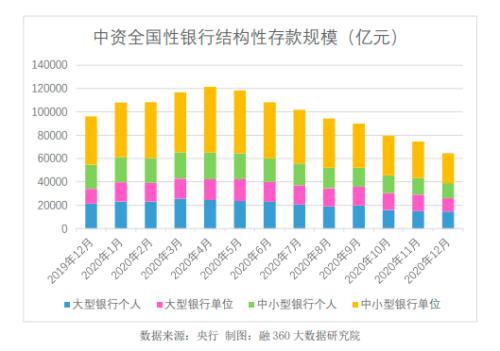

从规模上看,结构性存款总规模一度达到12.1万亿元的高位,最终却拦腰斩断,降至6.4万亿元。

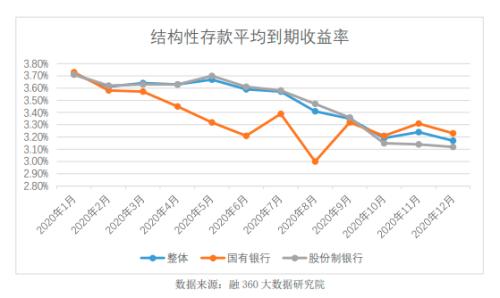

从收益率上看,结构性存款2020年无论是预期最高收益水平还是到期收益率水平均大幅下滑。2020年12月结构性存款的平均到期收益率为3.17%,创历史新低。平均预期最高收益率也从年初的5.11%跌至12月底的3.6%的水平。从趋势来看,2021年结构性存款的实际到期平均收益率将进一步跌破3%。

规模和收益率双降,2020年,结构性存款市场都有哪些变化?

强监管下规模压降任务完成

2020年,结构性存款总规模变化如图所示,1—4月份,整体在增长,4月份达到12.1万亿元的峰值后,5月份规模开始回落,直至年底降至6.4万亿的规模,其中中小型银行的规模变化尤为明显。

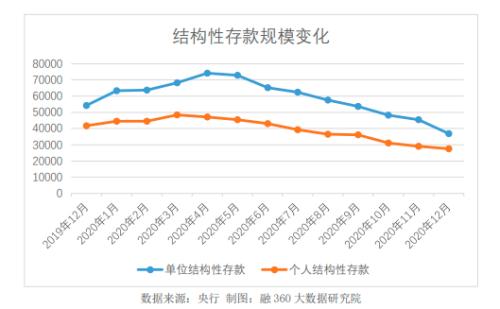

2020年初,在疫情影响下,为了扶持实体经济,降低企业融资成本,企业短期贷款、债券融资等利率明显低于结构性存款利率,不少企业利用贷款、融资取得的资金购买结构性存款,进行空转套利,结构性存款规模来了一顿猛涨,这其中又以单位结构性存款规模变化最为明显。

2020年4月份相较于2020年初,单位结构性存款规模增长37.1%,个人结构性存款规模增长12.71%。

为了打击企业监管套利的行为,限制结构性存款无节制的增长,规范市场。2020年6月,银保监会窗口指导,要求股份制银行压缩结构性存款规模,股份制银行结构性存款规模在2020年9月30日之前压降至年初规模,在2020年12月31日之前压降至年初规模的三分之二。

在北京银保监局下发的《关于结构性存款风险提示的通知》中,专门提到,要加强对购买单位结构性存款资金来源的甄别,防止个别企业利用从银行获得的低成本信贷资金进行空转套利。

从6月份开始,结构性存款规模开始大幅度压降,整体压降幅度超1万亿,直至2020年末,结构性存款总规模为6.44万亿元,其中大型银行结构性存款余额为2.59万亿元,中小型银行结构性存款余额为3.85万亿元,中小银行结构性存款年初规模的三分之二水平为4.12万亿元,中小银行已超额完成规模压降任务。

到期收益率持续走低

结构性存款区别于普通存款,它的收益由保底收益和投资收益两部分组成,存款产生的保底收益部分本质是存款,和普通存款一样,需要缴纳存款准备金,计提资本和拨备,存款保底收益率纳入自律管理范围,体现结构性存款竞争力的是投资收益部分,与标的资产的价格波动挂钩。

结构性存款的收益率,分为平均预期最高收益率和到期收益率,平均预期最高收益率为结构性存款产品收益的一个乐观预估,不代表到期的实际收益率。

2020年,结构性存款平均预期最高收益率变化如下图所示。

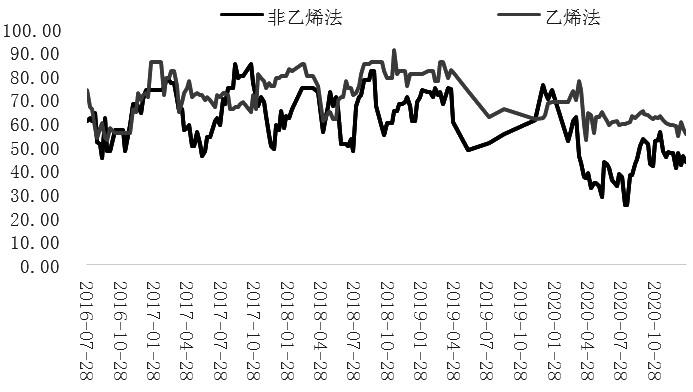

结构性存款平均预期最高收益率变化受到真假结构混杂、以及个别外资行发行的高收益产品的影响,1—5月份没有明显的变化趋势,6月份后,收益率上下小幅波动无规律,整体收益低于前面5个月。

2020年,在银行压降负债端成本,以及监管要求压降结构性存款规模和成本的要求下,结构性存款整体平均到期收益率呈现下跌趋势,但国有行和股份行结构性存款到期收益率走势分化明显。从2020年初开始,国有行一路下跌,直到7月份开始反弹,8月份跌至年内最低,之后回升,最后几个月都在整体平均到期收益率上波动;5月份之前,股份制银行结构性存款到期收益率变化不大,股份行是发行结构性存款的主力军,也是监管重点压降的对象,从6月份开始到期收益率一路下跌。

结构性存款到期收益率在2020年底跌至3.17%,创历史新低,相较于普通存款,收益率对客户的新引力已经在降低,更比不上银行推出的一些创新存款,以前是“靠档计息”,现在是“周期付息”,结构性存款要体现利率优势,在固定收益一定的情况下,未来还需要在投资收益部分下功夫,提升整体的收益竞争力。

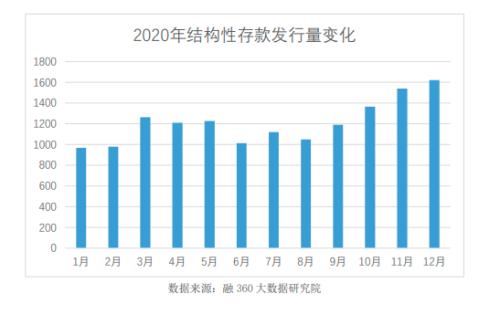

全年共发行产品14543款

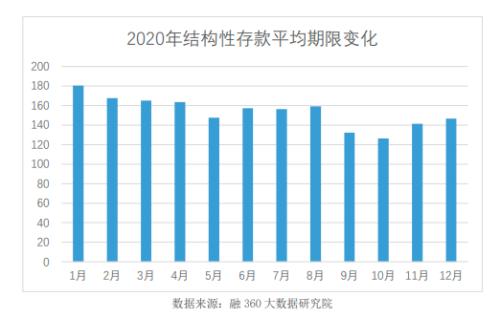

2020全年,共发行结构性存款14543款,平均期限152天。

从9月份开始,结构性存款平均期限明显缩短,因银行要在年底之前完成监管的压降任务,银行发行的结构性存款要在年底之前到期,部分银行就集中发行了一些期限偏短的结构性存款,拉低整体水平。

交通银行(行情601328,诊股)从10月份开始披露结构性存款的发行量,交通银行的结构性存款数量发行较多,10/11/12三个月,统计的交通银行结构性存款发行数量占比均接近40%,2020年最后三个月的结构性存款数量明显高于前9个月。

分银行类型来看,国有商业银行发行结构性存款最多,共6296只,占比43.29%;其次是股份制商业银行,共发行结构性存款5029只,占比34.58%;农村商业银行发行结构性存款数量最少,只有87只,占比仅0.6%。

具体来看,中国银行(行情601988,诊股)发行结构性存款数量最多,共2530款,其次是交通银行,共1739款,厦门国际银行排第三,共1453款。

总结

在强监管,银行压降负债端成本的背景下,2021年,结构性存款规模再增长空间有限。

2020年结构性存款到期收益率持续下跌,2021年初,2020年末发行的结构性存款陆续到期,平均到期收益率或进一步下跌。从长远来看,规模有效控制,产品设计、市场逐步规范,银行的投研能力提高,结构性存款平均到期收益率尚有反弹空间。

结构性存款规模压缩、靠档计息产品、互联网存款叫停,中小银行的揽储利器受限,2021年将面临更大的揽储难度,同业存单成为结构性存款的替代品,2021年初,中小银行的同业存单发行计划呈扩张趋势。

除了规模压降,杜绝假结构一直是监管的重点工作,在结构性存款规模压降过程中,银行发行的假结构性存款数量在减少,并没有“切实杜绝”,结构性存款收益设计比较复杂,监管效果未达到预期,依然有银行在发行假结构性存款,2021年,在控制结构性存款总规模之外,杜绝假结构问题,进一步规范市场,还将面临更多的挑战。

投资者会更喜欢假结构存款产品,披露的预期收益率就是实际收益,随着监管的推进,假结构性存款产品会越来越少,披露的预期最高收益率偏高,不要被披露的高息迷惑,需要进一步了解产品性质、产品结构、挂钩资产等,关注相关金融市场的变化,结合自己的风险承受能力,做出投资决策。

此外,投资者需要注意,结构性存款并不是百分百保底,不排除有个别银行发行的结构性存款只保证部分本金,比如90%或95%保证本金,也存在一定风险,投资的时候要仔细阅读各项说明书和条款。

金融市场波动加剧会增大结构性存款的投资风险,银行需要加强投资者适当性管理,充分披露信息和揭示风险,不能把结构性存款与银行存款进行误导销售,避免投资者混淆。