分化加大操作难度 股民收益不如基金

来源:南国早报114人参与讨论 2021-01-04 18:16:02

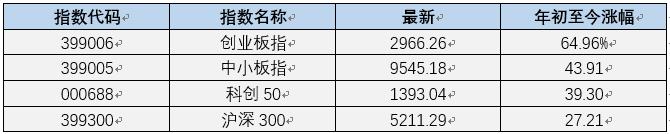

对全球资本市场来说,2020年足以载入史册:多国股市掀熔断潮、国际油价一夜暴负、美联储无限量QE……在这样的背景下,A股凭借率先复苏的中国经济表现可圈可点,三大指数中创业板指以64.96%的涨幅牛冠全球,深证成指和上证指数也分别位居全球第三和第九。这其中,指数分化、板块分化、个股分化、股民盈亏分化、股民和基民分化,使得“分化”成为2020年A股市场最大的关键词。

A

市场分化

几家欢喜几家忧,谁涨了?

2020年,中国A股实现三大指数齐涨,其中创业板指、深证成指、上证指数分别累计上涨64.96%、38.73%、13.87%,表现可谓坚挺;A股内部,28个申万行业中共有20个行业收涨,食品饮料、电气设备、休闲服务行业涨幅居前,且涨幅均超过80%。同时,房地产、通信、传媒、纺织服装等8个行业下跌。

分析:“2020年在新冠疫情冲击下,全球市场乃至A股市场表现各异,‘分化’是一个十分突出的主题词。”广发证券南宁凤翔路营业部资深投资顾问陈宇(执业证书编号S0260611010177)指出,分化表现为全球大类资产表现分化、A股和海外市场表现分化、A股内部表现也存在显著分化。

具体来看,“吃药喝酒”行情贯穿全年,其中酒业股奏响市场最强音,一直到年底,市场仍未“酒醒”。数据显示,多只酒业股在2020年实现翻倍,甚至翻了数倍,助推食品饮料行业成A股市场年度最强明星板块。而概念类板块方面,半导体、疫苗、锂矿、新能源是年度最强的几大概念板块。

个股方面,2020年A股市场4140家上市公司中,2157家实现上涨,占比52.10%,共有270只个股股价实现翻倍。同时有逾四成上市公司全年收跌,超过50只股票股价遭遇“腰斩”。其中,英科医疗成为2020年“牛股之王”,全年累计涨幅达1428.06%,也是唯一一只股价暴涨逾10倍的个股;与之相对的是,*ST环球以全年高达92.37%的跌幅傲视群“熊”。

陈宇分析,造成全球经济乃至资本市场分化的原因,表面上看始作俑者是疫情,但深层次上,全球经济在疫情前已经面临的诸多矛盾,以及各国政府应对疫情的政策差距才是主要原因。中国用短期的严格手段阻断了疫情蔓延,用短期的经济波动换取了较为完整和彻底的产业出清和经济复苏,进而在后疫情时代独树一帜,率先复苏,并正在利用庞大而完整的工业体系,踩上“全球需求快于供给修复”的节奏。

“A股内部的分化,一方面来自于基本面和政策面因素,例如产业修复进度的快慢强弱、产业升级迭代、注册制和退市机制的逐渐明朗化等等;另一方面,则来自市场投资者结构的此消彼长,尤其是北上资金和公募机构在2020年的‘主力担当’,已经到了足以影响全市场配置逻辑和热点方向的程度。”陈宇认为,在这个逻辑的延续下,2021年A股的分化主题大概率仍会延续,只是分化的方向可能会与2020年的简单粗暴有所不同。

综合来看,国内信用政策拐点出现的可能性以及海外经济复苏是否能跟上国内节奏等因素,都会导致2021年的行情复杂化,分化可能会体现在港股与A股的强弱分化、科技板块中真成长和伪成长的分化、机构抱团板块的松动,以及大消费板块中的新旧分化等。

B

盈亏分化

股民人均赚11万,有你吗?

据统计,截至2020年12月31日,4140家A股上市公司总市值突破79.72万亿元,较2019年上涨20.43万亿元,市值涨幅高达34.46%。简单计算,全国股民人均盈利超11万元。

分析:“说起2020年的炒股收益,我属于严重拖后腿那种。”南宁股民欧先生说,在新冠疫情爆发、宏观经济增速下行的情况下,A股出现一波强势拉升,不少股民是“满仓踏空”。下半年疫情控制良好、经济复苏,国内资本市场又展现出顽强的韧性,展开箱体震荡,不少股民没有把握好节奏,不仅没赚到钱,甚至还亏了钱。

欧先生有一个闲置的证券账户,交易系统显示,他的空仓账户2020年收益为0,“打败”了33.94%的股民,“也就是说,粗略估计全市场有三分之一的账户是亏钱的。我另一个用于交易的账户,总体仓位在60万元左右,但全年下来涨涨跌跌,最终算账还小亏了2万多元”。

“2020年A股总体还是延续结构性行情的特点,仅从全年涨跌个股几乎各居一半这个盘面简单看,股民盈亏的情况就有很大差别。”国泰君安证券南宁双拥路营业部投资顾问廖超腾(执业证书资格编号S0880618080016)分析称,在指数分化、板块分化、个股分化的背景下,股民若是“站错了队伍”,账户的收益情况就会出现很大的差别,很可能“赚了指数不赚钱”。

另一家大型券商的负责人向记者表示,据他们了解,2020年大约有85%的A股股民没有跑赢公募基金,且出现亏损的股民比例并不小。

C

股基分化

炒股不如炒基,又一次应验?

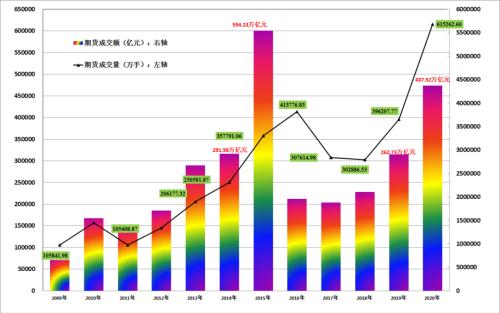

统计显示,2020年,标准股票型基金平均收益达到54.99%,混合偏股型基金平均收益为59.57%。业绩排名前20的基金收益均站上120%的大关,而年内收益超100%的基金多达90只。其中,农银汇理的“农银工业4.0”以166.56%的收益夺冠。

分析:近年来,关于“买股票不如买基金”的讨论和分析一直是热门话题。从2020年的全年成绩单来看,机构无疑成为大赢家,这种分化引发了大量股民转成为基民。

根据券商研究所数据显示,2020年以来股票平均收益22%,而股票型基金平均收益高达54%,但是由于全市场有超过四成的股票全年收跌,因此买股票亏损的概率超过40%;与此同时,自年初以来有业绩统计数据的4000多只股票和混合型基金中,亏损的基金数量不足100只,可见买基金的盈利概率大幅超过买股票。

“我喜欢炒股,我妻子则喜欢买基金,我账户的收益已经连续3年输给妻子了。”南宁股民黄先生说,他的妻子2020年共计投资了25万元在基金上,全年收益率达到了35%。而黄先生每天中午牺牲休息时间看盘,晚上还抽时间复盘,勤勤恳恳炒股,一年下来收益率还不到15%。

值得一提的是,2020年当中,越来越多股民转而投资场内的ETF基金,通过ETF基金进行行业配置,规避了选股风险,也取得不俗的收益。股民林女士就是其中之一,她表示:“我根据市场热点进行行业配置,全年下来也取得了20%以上的收益。”

“近年来投资者对ETF关注度越来越高,这跟市场选股难度越来越高有很大关系。”廖超腾表示,对于本身不具备很强的市场分析能力,操作技巧也欠缺的投资者来说,借基入市不失为更稳健的投资策略。选择公募基金,建议综合基金公司的实力、基金经理过往业绩、基金的特点来考虑。选ETF基金,建议选流动性好和规模大的产品。

(提醒:投资有风险,操作需谨慎。本文观点仅供参考,据此操作风险自负。)

(文章来源:南国早报)