期权中低波动率或延续 价差期权收益稳健

来源:广发期货 2020-12-14 12:17:21

一、金融期权市场成交量和持仓量表现回顾

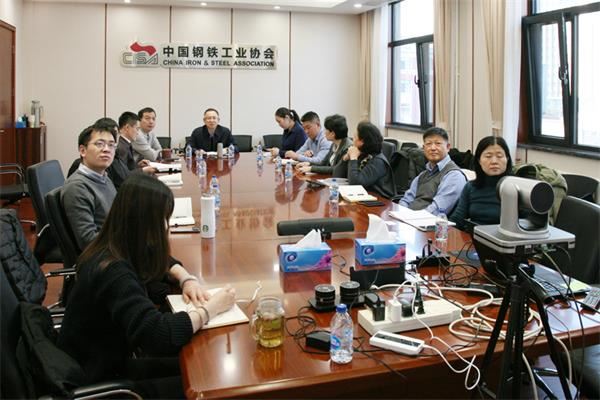

1。 1 50ETF期权市场成交量和持仓情况

从2015年2月份上市以来,50ETF期权已经发展为全球最主要的ETF期权品种之一。从总的趋势来看,50ETF期权成交量逐步抬升。2020年1-10月,50ETF期权累计成交4.22亿张,较2019年同期减少了15.19%,但较2018年同期大幅增长了64.07%。

从持仓量来看,截止2020年11月23日,2020年50ETF期权日均持仓274.03万张,较2019年日均持仓336.17减少18.48%,较2018年日均持仓量增加53.34%。

整体来看,50ETF期权持仓量逐步攀升,尽管2020年以来50ETF期权成交和持仓量有所下滑,但是总体上依旧是上升的态势。

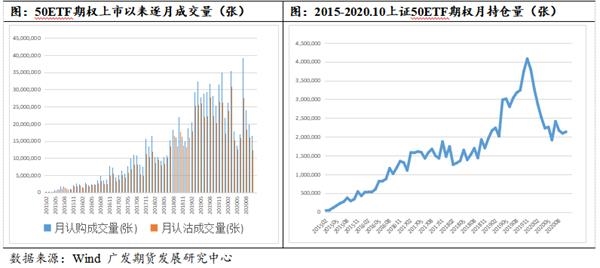

1.2 深市300ETF期权市场成交量和持仓情况

从2019年12月23日上市以来,深市300ETF期权市场发展迅速。总体来看,深市300ETF期权从上市日至2020年11月23日,累计成交71340122张,其中认购期权成交量达38135531张,占53.45%,认沽成交量达33204591,占46.54%。从发展趋势来看,在2020年3月之前,深市300ETF成交量稳健抬升,但是三月后成交大幅减少。这与国内股指运行以震荡走势行情存在较大的关系,随后趋势行情再起,7月份的成交量放量,说明期权市场的活跃程度与标的市场的行情有较大的关系。

从持仓量来看,截止2020年11月23日,深市300ETF期权日均持仓40.10万张,进入2020年以来,持仓较为稳定,日持仓在30-50万之间。

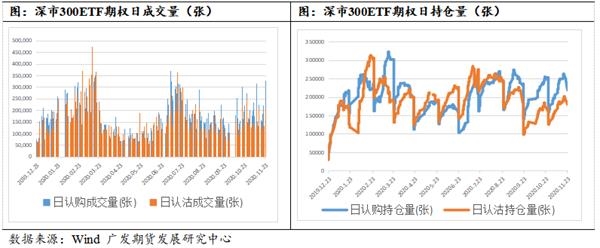

1.3 沪市300ETF期权市场成交量和持仓情况

从2019年12月23日上市以来,沪市300ETF期权市场发展更为迅速。总体来看,沪市300ETF期权从上市日至2020年11月23日,累计成交421164676张,比同期深市300ETF期权日累计成交量高出490.36%。其中认购期权成交量达224664489张,占53.34%,认沽成交量达196500187张,占46.66%。

从持仓量来看,沪市300ETF期权日均持仓179.52万张,进入2020年以来,持仓较为稳定,比同期深市300ETF期权日均持仓40.09万张高出347.79%。

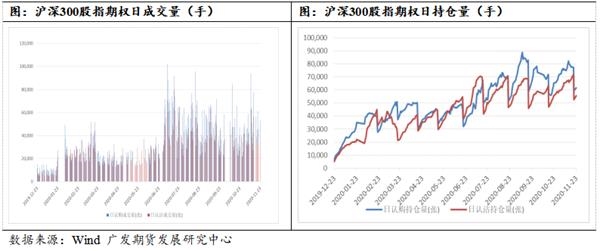

1.4 沪深300股指期权市场成交量和持仓情况

从2019年12月23日上市以来,沪深300股指期权市场发展迅速。总体来看,沪深300股指期权从上市日至2020年11月23日,累计成交14258799手,其中看涨期权成交量达8095105手,占56.77%,看跌成交量达6163694手,占43.23%。从总量成交情况来看,由于中金所在股指期权上市初期实行了交易限额的有关制度,而且股指期权合约的价值较大,资金占用成本较高,因此在成交数量上不及300ETF期权。但是从看涨期权成交量占比情况来看,市场用选择看涨期权做多股指的占比较大。

此外,我们可以发现股指期权的持仓量呈现逐步抬升的态势,这与300ETF期权有所不同。首先,我们认为沪深300股指期权上市初期实施交易限额制度逐步放开对其影响较大。其次,投资者对股指期权的交易逐步熟悉,而且现金交割的方式对投资者参与行权是十分便利。

二、波动率

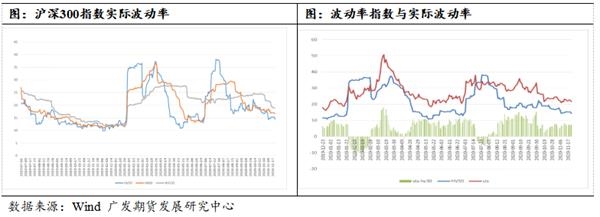

2.1 沪深300指数实际波动率与波动率指数

自股指期权上市以来,市场出现三次大幅波动行情,首先是春节后股指暴跌,造成30天实际波动率飙升至36%水平;其次是海外疫情爆发,3月中下旬全球大类资产暴跌,A股亦出现再度大幅下探,波动率再次攀升至36%水平;第三是7月份股指大涨行情,波动率最高达到38%。波动率价差在这三个阶段体现出不同的价差情况,春节后大跌,使得看跌期权的隐波攀升较高,看涨期权溢价不多,总体的波动率指数高度一般,所以波动率价差(VIX-HV30)出现负值。而到了3月份的海外疫情冲击造成的大跌,看涨和看跌期权的隐波都大幅抬升,波动率指数达到50以上的新高,且上升领先波动率指数,从图可以看出波动率价差在此阶段呈现走扩的趋势。而在7月份暴涨行情里,看涨期权溢价较高,看跌期权溢价不多,波动率指数上升幅度有限,因此可以看到波动率价差为负。除此之外,常态化的股指运行和波动,波动率价差都是维持在一定水平的。

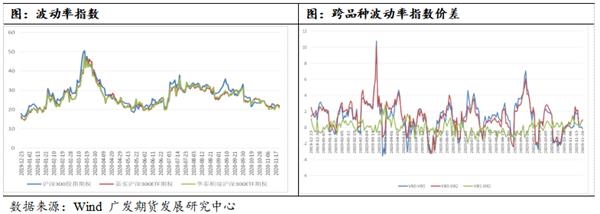

2.2 金融期权波动率对比

在统一模型计算下,我们得到沪深300股指期权波动率指数、深市300ETF期权波动率指数和沪市300ETF期权波动率指数(波动率指数指标仅供参考,每个机构估计值存在差异)。在趋势行情爆发阶段,股指期权的波动率指数整体水平较高,领先于300ETF期权波动率指数。(VIX0为股指期权波动率指数,VIX1为深市300ETF期权波动率指数,VIX2为沪市300ETF期权波动率指数)

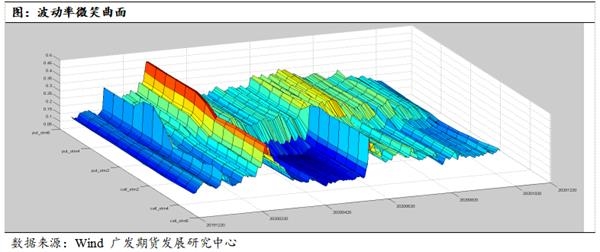

2.3 股指期权隐含波动率

由于主力合约到期日较多,我们选取每日次主力合约的波动率微笑,以时间序列进行递延形成波动率微笑的曲面图,从图上可以直观看到股指期权隐含波动率的变化情况有几个特点。

首先是国内疫情的春节后第一个交易日,股指大跌促使看跌期权隐含波动率大幅飙升,我们可以看到偏度是十分巨大的,但是看涨期权溢价水平不高。其次是海外疫情冲击的三月份行情,看涨期权和看跌期权的隐含波动率共同飙升。随后四月份股指开启震荡上行之路,整体波动缓和下降,看涨期权的隐含波动率跌至较低水平。第三是7月份的股指暴涨行情,从图可以看到波动率微笑出现了明显的右偏。第四是沪深300指数在7月中下旬至10月底阶段呈现高位4400-4900宽幅震荡的走势,期权市场的整体隐含波动率持续地震荡走弱。

三、沪深300股指期权策略表现回顾

在2019年12月23日至2020年12月1日期间,沪深300股指期权经历了10个月份合约的期权到期。我们通过简单的策略回测来回顾不同策略在在期间里的表现。

策略设计:

1)期权策略包括买入平值看涨期权、买入虚值二档看涨期权、买入平值看跌期权、买入虚值二档看跌期权、买入跨式期权、买入宽跨(二档)式期权,卖出跨式期权、卖出宽跨(二档)式期权、牛市价差期权和熊市价差期权。

2)手续费0.15,滑点0.2,假设资金借贷不受限制。

3)回测所用的价格采取收盘价,期权到期后下一个交易日进行换月。

4)卖方保证金计算按照中金所公布的公式计算。

5)设置本金1000万,每次投资不超过金额100万。

从沪深300股指期权策略表现来看,牛市价差策略和类备兑看涨期权策略在2019年12月23日至2020年12月1日表现较为优异。在此期间,买入平值看涨期权和买入虚值(二档)看跌期权在7月份暴涨行情中获得较高的阶段性收益,但是回撤较大,毕竟趋势行情较少,持续滚动买入期权的策略大部分时间是亏损的,因此策略稳定性较低。

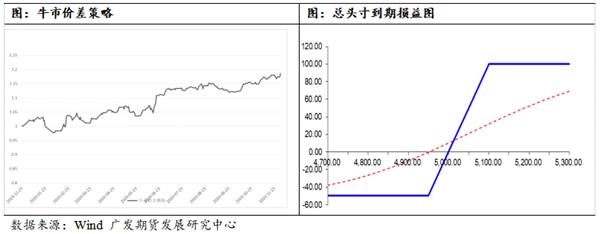

3.1 认购牛市价差策略

当投资者预期标的资产中长期内会上涨,但涨幅有限,可以采用牛市价差策略,如果用看涨期权构建的话,即为认购牛市价差策略,指的是买入一个低行权价格的看涨期权,同时卖出一个到期日相同、高行权价的看涨期权。该策略的最大利润有限,为两个看涨期权行权价的差额减去净权利金,最大的亏损也有限,为策略构建时支付的净权利金,盈亏平衡点为较低的行权价加上净权利金。

认购牛市价差策略通过组合头寸锁定价格下行风险,同时保留上涨获利的可能性。在该策略的使用上,投资者对价格研判以中长期为主。

在2019年12月23日至2020年12月1日,牛市价差期权组合策略累计净值高达1.1866,年化收益率20.96%,最大回撤率5.54%,夏普比率1.7176。

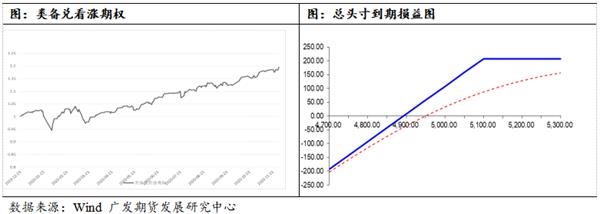

3.2 备兑看涨期权策略

备兑看涨期权策略是指持有标的多头并卖出看涨期权头寸的投资组合。由于持有卖出期权头寸,策略的Gamma和Vega恒为负值,而Theta恒为正。当投资者对后市的看涨方向有一定判断,并认为上涨行情幅度有限的情况下,适合构建备兑看涨期权组合策略。对于股指期权而言,我们可以用股指期货和股指期权构建类备兑看涨期权组合。

在2019年12月23日至2020年12月1日,类备兑看涨期权组合策略累计净值高达1.1955,年化收益率21.95%,最大回撤率8.156%,夏普比率1.6519。

四、沪深300股指期权策略展望

当前沪深300指数突破半年之久的震荡区间平台,屡创阶段性新高。在国内经济逐步恢复常态的背景下,国内上市公司营收利润或持续增长,在基本面变化不大的情况下,预计股指仍呈现中低波动率上行的趋势。

策略上,应对缓趋势行情,需要采取以时间换空间的方式,构建价差期权捕获稳健收益。若持有期货多头头寸者,可在阶段性高位利用卖出看涨期权锁定部分盈利;若存在发生尾部风险概率较大时,利用买入看跌期权进行尾部风险管理。

(文章来源:广发期货)