技巧:商品期货的库存周期研究

来源:资本小论77人参与讨论 2020-11-30 16:16:03

本文对宏观库存周期(基钦周期)不过多讨论,内容集中于产业微观层面。

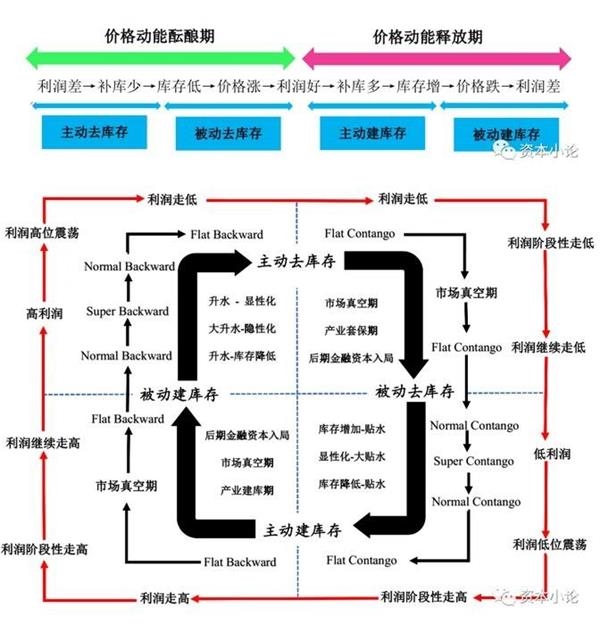

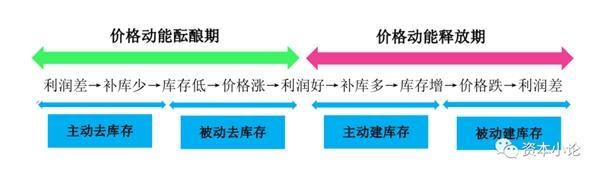

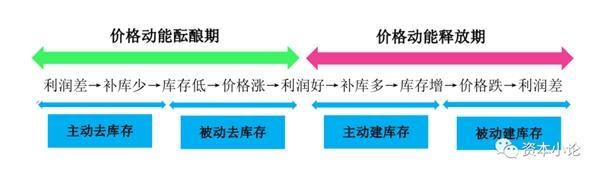

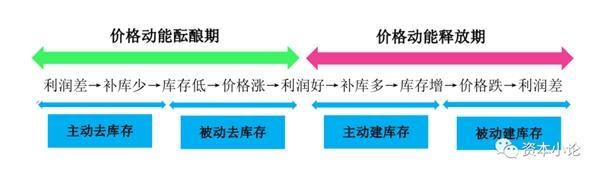

以下两图简要说明本文内容;本文主要分析商品库存周期及库存周期在不同时间段的的性质及现象,并以实际的有代表性的案例(甲醇、沪镍)展示整个库存周期的循环。本文的主要内容涉及:期限结构、升贴水、产业利润、商品价格、量价仓关系、库存关系以及波动率情况。

正文开始!

(一)库存

首先我们需要明白一点,现货库存只能通过生产获得,也就是现货市场上的实体库存没有其他的方式产生。这也说明,现货库存是有限的,不可能是无限量的。然而,虚拟库存却可以趋向于无限量――尤其是在逼仓行情之中以及价格顶底的时候。但是,虚拟库存都是纸老虎。在极端行情下,一个风吹草动就很容易把他们击溃。

然而,在现货库存中,库存又分隐性库存和显性库存。顾名思义,显性库存是指类似于交易所库存、工厂库存、保税区库存等,这些库存是时时统计的,所以能够很好的查询到。隐性库存的话,一般就集中于贸易商手上的库存,这一类库存较难统计。

所以我们经常能看到一些现象,在Contango结构下商品价格下跌的时候,整个产业链基本上都在抛货,产业链上的玩家们都急于把手上的库存变成保值的现金。然而此时,我们会发现市场上各种隐性库存都突然间冒出来了,造成价格的进一步大幅度下跌;同时,隐性库存显性化,导致库存进一步增加,所以我们能看到虽然价格在跌,但是市场上的库存不降反增。

相反,在Backwardation结构商品价格走高的时候,整个产业链基本上都在收货,大家产业链上的玩家们急于把手上的现金置换成库存增值。所以此时,我们能看到即使开工率的上涨,供应产能的扩张,但市场库存总是不足,反而不停的下降,进一步导致商品价格上涨。

这两类现象看似不合逻辑,但期货以及现货市场往往都是这样。

所以,库存在市场上一直是一个比较奇怪鬼魅的现货分析指标。因为在无法认清当下市场情况的时候这个指标是不可把控的;而且存在虚拟库存以及隐性库存的影响,对其的度量和测算也会存在很大的偏差。

(二)库存周期分析

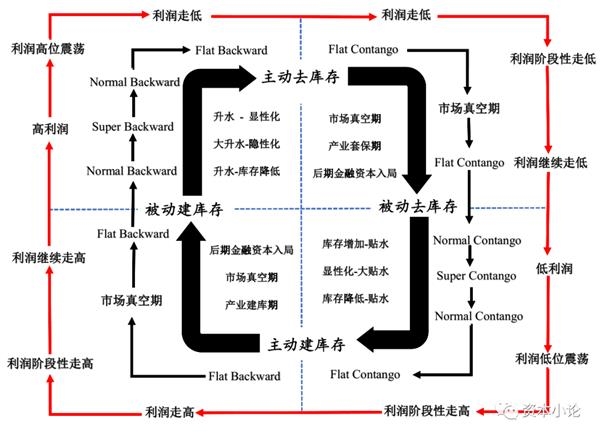

库存周期分四阶段:主动去库存、被动去库存;主动建库存、被动建库存。

1。主动建库存阶段

我们先从建库存说起,建库存阶段分为主动建库存和被动建库存。主动建库存阶段,表明下游企业需求改良、部分生产企业的生产规模和开工率也因此开始扩展。在这个阶段中,价格动能酝酿期已过,价格动能开始释放,产业内的利润开始逐步提升。所以促使价格水平走高,但价格的走高也往往意味着产业利润的走高。所以这就进一步刺激了企业的补库需求,一方面希望用库存来获取更多的利润,另一方面希望把手头的现金置换成存货。

然而,在该阶段的后半场,其期限结构以Backwardation为主,后半场时,大规模的现货库存几乎较难获取,同时现货价格涨幅会比期货价格涨幅更大,这也就是我们所说的:现货带着期货上涨。而且此时也是价格呈现出阶段性的走高,但是价格重心在不断上移。所以在这个阶段――在产业利润走高的驱动下产业内主动建立库存的阶段,就是我们所称的主动建库存。

2。被动建库存阶段

在产业高润一步步走向高点的时候,商品库存也会随之增加,但是此时往往显性库存会被隐性化。那么就会进入我们所称的:被动建库存阶段。被动建库存阶段同样发生在商品价格动能的释放周期,此时更是市场的一个疯狂期。我们承接上面的分析内容,随着产业利润的逐渐走高,市场上补库情绪又来临,此时也是金融资本入局的最好时机,因为价格处于历史的高位,既可以给人营造出逼仓的现象,也可以让产业链开足马力扩大产能,但是此时往往显性库存会被隐性化(也就是上面分析的,即使产能扩张,市场上的库存总是不够的假象),产业链的情绪加上金融资本的光临,这是一个绞杀产业链空头以及投机空头的时机。

接着来到被动建库存的后半场。我们都清楚,高利润是不可持续的。商品库存的增加往往意味着价格的走跌,其中原因有很多,一是高库存使得企业套保需求扩大,压低期货价格;二是库存的增加使得现货供应增加,在需求维持不变的情况下现货价格也会被压低。但企业开工率和生产规模已经在上一个阶段已经实现扩张,要想再降低困难程度较大,原因是投产后便有了沉没成本,对于产品无法根本控制,也就是必须生产才能维持正常运营。所以随着规模的逐步成型,商品库存是稳步增加的,在期货和现货价格都被压低的情况下,产业利润率随之下降。随之而来的就是价格的走跌,但此时往往也是隐形库存显性化(也就是上面分析的,即使价格在不断的下跌,我们还是能看到大规模的库存增加,好像市场上的库存永远也消化不完一样)。由于这个阶段库存是被动建立的,所以这个阶段我们称为被动建库存。

3。主动去库存阶段

我们都很清楚,当产品的利润率下降的时候,产业内大部分企业的普遍做法是计划慢慢削减产量产能。在这个过程中,由于产业内利润的缩窄,且库存高企,大部分实体参与者依旧以套保为主,由于价格动能释放周期已经过去,现阶段回到了价格动能的酝酿时期。此时价格表现形式以低位震荡为主。期限结构最终以Contango结构收场,最终现货价格往往比期货价格低,所以大部分产业客户都是该阶段期货市场上的大空头,原因一是实现库存平衡不得以选择卖出套保,二是该决策可以以更低的价格买到现货,防止大行情突来时无现货的窘境。

所以我们就能看到,产业客户在主动去库存阶段下,尤其是在Contango结构下,大家都不去挺价的现象。你挺价,别人套保,所有人都希望别人去挺价自己去套保。对于产业链来说,一致挺价是最优选择;然而对于个体产业户来说,选择卖出套保是最有选择,这就是主动去库存阶段的囚徒困境。所以此时,我们能看到很多有意思是现象,比如市场上该商品交易热度的逐渐下降;成交量与持仓量基本持恒且波动不大;更重要的是市场会进入一段市场真空期:主要表现为每日K线基本收为小阴线或者小阳线,持仓起伏和交易量起伏都很小。在这个阶段后半场,行情逐步明朗,开始有金融资本的进入,成交与持仓开始一致。至此,该阶段结束。

4。被动去库存阶段

被动去库存阶段也是一个比较有意思的过程。我们承接上述阶段的理解,随着金融资本的介入,市场行情将发生很大的反转。我们能看到成交量和持仓量明显的上升,且呈现出一致性,也就是成交量上升的同时伴随着持仓量的上升,同时价格走跌;成交量下降的同时伴随着持仓量的下降,同事价格走高。

这个阶段也是金融资本绞杀产业资本和多头的好时机。原因是这个阶段是分析师们最明显最容易调查出实际情况的时候,也是局势最明朗的时候,所以此时我们能看到无论是金融资本大空头还是产业资本大空头,大家基本上都在做空,随着持仓量每一次的新高,价格也是屡次新低;持仓量的下降,价格就反弹。严重点的可以是空头逼仓多头,迫使多头缴械投降。所以此时,利润率的进一步下降导致了产能的下降,加上市场库存已经足够多了,价格又在低位震荡。同时,现货市场上的隐性现货显性化,大规模的库存依旧存在,好似永远也消化不完。

但是,市场商品价格上并不会永无止尽的走跌。原因有很多,一是低价刺激需求,二是低价引发产能下降,削减供应量,三是总有一部分企业会提前选择备库,被动抬高价格和刺激需求。所以此时随着一次次的价格的走低,等到众多产业参与者感到“绝望”时,价格就慢慢走出了历史性底部。并随着产业利润的改良来到主动建库存。

(三)库存周期各周期的性质

上面我们分析了库存周期的演变的原因及其部分现象性质。接下来我们将对各个库存周期所具有的性质以及现象做一个系统性的分析和归纳,其中包含以下内容:库存情况、利润情况、价格情况、持仓量、成交量、期限结构、升贴水、市场波动率等。

(1)主动去库存阶段的性质

这一章我们从主动去库存阶段说起。我们都知道,当行业利润变差后,产业链的玩家对库存的需求就会下降,但对于行业利润指标的衡量,最简单的一个指标就是价格,价格的高低直接决定了产业链利润的高低。

所以当行情处于【主动去库存阶段】的时候,【商品价格】也是处于一个逐渐走低的过程,【市场波动率】情况也是逐步降低,进入一个相对【持仓量】小【成交量】小的市场真空期,每日的K线也是小阴线或者小阳线;所对应的【产业利润】也是阶段性走低的情况,所以此时商品的【期限结构】也要么是从Flat Backwardation变成Flat Contango、或者直接是Contango结构走陡峭――变成Super Contango的过程,【升贴水】也是从现货升水下降――到现货小贴水的情况。

然而此时,产业链内的玩家由于产业利润的存在,所以大部分产业玩家会选择套保作为最优的交易策略,也即上面我们分析的主动去库存产业客户的囚徒困境。但是此时市场成交往往是比较惨淡的,远没有价格高的时候量大,主要的参与者还是产业客户和小的投机者。一方面在上一个阶段后半场,高升水被挤出,金融资本的撤退导致成交量和持仓量的下降;另一方面高位的Backwardation进化成Normal Backwardation甚至Contango后,市场是处于一个真空期和冷静期,所以市场的成交和持仓处于相对较低的一个状态。

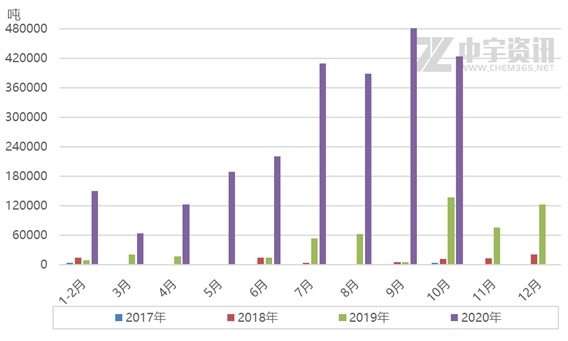

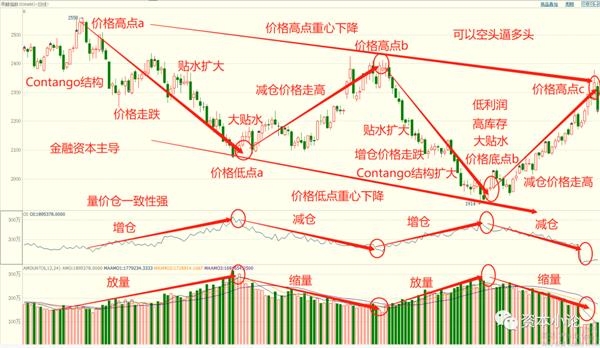

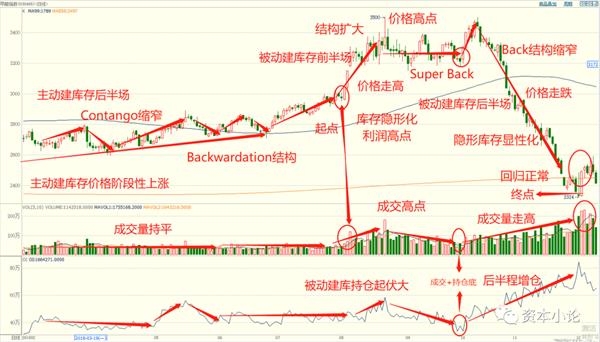

在此选择甲醇去库存阶段作为分析对象:(可能并不是十分的明显和清楚,但这是比较有代表性的去库存阶段品种,其中去库存周期约整个2019年)所以去库存周期一般都是一个相对较长的过程,尤其是一些单一产业链的商品,库存周期的变换会是一个更长的过程。我们来分析甲醇的【主动去库存周期】:

首先是通过【价格的下跌】来进入了真正的【主动去库存周期】,期间会有一段时间的【放量】且【价格企稳】,企稳后我们就会看到价格的震荡,成交量的下降;此时【升水】变小,并最终变成【贴水状态】。

(2)被动去库存阶段的性质

然而在去库存的阶段后期,库存阶段被动去库存阶段。这一个阶段会有外界因素的影响――金融资本的入局。所以此时市场的局势就和以前是不一样了,在上一个阶段,市场进入真空期后,就会进一步步入产业链内部玩家的囚徒困境。然而此时,【产业资本】、【金融资本】、【投机资本】三者心怀鬼胎,纷纷入局。所以这个阶段的【成交量】与【持仓量】往往会上升,尤其是在期货贴水扩大的时候。金融资本配合市场情绪通过大规模的做空,把期货价格压到历史新低,同时期货持仓量也是剧增;一般而言,每一次持仓量的大增,都是价格的新低;每一次空头的减仓,就伴随着价格的小反弹。最终市场在一次次的寻底,又一次次的小反弹的过程中,走出了这个品种的历史性底部。

所以此时我们能看到的现象就是:【持仓量】、【成交量】、【商品价格】三者的关系密切,【持仓量】增加的同时【成交量】也增加【价格】也走跌,【持仓量】下降的同时【成交量】也下降【商品价格】走高,【市场波动率】水平显著上升;此时的【产业利润】处于较低水平,总体【商品库存】也在慢慢下降的同时【隐性库存显性化】(港口库存貌似永远也消化不完);此时【期限结构】大部分时间也是处于Normal Contango或者Super Contango结构。

我们以2019年下半年甲醇的历史走势为例子。当时甲醇就被动去库存过程。同时也是很典型且中规中矩的去库存周期后半场,并且是有金融资本参与的。所以我们很直观的看到,每一次【商品价格】的走跌,都伴随着【持仓量】的上升以及【成交量】的上升;每一次【商品价格】的都高,都伴随着【减仓】的现象。此时的【产业利润】处于低水平,【期限结构】也是中规中矩的Contango结构、或者Contango结构再扩大;现货层面,也是维持【贴水】状态、或者【贴水】扩大。

(3)主动建库存阶段的性质

在商品价格经历一次次的寻底,又一次次的反弹后。我们就会发现一个现象,形成一个技术性的底部。但是往往技术性的底部并不是真正的市场底,因为真正的市场底只有一个,没有人能够弄清楚。所以我更倾向于从盘面出发,我称之为【盘面底】。【盘面底】又包含两个内容,一个是【持仓底】,另一个是【技术底】。

很多时候,我们只关注技术底,但却忽略了另一个细节――【持仓情况】。所以我们能看到这样的情况,随着技术底部的形成,大部分交易者都以为是一个技术底了,但某一天突然持仓量大增,而且往往本次的持仓量大增就导致了价格的进一步下跌。这就是持仓底还没结束的情况,在Contango结构下,尤其是被动去库存的末端,这种情况很常见。所以很多人在Contango结构下抄底,往往抄在半山腰上,也是一样的原因。所以故事应该是这样:

1。 持仓底→技术底=基本面底→价格拉涨→结构转型→价格拉涨…

2。 持仓底→技术底≠基本面底→价格下跌→新持仓底→新技术底…

关于上述内容,详见:关于商品价格波动、对商品顶底的解读

所以我们的主动建库存就是在持仓底转化为技术底,技术底再转化成基本面底之后开始的。此时工厂开工率往往较低,市场萧条。正是因为如此,现货市场上的利润率开始慢慢抬升,由于供需关系会随着现货货源的降低而改变,供需矛盾也逐渐增加。我们知道市场的走势都是渐进的,所以说,这个变化并不是只有再这个阶段开始的,而是说这个变化再上一个阶段就已经再慢慢改变了。

所以在主动建库存阶段的时候,由于现货市场【产业利润】的逐步上升,总有一部分企业能够预料到未来行情走好的预期。这就是“春江水暖鸭先知”原理,立足于现货市场且根深于现货市场的企业,总有一部分人有先见之明。也是因为如此,市场价格慢慢企稳并进入一个新的阶段。

这个阶段我们能看到【商品价格】走高,【价格动能】的释放;同时伴随着【持仓量】与【成交量】也上升,表明市场上有一部分投机群体来临;【期限结构】层面也开始转型,前期的Super Contango结构缩窄变成Normal Contango甚至是Flat Backwardation。

但是往往此时也是的一个【市场真空期】,原因是市场参与者大多数都处于一个观望的状态,毕竟此时对于局势的判断并不是那么容易,看涨看跌的玩家都很多,并没有形成一股统一的力量驱动市场的前进,反映到盘面上,日K线则以小阴线或小阳线组成。所以只有在【主动建库存】进行要一定阶段的时候,【价格动能】便容易释放出来,形成【市场动力】。也正是这个全新的阶段到来,市场上的玩家开始积极备货,形成备货周期。所以我们能看到价格的震荡上涨。

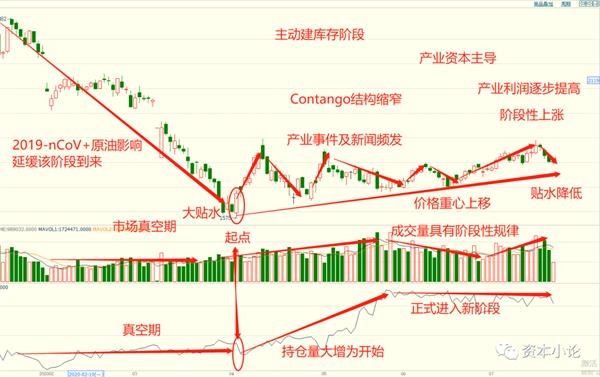

这个阶段,我们能看到的现象和市场所具备的性质往往是这样的。以甲醇为例,也就是当下的情况――主动建库存。首先是一个【市场真空期】的到来,随后便是该阶段的起点,起点又代表着【大贴水】,接着就是一波小的涨幅,市场上出现了关于【产业事件】的消息越来越多,鱼龙混杂;再随后就是价格呈现出阶段性的上涨,【价格重心】阶段性的上移,现货贴水也降低,【产业利润】走好,同时就伴随着【期限结构】的Contango结构缩窄,直到Contango结构变成了Backwardation结构这个阶段才算结束。期间【持仓量】也是阶段性的上升,【成交量】随着价格重心的变动而变动,市场也随之活跃。当然,此时更多的是产业资本参与,主动建库存阶段也是产业参与者引导的。

(4)被动建库存阶段的性质

被动建库存是库存周期的最后一个阶段,也是市场上【相对疯狂】的一个阶段。通常【前期价格】大幅度上涨,【后期价格】大幅走跌。

总体来说,该阶段持续时间并不是很长。在前期经历了漫长的主动建库存后,市场行情开始明朗了起来,由于建库存导致【贴水缩窄】,也就被动使得Contango结构的缩窄,持续时间长的话,就会进入Flat Contango或者是FlatBackwardation;随着【期限结构】的转变,【市场风向】就会开始转变了,形成一个爆发式的市场上涨起点。随后就是Backwardation结构的扩大,直至变成Super Backwardation;现货上表现为【大升水】,【库存隐性化】,市场上库存量极低。进一步推动【价格走高】,甚至形成逼仓状态(多头逼空头),并再次形成【价格高点】和【利润高点】。

但是我们都清楚,高利润是不可持续的,所以隐形库存会慢慢显性化,并在产能的扩张下最终导致价格的回落,期间Backwardation结构会从Super Backwardation变成Normal Backwardation再进一步变成Flat Backwardation;现货由大升水,接着升水缩窄,并最终变成平水或者小贴水;期间【产业利润】逐步被蚕食。自此,当我们看到结构完全变成Contango的时候,被动建库存阶段结束。

随后便是漫长的主动去库存阶段。

上图是甲醇的【被动建库存阶段】。当然,被动建库存需要的不仅仅是自身产品这一个因素。最完美的被动去库存同样需要【天时地利人和】。如果条件允许,还会发生逼仓行为。所以此时我们来汇总一下被动去库存阶段的一些性质。

【产业利润】层面产业利润先缓慢走高,并随着价格的爆发快速走高,并在高点维持一段时间,最终会回落到正常水平;【商品库存】层面,库存一开始隐性化,并在价格最高点呈现出市场上无货的情况,但是随着价格的走跌,市场隐形库存显性化,我们就能看到及时价格一直在跌,但是市场上的库存莫名其妙的都出来了;

【期限结构】层面,期限结构从最初的Contango缩窄,变成Flat Backwardation和Normal Backwardation并在价格最高点区域转变为Super Backwardation,随后随着价格的下跌,Backwardation结构缩窄,变成Flat Backwardation甚至Contango结构;【升贴水】层面起初是现货小贴水或者是平水,并在现货价格的带动下形成现货升水,如果遇到逼仓情形,升水将进一步扩大,达到历史的高点;

【成交量】与【持仓量】前半场随着价格的走高而走高,并在价格最高点形成天量持仓和天量成交,当价格稳定在一个高位的区域时候,持仓与成交走低,并最终在价格走跌时成交与持仓都放量,并在这个阶段末端形成持仓与成交量的高点,表示着这个阶段的过去。

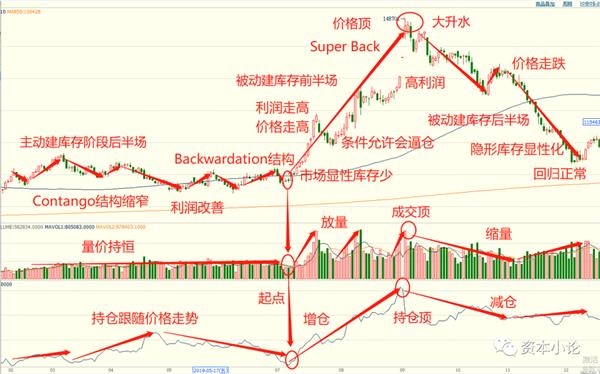

下图是镍的被动去库存阶段图,这与甲醇的走势几乎一致。两者的区别是甲醇是不带逼仓的被动建库存,而金属镍是带有逼仓性质的被动建库存。其实两者所表现出的内涵确实一致的,所对应的【价量关系】、【产业利润】、【期限结构】、【现货升贴水】等性质也是类似的。

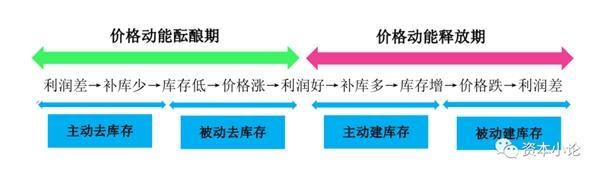

至此,库存完成了一个循环周期。从最初的主动去库存到被动去库存,随后的就是主动建库存以及被动建库存,并最终又回到了主动去库存。期间可以用下图来简单说明:

前期是价格动能的酝酿,由于市场利润较差,所以对库存的需求就会降低,导致库存的阶段性走低,但往往市场都是物极必反的,低库存带来涨价,涨价导致利润好。

此时就会来到价格动能的释放周期,行情在一次次的测试中走出了历史性的底部,来到了价格动能的释放期,此时价格坚挺、走强,伴随着高利润时期的到来,也伴随着历史性价格高位的到来。

但是,高利润是不可持续的,所以我们能看到该阶段在顶部维持了一小段时间,价格就开始下跌,知道利润被蚕食,行情回到原点。然而回到原点的情况又往往有着高额库存量的情况,这就是分析师们说的“基本面很差”。

至此,行情回归起初。并同时开启新一轮的库存周期。

总结:

【1】现货库存只能通过生产获得,现货库存是有限的,不可能是无限量的。但虚拟库存可以是无限量的,但虚拟库存都是纸老虎。

【2】隐形库存一直是一个不确定性很大的因素。在价格上涨时期,隐性库存可以归零,导致价格进一步上涨;在价格下跌时期,隐性库存又显性化,导致价格进一步下跌。

【3】库存周期分为四个阶段:主动去库存、被动去库存;主动建库存、被动建库存。

【4】主动建库存阶段是由现货带着期货上涨推动的,此时也是价格呈现出阶段性的走高,,价格重心在不断上移,所以在这个阶段是在产业利润走高的驱动下产业内主动建立库存的一个阶段。

【5】被动建库存阶段发生在商品价格动能的释放周期,是市场的一个疯狂期。被动建库存前半段是价格大幅度上涨走高的一个过程,后半场则是一个价格大幅度走跌的过程。前半场显性库存隐性化,后半场隐性库存显性化。

【6】主动去库存的实质是产业链内部的囚徒困境,市场会进入一段市场真空期:主要表现为每日K线基本收为小阴线或者小阳线,持仓起伏和交易量起伏都很小。

【7】被动去库存是这个阶段也是金融资本绞杀产业资本和多头的好时机。但商品价格并不会永无止尽的走跌,随着一次次的价格的走低,等到众多产业参与者感到“绝望”时,价格就慢慢走出了历史性底部。

【8】主动去库存阶段,价格逐渐走低,市场波动率也是逐步降低,进入一个相对持仓量小成交量小的市场真空期――每日的K线也是小阴线或者小阳线;所对应的产业利润也是阶段性走低的情况,此时商品的期限结构也要么是从Flat Backwardation变成Flat Contango、或者直接是Contango结构走陡峭――最终变成Super Contango的过程,升贴水也是从现货升水下降――到现货小贴水的情况。

【9】被动去库存阶段:【持仓量】、【成交量】、【价格】三者的关系密切,【持仓量】增加的同时【成交量】也增加【价格】也走跌,【持仓量】下降的同时【成交量】也下降【价格】走高,【市场波动率】水平显著上升;此时的【产业利润】处于较低水平,总体【商品库存】也在慢慢下降的同时【隐性库存显性化】(港口库存貌似永远也消化不完);此时【期限结构】大部分时间也是处于Normal Contango或者Super Contango结构。

【10】主动建库存阶段:现货市场【产业利润】的逐步上升,【市场价格】慢慢企稳并进入一个新的阶段。这个阶段我们能看到【商品价格】走高,价格动能的释放;同时伴随着【持仓量】与【成交量】也上升,表明市场上有一部分投机群体来临;【期限结构】层面也开始转型,前期的Super Contango结构缩窄变成Normal Contango甚至是Flat Backwardation。同样的,主动建库存会经历一个【市场真空期】,性质与主动去库存阶段类似。

【11】在被动去库存阶段转化为主动建库存阶段的进程中,市场底部的转化关系如下:

a。持仓底→技术底=基本面底→价格拉涨→结构转型→价格拉涨…

b。持仓底→技术底≠基本面底→价格下跌→新持仓底→新技术底…

【12】被动建库存是库存周期的最后一个阶段,是相对疯狂的一个阶段。通常【前期价格】大幅度上涨,【后期价格】大幅走跌。前期建库存导致【贴水缩窄】,随着【期限结构】的转变,【市场风向】就会开始转变,形成一个爆发式的市场上涨起点。随后就是Backwardation结构的扩大,直至变成Super Backwardation;现货上表现为【大升水】,【库存隐性化】,市场上库存量极低。进一步推动【价格走高】,甚至形成逼仓状态(多头逼空头),并再次形成【价格高点】和【利润高点】。由于【高利润的不可持续】,所以隐形库存会慢慢显性化,并在产能的扩张下最终导致价格的回落,期间Backwardation结构会从Super Backwardation变成Normal Backwardation再进一步变成Flat Backwardation;现货由大升水,接着升水缩窄,并最终变成平水或者小贴水;期间【产业利润】逐步被蚕食。自此,当我们看到结构完全变成Contango的时候,被动建库存阶段结束。随后便是漫长的主动去库存阶段。

【13】全文内容,以以下图示之!

(文章来源:资本小论)